Introdução a os Níveis de Retração e Extensão de Fibonacci no Trading

Olá, traders! Bem-vindos ao canal ComLucro:

Hoje, vamos nos aprofundar em uma das ferramentas mais poderosas no trading: o Fibonacci. Neste vídeo, vamos abordar os principais conceitos por trás dos níveis de retração e extensão de Fibonacci, mostrando como eles podem ajudar a identificar áreas cruciais no gráfico, como suporte, resistência e alvos de preço. Vamos utilizar exemplos práticos para que você veja exatamente como aplicar essa ferramenta em seus trades.

A importância de entender os Níveis de Retração e Extensão de Fibonacci

Compreender os níveis de Fibonacci é fundamental para aprimorar o seu timing de mercado. Ao aprender a identificar os pontos onde o preço pode reagir, você conseguirá planejar melhor suas entradas e saídas, além de gerenciar riscos de forma mais eficaz. Esses níveis, como os de retracement e extension, são usados tanto por traders quanto por grandes instituições, tornando-os uma parte essencial de qualquer estratégia de trading bem-sucedida. No ComLucro, acreditamos que, ao dominar o Fibonacci, você estará mais preparado para tomar decisões informadas e operar com confiança.

Origem e Importância do Fibonacci no Trading

Quem foi Leonardo Fibonacci:

Leonardo Fibonacci foi um matemático italiano do século 12, famoso por introduzir ao mundo ocidental a sequência de Fibonacci. Essa sequência começa com 0 e 1, e cada número subsequente é a soma dos dois anteriores. O que torna essa sequência tão fascinante é que ela pode ser observada em diversos fenômenos naturais, como a distribuição de folhas em plantas e a espiral de conchas. Além disso, ela também tem grande relevância para os mercados financeiros.

A Proporção Áurea e sua relevância:

A sequência de Fibonacci é conhecida por sua relação com a Proporção Áurea (1.618), que também aparece de forma recorrente na natureza, arquitetura e arte. No contexto do trading, esse número e seus derivados, como 0.618 e 0.382, são usados para identificar pontos potenciais de reversão no mercado. A razão pela qual esses números são tão valorizados é que eles ajudam a prever onde o preço pode encontrar suporte ou resistência, auxiliando na tomada de decisões estratégicas.

Aplicação no mercado financeiro:

No trading, os níveis de retração de Fibonacci são usados para calcular até onde o preço pode recuar antes de continuar na direção original. Esses níveis não são mágicos, mas funcionam porque muitos traders e instituições estão atentos a eles. Isso torna a sequência de Fibonacci uma ferramenta valiosa para planejar pontos de entrada e saída, especialmente em mercados com tendência. Entender essa sequência e aplicá-la corretamente pode te ajudar a encontrar oportunidades de trading mais lucrativas e minimizar riscos.

Níveis de Retração de Fibonacci

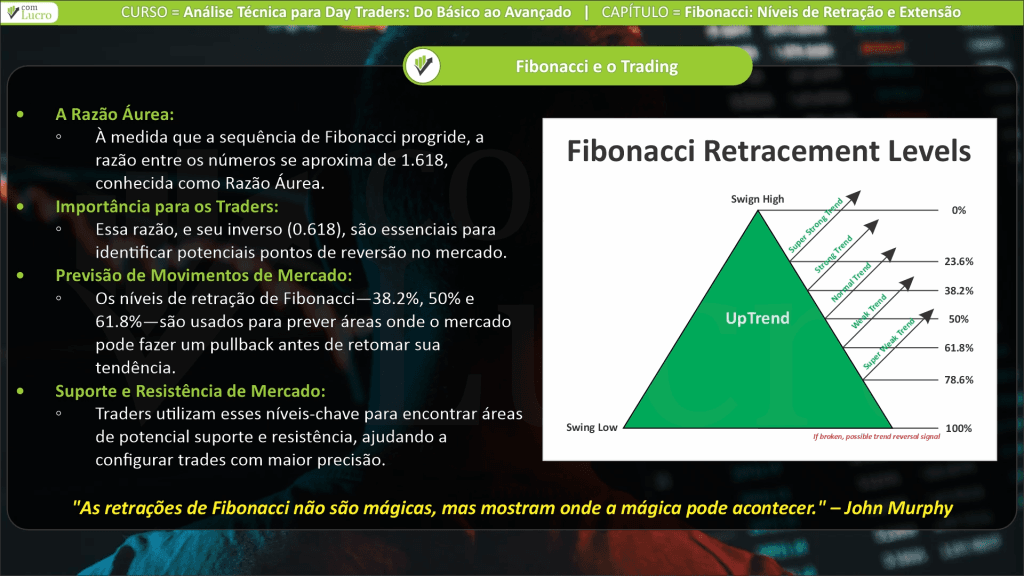

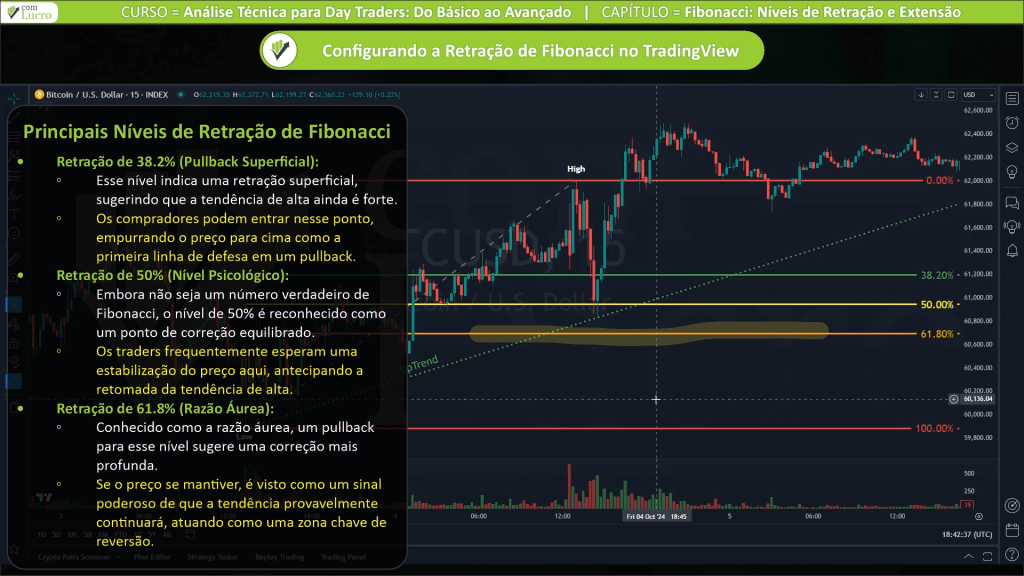

Trinta e oito vírgula dois por cento:

O nível de 38,2% é o primeiro nível significativo de retração de Fibonacci. Ele é considerado um pullback raso, o que indica que, se o preço recuar até este ponto e mantiver o suporte, é um sinal de que a tendência original ainda está forte. Esse nível costuma ser a primeira linha de defesa para traders que operam em tendências, servindo como uma área de suporte temporário antes que o preço retome seu movimento principal.

Cinquenta por cento:

Embora tecnicamente o nível de 50% não seja um número derivado diretamente da sequência de Fibonacci, ele é amplamente utilizado pelos traders como um ponto psicológico importante. Este nível representa uma correção intermediária de um movimento anterior. Quando o preço atinge o nível de 50%, os traders costumam observar de perto, já que ele pode indicar uma recuperação ou um ponto de reversão, dependendo das condições do mercado.

Sessenta e um vírgula oito por cento:

O nível de 61,8%, conhecido como a Proporção Áurea no trading, é talvez o mais importante dos níveis de retração de Fibonacci. Um recuo até este ponto sugere uma correção mais profunda dentro da tendência, mas, se o preço encontrar suporte aqui, geralmente é visto como um forte sinal de que a tendência original vai continuar. Este nível é frequentemente monitorado de perto por traders, pois representa uma área chave de possível reversão ou continuação de tendência.

Como identificar áreas de suporte e resistência:

Os níveis de retração de Fibonacci são ferramentas cruciais para identificar áreas potenciais de suporte e resistência. À medida que o preço se move em direção a esses níveis, muitos traders esperam reações do mercado que podem resultar em reversões temporárias ou retomadas da tendência. Isso permite planejar operações com maior precisão e aumentar as chances de sucesso. No entanto, é sempre importante combinar Fibonacci com outros indicadores e confirmações, como volume e ação de preço, para evitar sinais falsos.

Níveis de Extensão de Fibonacci

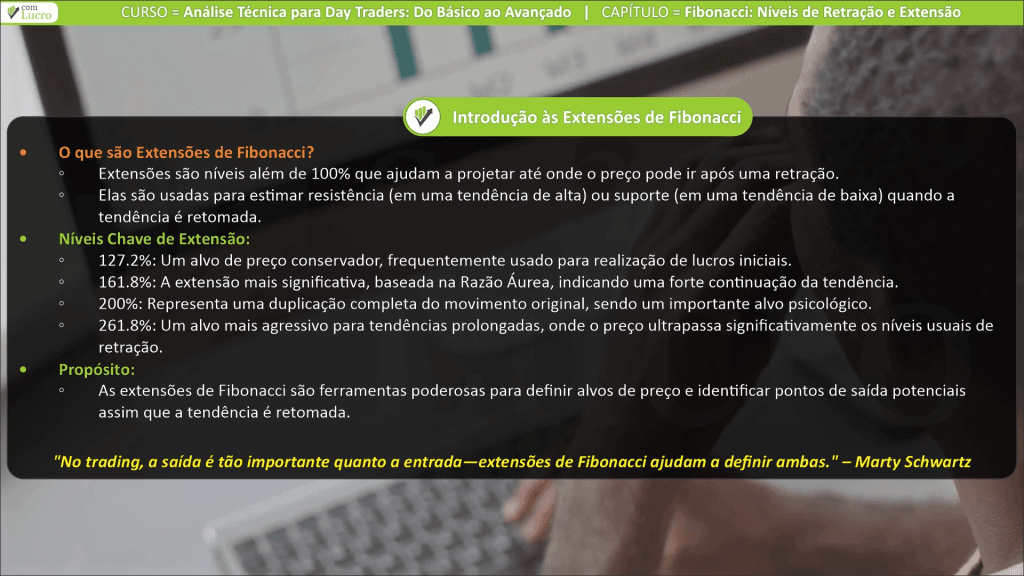

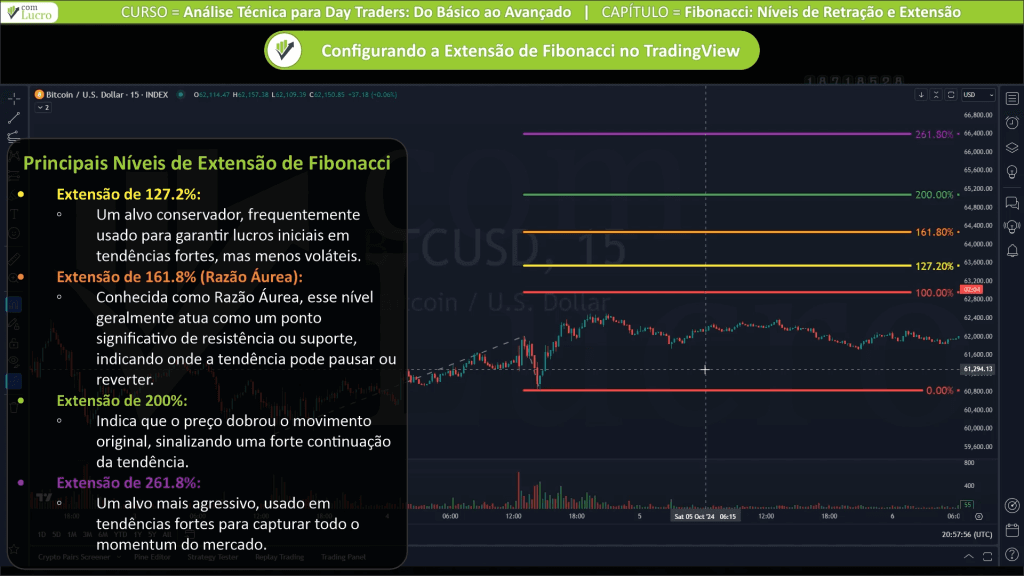

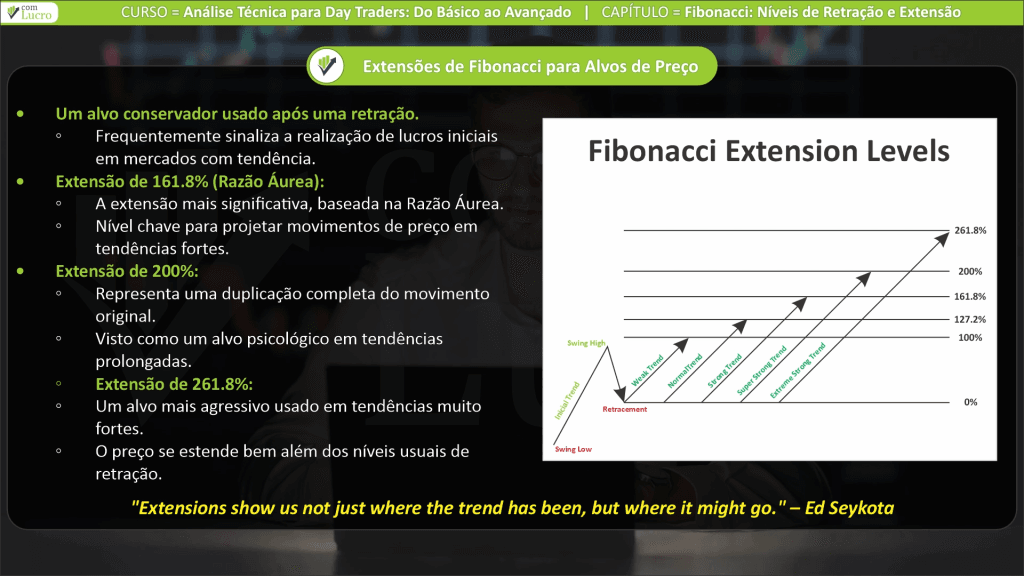

Cento e vinte e sete vírgula dois por cento:

O nível de 127,2% é considerado um alvo conservador após uma retração. Ele é comumente utilizado pelos traders para identificar áreas onde podem realizar lucros iniciais. Em tendências fortes, o preço pode atingir esse nível como parte de um movimento contínuo, representando uma extensão moderada do preço além de seu topo ou fundo anterior.

Cento e sessenta e um vírgula oito por cento:

O nível de 161,8% é o mais importante e conhecido como o nível da Proporção Áurea no contexto de extensões. Esse nível é um ponto crucial onde a tendência pode pausar ou reverter, tornando-se um alvo preferido para muitos traders. Quando o preço atinge essa extensão, muitos consideram um ponto de realização de lucros, pois a chance de reversão ou correção aumenta significativamente.

Duzentos por cento:

O nível de 200% indica uma duplicação completa do movimento anterior, tornando-se um alvo psicológico importante em fortes tendências. Quando o mercado atinge esse nível, geralmente os traders estão preparados para uma correção, especialmente em mercados com alta volatilidade.

Duzentos e sessenta e um vírgula oito por cento:

O nível de 261,8% é um alvo agressivo, utilizado em tendências muito fortes. Traders que buscam capturar grandes movimentos de preço podem mirar esse nível para maximizar seus lucros. Esse nível é frequentemente atingido em mercados que apresentam um impulso significativo e uma continuidade prolongada da tendência.

Configurações da Ferramenta Fibonacci no TradingView

Ajustando os níveis:

A ferramenta de Fibonacci no TradingView oferece grande flexibilidade para personalizar os níveis de retração e extensão. Você pode adicionar ou remover níveis, ajustando a ferramenta de acordo com sua estratégia de trading. Para iniciar, acesse a ferramenta de Retração de Fibonacci na barra de ferramentas à esquerda, clique e arraste do ponto mais baixo (swing low) até o ponto mais alto (swing high) ou vice-versa, dependendo da tendência que está sendo analisada.

Personalizando a visualização:

Uma das grandes vantagens do TradingView é a capacidade de personalizar a aparência da ferramenta de Fibonacci. É recomendável remover os níveis que você não utiliza, como 23,6% ou 78,6%, para manter o gráfico limpo e focado. Além disso, você pode alterar as cores dos níveis para destacar os mais importantes, como 38,2%, 50%, e 61,8%, tornando a leitura dos gráficos mais clara e eficiente.

Otimizando a ferramenta para trading:

Para otimizar o uso da ferramenta de Fibonacci, configure os níveis de porcentagem e posicione-os corretamente no gráfico. Isso pode ser feito acessando as configurações da ferramenta e ajustando as opções de rótulos para que as porcentagens apareçam ao lado direito ou centralizadas nas linhas de retração e extensão. Além disso, aumentar a espessura das linhas e ajustar o tamanho da fonte para as porcentagens pode melhorar a legibilidade, permitindo que você visualize os níveis de Fibonacci de forma rápida e eficaz durante suas operações.

Estrutura de Mercado e Fibonacci

Tendência de alta: topos mais altos

Uma das formas mais eficazes de aplicar o Fibonacci é em mercados de tendência de alta, caracterizados por topos mais altos e fundos mais altos. Nesses cenários, a ferramenta de retração de Fibonacci ajuda a identificar níveis onde o preço pode encontrar suporte durante um pullback. Quando o preço atinge níveis como 38,2% ou 61,8%, há uma boa chance de que o movimento de alta continue após um recuo, permitindo que os traders entrem em operações de compra.

Tendência de baixa: fundos mais baixos

Em uma tendência de baixa, onde o mercado está fazendo fundos mais baixos e topos mais baixos, a ferramenta de retração de Fibonacci pode ser usada para identificar áreas de resistência durante uma correção de alta. Os níveis de retracement, como 50% ou 61,8%, podem ser utilizados para planejar pontos de venda, aproveitando a continuação do movimento descendente. Esses níveis funcionam como guias para definir alvos e gerenciar o risco de trades contra a tendência.

Relevância da Estrutura de Mercado no uso do Fibonacci

A estrutura de mercado é fundamental para o uso eficaz do Fibonacci. Identificar corretamente se o mercado está em uma tendência de alta ou baixa é essencial para aplicar os níveis de retração e extensão de forma eficaz. O Fibonacci deve ser sempre usado em combinação com uma análise clara da estrutura de mercado, pois isso permitirá que você planeje suas operações com mais precisão, evitando erros comuns como entrar em uma operação cedo demais ou definir alvos incorretos. A análise da estrutura de mercado dá o contexto necessário para que os níveis de Fibonacci façam sentido e sejam aproveitados ao máximo.

Exemplo Prático com Bitcoin/USD

Identificação de swing low e swing high

Para ilustrar o uso do Fibonacci, vamos aplicar o conceito ao gráfico de Bitcoin/USD. Imagine que o preço do Bitcoin passou por uma forte alta, atingindo um ponto máximo antes de começar a recuar. O primeiro passo é identificar o swing low, que é o ponto mais baixo do movimento de alta, e o swing high, que é o ponto mais alto que o preço alcançou antes de iniciar o pullback. Esses dois pontos são essenciais para traçar os níveis de retração de Fibonacci e identificar áreas onde o preço pode encontrar suporte durante o recuo.

Aplicação dos níveis de retração

Após identificar os pontos de swing low e swing high, podemos usar a ferramenta de retracement de Fibonacci para traçar os níveis de retração no gráfico. Esses níveis, como 38,2%, 50%, e 61,8%, aparecem entre o swing low e o swing high e indicam áreas potenciais onde o preço pode parar de cair e reverter. Por exemplo, se o preço recuar até o nível de 50% e começar a mostrar sinais de compra (como um aumento no volume ou padrões de velas de reversão), isso pode sugerir que a tendência de alta está pronta para continuar.

Ajuste de stop-loss e definição de alvos

Depois de identificar um nível de retração onde você deseja entrar no trade, é crucial definir um stop-loss para gerenciar o risco. Uma abordagem comum é colocar o stop-loss logo abaixo do swing low, garantindo que, se o preço continuar caindo, sua perda será limitada. Ao mesmo tempo, você pode definir alvos de lucro com base nos níveis de extensão de Fibonacci, como 127,2% e 161,8%, que indicam até onde o preço pode subir após a reversão. Esses alvos ajudam a planejar quando realizar o lucro e a garantir uma operação bem estruturada.

Para um entendimento mais visual e detalhado, assista ao vídeo completo na nossa página, onde mostramos passo a passo como aplicar o Fibonacci em gráficos reais.

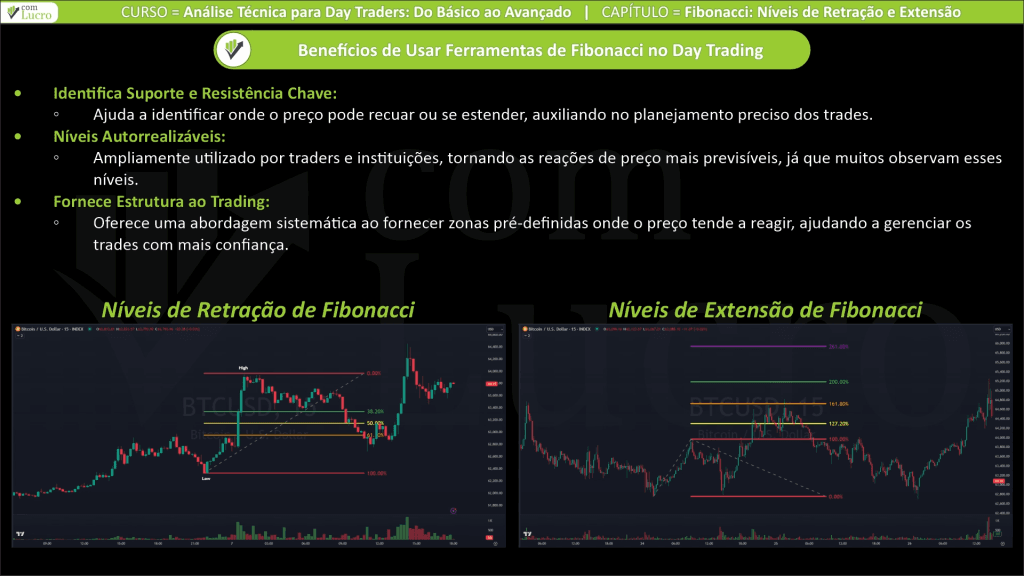

Benefícios de Usar Fibonacci no Trading

Identificação de suporte e resistência

Uma das maiores vantagens de usar o Fibonacci no trading é sua capacidade de identificar níveis-chave de suporte e resistência com precisão. Esses níveis são baseados em proporções matemáticas que se repetem em diversos padrões de preço, ajudando a prever onde o mercado pode fazer uma pausa ou até reverter sua direção. Isso permite que os traders planejem suas operações com base em dados mais concretos, reduzindo a dependência de especulações.

Popularidade entre traders e instituições

Os níveis de Fibonacci são amplamente utilizados tanto por traders individuais quanto por instituições financeiras. Isso significa que muitos participantes do mercado estão observando os mesmos níveis, tornando-os quase que autorrealizáveis. Quando um grande número de traders reage a esses níveis, seja comprando ou vendendo, o preço tende a responder, gerando oportunidades de trade bem definidas.

Estrutura sistemática para trades

O Fibonacci oferece uma abordagem estruturada e sistemática para planejar trades. Em vez de agir por impulso ou de maneira emocional, os traders podem usar os níveis de Fibonacci para definir pontos de entrada, saída e gerenciamento de risco. Isso traz mais disciplina para a execução de operações, ajudando a manter a consistência ao longo do tempo. Além disso, o uso de Fibonacci em conjunto com outros indicadores, como volume e ação de preço, pode aumentar ainda mais a precisão de suas decisões.

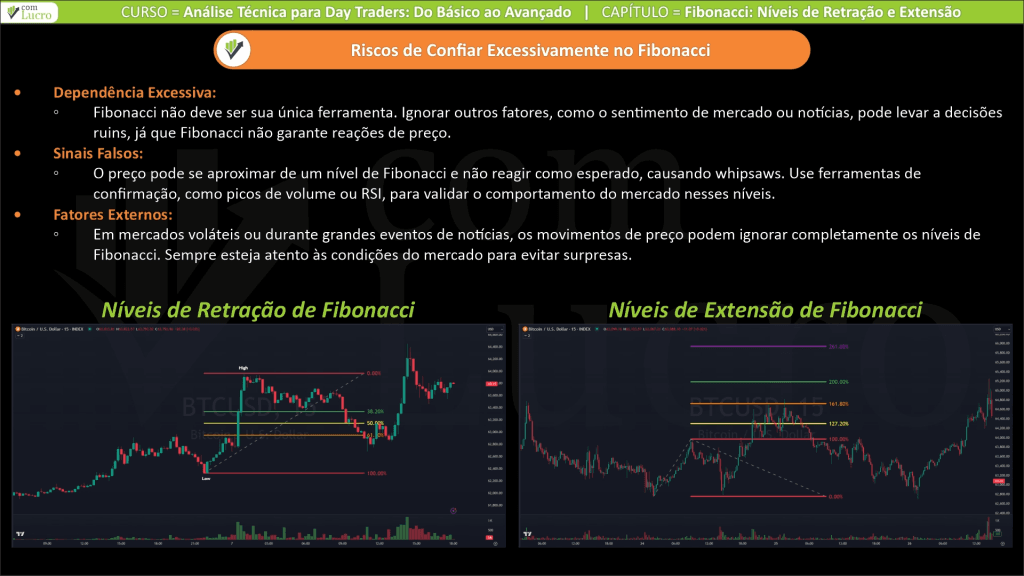

Riscos de Usar Fibonacci no Trading

Dependência excessiva

Um dos principais riscos ao usar Fibonacci no trading é a dependência excessiva dessa ferramenta. Embora os níveis de Fibonacci sejam poderosos, eles não devem ser usados isoladamente. Confiar apenas nos níveis de Fibonacci, sem considerar outros fatores como o volume, ação de preço, ou eventos de notícias, pode levar a decisões precipitadas ou erradas. Fibonacci deve sempre ser usado como parte de uma estratégia mais ampla, complementada por outros indicadores e análises.

Sinais falsos

Os sinais falsos são outro risco ao usar Fibonacci. O preço pode atingir um nível de Fibonacci, como 38,2% ou 61,8%, e, aparentemente, reagir, mas depois continuar seu movimento contrário à tendência original, rompendo esses níveis. Esses sinais falsos podem resultar em perdas se o trader entrar no trade cedo demais sem a devida confirmação de que o mercado realmente respeitará aquele nível. Para mitigar esse risco, é essencial combinar o uso de Fibonacci com ferramentas de confirmação, como padrões de velas e aumento de volume.

Influência de fatores externos

Fatores externos, como grandes eventos de notícias, alterações de política econômica, ou anúncios corporativos, podem facilmente ignorar os níveis de Fibonacci. Mesmo que o preço esteja respeitando os níveis de retração ou extensão, um evento inesperado pode romper todos os padrões técnicos, incluindo os níveis de Fibonacci. Em momentos de alta volatilidade, como durante anúncios de indicadores econômicos, é importante estar ciente desses riscos e ajustar suas estratégias de acordo com as condições do mercado.

Erros Comuns ao Usar Fibonacci

Usar Fibonacci isoladamente

Um erro frequente entre traders é usar Fibonacci isoladamente, sem considerar outros fatores técnicos ou fundamentais. Embora os níveis de Fibonacci sejam úteis, eles não garantem que o preço vá reagir exatamente nesses pontos. A eficácia de Fibonacci aumenta significativamente quando é combinado com outros indicadores, como volume, padrões de velas ou indicadores de momentum, como o IFR ou o MACD. Ignorar esses elementos pode levar a sinais falsos e decisões erradas.

Entrar em trades muito cedo

Outro erro comum é entrar em trades muito cedo logo após o preço tocar um nível de Fibonacci, sem esperar uma confirmação clara de que o mercado está reagindo a esse nível. Apenas porque o preço atingiu um ponto como 61,8% não significa que ele vai reverter imediatamente. Muitas vezes, os traders entram em posições antes de o mercado mostrar sinais de reversão, o que pode resultar em perdas. A melhor prática é esperar por confirmações, como a formação de um padrão de velas ou um aumento de volume, antes de tomar uma decisão.

Ignorar o contexto do mercado

Focar apenas nos níveis de Fibonacci sem considerar o contexto mais amplo do mercado pode ser perigoso. Por exemplo, em uma tendência de baixa muito forte, confiar em um nível de retração de Fibonacci como 38,2% para sinalizar uma reversão pode levar a uma falsa expectativa, já que fatores mais importantes, como a sentimentação do mercado ou eventos de notícias, podem estar ditando o movimento de preço. Não levar em conta o quadro geral pode fazer com que o trader perca a visão completa da dinâmica do mercado, resultando em decisões erradas.

Melhores Práticas para Usar Fibonacci no Trading

Combinar Fibonacci com outros indicadores:

Uma das melhores maneiras de maximizar a eficácia de Fibonacci é combinar seus níveis com outros indicadores técnicos. Ferramentas como o volume podem fornecer confirmação adicional de que um nível de Fibonacci está sendo respeitado pelo mercado. Da mesma forma, o uso de padrões de velas, como o martelo ou estrela da manhã, pode indicar reversões nos níveis de retração ou extensão. Além disso, indicadores de momentum, como o Índice de Força Relativa (IFR) ou o MACD, podem ajudar a identificar se o mercado está sobrecomprado ou sobrevendido, proporcionando uma análise mais completa.

Esperar confirmação antes de entrar no trade:

Uma prática essencial ao usar Fibonacci é esperar por confirmação antes de entrar em um trade. Não basta o preço tocar um nível de Fibonacci para justificar uma entrada. Espere que o mercado mostre sinais de que está reagindo ao nível, seja por meio de um padrão de velas de reversão ou um aumento no volume. Essa abordagem cuidadosa pode evitar que você entre em um trade prematuramente e melhorar a precisão de suas operações.

Usar timeframes maiores para reduzir ruído:

Usar timeframes maiores ao aplicar Fibonacci pode reduzir o “ruído” causado por movimentos de curto prazo no mercado. Ao analisar gráficos em períodos mais longos, como o gráfico diário ou semanal, os níveis de Fibonacci tornam-se mais significativos e precisos, ajudando a evitar falsos rompimentos e a identificar tendências mais claras. Isso também oferece uma visão mais estratégica, permitindo que você veja a direção geral do mercado antes de tomar decisões.

Gerenciar riscos com stop-losses:

Mesmo quando se espera por confirmações e se combina Fibonacci com outros indicadores, o mercado pode ser imprevisível. Portanto, sempre use stop-losses para proteger seu capital. Ao definir um stop-loss adequado, você limita suas perdas caso o preço se mova contra sua posição. Essa prática é crucial para gerenciar o risco e garantir que você possa continuar operando com confiança, mesmo em momentos de alta volatilidade ou em trades que não vão como planejado.

Conclusão e Próximos Passos no Curso

Recapitulando os principais pontos:

Neste vídeo, exploramos os fundamentos do Fibonacci no trading, cobrindo tanto os níveis de retração quanto os níveis de extensão. Vimos como essas ferramentas podem ajudar a identificar áreas potenciais de suporte e resistência, assim como definir metas de preço e melhorar a precisão das entradas e saídas no trading. Destacamos a importância de combinar Fibonacci com outros indicadores, como o volume e padrões de velas, e a necessidade de esperar por confirmações antes de entrar em uma operação. Também discutimos os riscos de depender exclusivamente de Fibonacci e a importância de gerenciar riscos com stop-losses.

O que será abordado nos próximos vídeos:

Nos próximos vídeos, vamos nos aprofundar em estratégias avançadas usando Fibonacci, mostrando como aplicar essa ferramenta em diferentes cenários de mercado e em combinações com outros métodos de análise técnica. Também exploraremos o uso de Fibonacci em prazos mais curtos, como no scalping e day trading, para aqueles que preferem operar em gráficos de curto prazo.

Fique atento para mais lições práticas e insights que irão fortalecer ainda mais suas habilidades no trading. Não se esqueça de conferir os outros vídeos do curso para garantir que você tenha uma base sólida em análise técnica.

Dúvidas Sobre Fibonacci? Fale com o Canal ComLucro

Se você tem perguntas sobre como aplicar os níveis de Fibonacci ou deseja melhorar sua capacidade de identificar áreas de suporte e resistência usando essa poderosa ferramenta, entre em contato com o Canal ComLucro através de nossas redes sociais.

Estamos prontos para ajudar a esclarecer suas dúvidas e otimizar suas estratégias de trading, utilizando Fibonacci para definir pontos de entrada e saída, tanto em níveis de retração quanto de extensão. Se o conteúdo foi útil para você, não se esqueça de curtir e compartilhar com outros traders da sua comunidade. Seu apoio nos permite continuar oferecendo conteúdo técnico de alta qualidade, ajudando você a dominar as ferramentas essenciais para ter sucesso nos mercados financeiros.

Palavras-chaves

Fibonacci, análise técnica, traders, retração de Fibonacci, extensão de Fibonacci, suporte e resistência, mercado financeiro, day trading, swing trading, níveis de Fibonacci, gestão de risco, estratégias de trading, análise de mercado

Hashtags

#Fibonacci #AnáliseTécnica #Traders #RetraçãoDeFibonacci #ExtensãoDeFibonacci #MercadoFinanceiro #DayTrading #SwingTrading #GestãoDeRisco #SuporteEResistência #EstratégiasDeTrading #AnáliseDeMercado

Extrema Importância: Não Coloque uma Única Operação no Mercado Antes de Aprender Isso!

Antes de colocar uma única operação no mercado, é absolutamente essencial que você entenda e domine a gestão de risco e o controle emocional. Ignorar esses aspectos críticos pode levar a perdas devastadoras, independentemente da sua estratégia técnica.

Vamos ser claros: sem um sólido gerenciamento de risco e um controle emocional robusto, suas chances de sucesso no trading são praticamente nulas!

No mercado, eventos inesperados, como um “Cisne Negro” ou até mesmo uma notícia relevante, podem destruir toda e qualquer análise técnica ou “certeza” de tendência. Não existe certeza no mercado, apenas a probabilidade de algo acontecer. Por isso, um bom gerenciamento de risco e controle emocional é indispensável para navegar com segurança e eficácia nesse ambiente volátil.

Gerenciamento e Gestão de Risco

Além de compreender as questões técnicas do assunto aqui tratado, é fundamental ter um gerenciamento de risco sólido ao operar no mercado financeiro. O gerenciamento de risco envolve:

- Determinação do Tamanho Adequado das Posições: Ajustar o tamanho das suas posições para minimizar a exposição ao risco.

- Estabelecimento de Stop-Loss: Definir pontos de saída para limitar as perdas potenciais.

- Definição de Metas de Saída com Lucro: Planejar pontos de realização de lucros para assegurar ganhos.

Os mercados são voláteis e perdas fazem parte do processo de aprendizado. Portanto, é necessário estar aberto a novas estratégias, ajustar abordagens conforme necessário e manter-se atualizado com as informações mais recentes. Com disciplina e paciência, é possível aumentar as chances de se tornar um trader bem-sucedido e lucrativo.

Para aprofundar seu conhecimento sobre gestão de risco, explore TODOS os artigos disponíveis no nosso site sobre este tema e outras estratégias eficazes. Lembre-se: aprender a gerenciar o risco é essencial antes de colocar uma única operação no mercado.

Todos os nossos conteúdos, artigos e vídeos sobre Gerenciamento e Gestão de Risco:

- https://www.comlucro.com.br/gestao-de-risco-durante-o-trade-como-se-tornar-um-trader-lucrativo/

- https://www.comlucro.com.br/category/gerenciamento-de-risco/

Controle Emocional

Ter controle emocional ao operar no mercado financeiro é igualmente crucial. Sem uma mentalidade adequada, mesmo as melhores estratégias podem falhar.

- Importância da Psicologia do Trading: Manter a calma e tomar decisões racionais é fundamental para evitar decisões impulsivas e potencialmente desastrosas.

- Técnicas de Controle Emocional: Meditação, mindfulness, pausas regulares e manter um diário de trading são técnicas úteis para melhorar o controle emocional.

É de extrema importância que você explore TODOS os vídeos, artigos e publicações disponíveis no nosso site sobre Psicologia do Trading para obter uma compreensão mais profunda sobre a psicologia do trading e estratégias eficazes. Em particular, sugerimos assistir à nossa playlist de vídeos do renomado especialista Mark Douglas. Seus insights sobre a mentalidade necessária para o sucesso no trading são inestimáveis e podem transformar sua abordagem ao mercado. Confira o Link abaixo!

Atenção: Aprender sobre gestão de risco e controle emocional é absolutamente essencial antes de colocar uma única operação no mercado. Estes elementos são fundamentais para o sucesso a longo prazo no trading.