Indicadores Técnicos: Como Usar e Melhorar Sua Lucratividade no Trading

Introdução aos Indicadores Técnicos para Day Traders

Os indicadores técnicos desempenham um papel essencial na análise técnica, ajudando os traders a interpretar o comportamento do mercado de maneira mais precisa. No day trading, onde as decisões precisam ser rápidas e informadas, entender como utilizar essas ferramentas pode ser o diferencial entre sucesso e fracasso. Este artigo faz parte do curso “Análise Técnica para Day Traders: Do Básico ao Avançado” do canal ComLucro e irá detalhar os fundamentos dos indicadores técnicos, explicando como eles podem ser aplicados no seu trading diário.

O Que São Indicadores Técnicos?

Indicadores técnicos são ferramentas analíticas que usam dados históricos de preço e volume para prever possíveis movimentos futuros do mercado. Eles são fundamentais no day trading, fornecendo insights valiosos sobre padrões de preço e tendências emergentes, permitindo que o trader tome decisões mais bem informadas.

Objetivo dos Indicadores Técnicos

O objetivo principal dos indicadores técnicos é auxiliar os traders a prever movimentos de preço, analisando dados históricos do mercado. Ao identificar padrões repetitivos e tendências, os indicadores ajudam o trader a saber quando entrar ou sair de uma operação, atuando como guias para navegar o mercado com mais confiança e precisão.

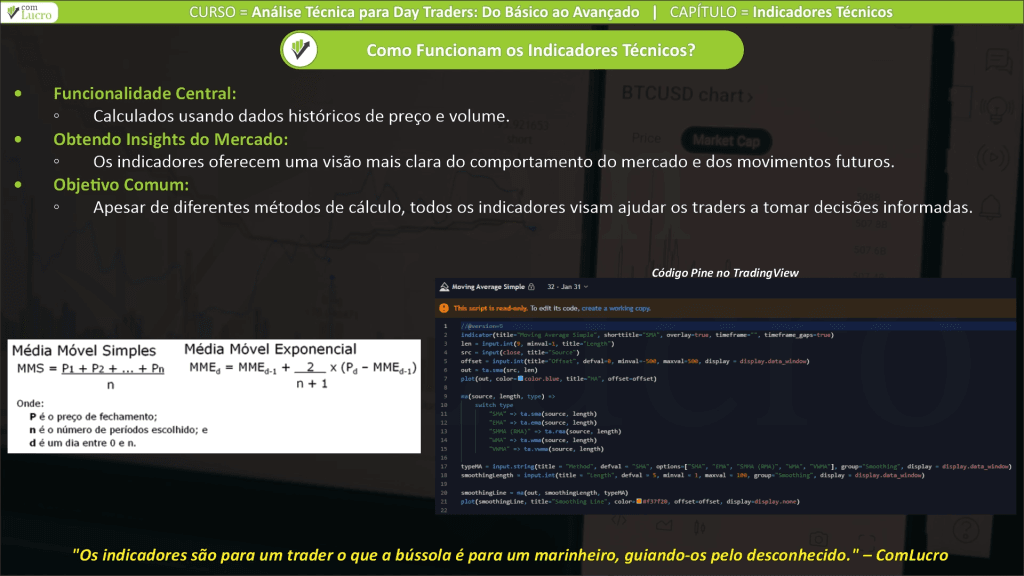

Como Funcionam os Indicadores Técnicos

Os indicadores técnicos são calculados a partir de dados históricos de preço e volume. Cada indicador tem uma fórmula específica que gera informações sobre o comportamento do mercado. Por exemplo, uma Média Móvel suaviza as oscilações de preço, permitindo que o trader observe a tendência geral, enquanto o Índice de Força Relativa (RSI) mede a velocidade e a magnitude dos movimentos de preço, indicando se um ativo está sobrecomprado ou sobrevendido.

Por Que os Indicadores Técnicos São Importantes para Day Traders?

O timing é crucial no day trading, e os indicadores técnicos fornecem dados em tempo real que ajudam os traders a tomar decisões rápidas e informadas. Ao focar em dados objetivos, eles eliminam a influência emocional, permitindo que o trader se concentre em estratégias baseadas em evidências, em vez de suposições ou instintos.

Tipos de Indicadores Técnicos

Os indicadores técnicos são classificados em diferentes categorias, cada uma oferecendo uma perspectiva única sobre o comportamento do mercado. Compreender as funções e aplicações de cada tipo de indicador é crucial para aprimorar sua estratégia de day trading. Neste tópico, abordaremos os principais tipos de indicadores e como eles podem ser utilizados para melhorar a precisão das suas operações.

Indicadores de Tendência

Os indicadores de tendência são projetados para ajudar os traders a identificar a direção geral do mercado. Eles suavizam os dados de preço ao longo de um período específico, facilitando a visualização de tendências de alta ou baixa. Um dos exemplos mais conhecidos é a Média Móvel (Moving Average – MA).

Exemplo de Indicador de Tendência: Média Móvel (MA)

A Média Móvel Simples (SMA) calcula o preço médio de um ativo ao longo de um determinado número de períodos, dando o mesmo peso a cada um. Já a Média Móvel Exponencial (EMA) atribui mais peso aos preços recentes, sendo mais sensível a mudanças rápidas no mercado. Ambas ajudam a identificar se o mercado está em uma tendência de alta ou baixa, sendo ferramentas cruciais para traders que querem entrar em operações alinhadas com a direção do mercado.

Exemplo: Se o preço de um ativo está acima da Média Móvel, isso geralmente indica uma tendência de alta. Caso contrário, se estiver abaixo, sugere uma tendência de baixa. Para uma explicação detalhada com exemplos práticos, assista ao vídeo na página para entender melhor como utilizar as Médias Móveis no day trading.

Indicadores de Momentum

Os indicadores de momentum medem a velocidade e a força dos movimentos de preço. Eles são utilizados para identificar se um ativo está ganhando ou perdendo força, o que pode indicar uma possível reversão ou continuação da tendência. O Índice de Força Relativa (RSI) é um dos indicadores de momentum mais populares.

Exemplo de Indicador de Momentum: Índice de Força Relativa (RSI)

O RSI é um oscilador que varia de 0 a 100, sendo utilizado para identificar condições de sobrecompra e sobrevenda. Quando o RSI está acima de 70, o ativo é considerado sobrecomprado, o que pode sinalizar uma correção de preço em breve. Se estiver abaixo de 30, é considerado sobrevendido, indicando uma possível oportunidade de compra.

Exemplo: Suponha que o RSI de uma ação esteja em 75, indicando que ela está sobrecomprada. Isso pode sugerir que o preço está prestes a reverter para baixo. Para entender melhor como utilizar o RSI no seu trading, veja o vídeo da página, onde explicamos com exemplos práticos.

Indicadores de Volume

Os indicadores de volume são usados para medir a quantidade de ativos negociados em um determinado período. Eles ajudam a confirmar a força de uma tendência, pois movimentos de preço com altos volumes são geralmente mais confiáveis. Um exemplo clássico é o On-Balance Volume (OBV).

Exemplo de Indicador de Volume: On-Balance Volume (OBV)

O OBV acumula o volume somando os dias de alta e subtraindo os dias de baixa. Se o OBV está subindo junto com o preço, isso confirma a tendência. No entanto, se o OBV está caindo enquanto o preço sobe, pode ser um sinal de reversão iminente.

Exemplo: Se o preço de uma ação está subindo, mas o OBV está caindo, isso pode indicar que o volume de negociações não está apoiando a alta, sugerindo uma possível reversão. Para uma explicação mais detalhada com exemplos, assista ao vídeo para ver como o OBV pode ser integrado à sua estratégia.

Indicadores de Volatilidade

Os indicadores de volatilidade medem a amplitude das flutuações de preço no mercado. Eles são cruciais para identificar momentos de alta ou baixa volatilidade, o que pode indicar uma mudança iminente no comportamento do mercado. As Bandas de Bollinger são um dos exemplos mais populares.

Exemplo de Indicador de Volatilidade: Bandas de Bollinger

As Bandas de Bollinger consistem em uma média móvel central e duas bandas, uma superior e outra inferior, que são deslocadas por desvios padrão. Quando as bandas se alargam, isso indica alta volatilidade. Quando estão estreitas, a volatilidade é baixa.

Exemplo: Se o preço de um ativo está tocando a banda superior das Bandas de Bollinger, isso pode sugerir que o mercado está sobrecomprado, indicando uma possível reversão. Assista ao vídeo na página para ver exemplos práticos de como utilizar as Bandas de Bollinger no seu trading.

Como Escolher o Indicador Técnico Certo para o Seu Estilo de Trading

Escolher o indicador técnico correto é uma das decisões mais importantes que um trader deve tomar para melhorar seu desempenho nos mercados financeiros. Dependendo do seu estilo de trading — seja day trading, swing trading ou outra abordagem — os indicadores que você utilizará podem variar significativamente. Vamos explorar como identificar o indicador que melhor se alinha com suas necessidades e estratégia.

Alinhando Indicadores com o Seu Estilo de Trading

Cada estilo de trading tem características específicas que determinam o tipo de indicador mais adequado. Por exemplo, day traders precisam de ferramentas que forneçam dados em tempo real, enquanto swing traders podem se beneficiar de indicadores que capturam movimentos de preço em períodos mais longos.

Day Trading

No day trading, a rapidez nas decisões é crucial, e por isso, indicadores que respondem rapidamente às mudanças de preço são os mais recomendados. Indicadores como Médias Móveis Exponenciais (EMA) e o RSI são amplamente utilizados pelos day traders para capturar variações de curto prazo no mercado. Esses indicadores oferecem insights rápidos sobre a tendência e o momentum, permitindo que o trader reaja de forma imediata.

Exemplo: Se você está fazendo day trading com uma ação e utiliza o RSI para monitorar condições de sobrecompra, pode ajustar sua estratégia para vender rapidamente assim que o indicador ultrapassa a marca de 70. Para uma explicação mais detalhada de como usar o RSI em operações rápidas, assista ao vídeo na página.

Swing Trading

Já para swing traders, que mantêm suas posições abertas por vários dias ou semanas, os indicadores devem fornecer uma visão mais ampla do mercado. Indicadores de longo prazo, como o MACD e o Volume, são úteis para identificar tendências e possíveis pontos de reversão. Esses indicadores permitem que o trader tenha uma visão mais clara de movimentos maiores no mercado, ajudando a identificar momentos oportunos para entrar ou sair de uma operação.

Exemplo: Se você está fazendo swing trading e utiliza o MACD para monitorar uma mudança de momentum, pode ajustar sua entrada em uma operação assim que o MACD cruzar a linha de sinal. Isso ajuda a capturar movimentos de maior amplitude. Para entender melhor como combinar o MACD com outras ferramentas de análise, confira o vídeo explicativo disponível na página.

Entendendo o Funcionamento de Cada Indicador

Antes de aplicar qualquer indicador, é essencial entender como ele funciona, quais dados ele utiliza e que tipo de sinal ele fornece. Isso evita decisões equivocadas que podem resultar em prejuízos desnecessários.

A Importância de Estudar os Indicadores

Cada indicador técnico tem um cálculo específico que gera os sinais de compra ou venda. Por isso, é fundamental que você dedique tempo para aprender como ele é construído, o que ele mede e como ele pode ser interpretado. Usar um indicador sem compreender seus detalhes pode levar a erros graves.

Exemplo: Um trader que aplica a Média Móvel Simples (SMA) sem saber que ela dá o mesmo peso a todos os períodos anteriores pode se surpreender ao ver uma resposta atrasada ao movimento do mercado. Se ele entender que a Média Móvel Exponencial (EMA) dá mais peso aos preços recentes, pode optar por essa abordagem em mercados mais voláteis. Para uma análise mais aprofundada sobre as diferenças entre SMA e EMA, assista ao vídeo relacionado.

Alinhando Indicadores com Sua Estratégia

Cada estratégia de trading requer um conjunto específico de ferramentas. Day traders, por exemplo, podem se beneficiar de indicadores de tendência e momentum que respondem rapidamente. Já swing traders preferem indicadores que ajudem a capturar reversões de longo prazo e tendências mais amplas. Ao alinhar seus indicadores com sua estratégia, você pode melhorar significativamente sua capacidade de cronometrar o mercado.

Como Combinar Indicadores Técnicos para Sinais Mais Confiáveis

Embora os indicadores técnicos possam fornecer insights valiosos de forma isolada, combiná-los adequadamente pode aumentar a precisão dos sinais de trading. Ao utilizar diferentes tipos de indicadores que analisam aspectos distintos do mercado, como tendência, momentum e volatilidade, você obtém uma visão mais completa do cenário, reduzindo a probabilidade de sinais falsos. Neste tópico, exploraremos como usar combinações de indicadores para tomar decisões mais informadas e confiáveis.

A Importância de Combinar Indicadores

Cada indicador técnico fornece uma perspectiva específica do mercado. Por exemplo, enquanto um indicador de tendência mostra a direção geral do preço, um indicador de momentum revela a força dessa tendência. Quando esses sinais se alinham, as chances de um movimento significativo no mercado aumentam. Usar diferentes tipos de indicadores em conjunto pode melhorar a confiabilidade dos sinais de compra e venda.

Reduzindo o Ruído do Mercado

Ao combinar indicadores que medem diferentes aspectos do mercado, você pode filtrar o “ruído” — flutuações de curto prazo que podem gerar sinais falsos. Isso é especialmente importante em mercados voláteis, onde confiar em apenas um indicador pode resultar em decisões equivocadas.

Exemplo: Se você está usando uma Média Móvel Simples (SMA) para identificar a tendência de longo prazo, mas o RSI mostra que o ativo está sobrecomprado, isso pode indicar que, apesar da tendência de alta, o ativo está pronto para uma correção. Nesse caso, a combinação de ambos os indicadores oferece uma análise mais precisa. Para mais detalhes sobre como combinar esses indicadores, assista ao vídeo disponível na página.

Exemplos de Combinações Eficazes de Indicadores

Média Móvel e MACD

Uma das combinações mais comuns é a Média Móvel Simples (SMA) com o MACD (Convergência e Divergência de Médias Móveis). A SMA ajuda a identificar a direção geral da tendência, enquanto o MACD fornece sinais de momentum ao medir a diferença entre duas médias móveis exponenciais.

Exemplo: Se o preço está acima da SMA e o MACD cruza acima da linha de sinal, isso sugere uma forte tendência de alta com momentum crescente. Essa combinação pode ser usada para confirmar uma entrada em uma operação de compra. Para entender melhor essa combinação em ação, assista ao vídeo demonstrativo.

Bandas de Bollinger e On-Balance Volume (OBV)

Outra combinação popular envolve o uso das Bandas de Bollinger, que medem a volatilidade, junto com o On-Balance Volume (OBV), que monitora o fluxo de volume em relação ao movimento de preço. Essa combinação é particularmente útil para confirmar se um rompimento de preço é válido.

Exemplo: Se o preço rompe a banda superior das Bandas de Bollinger e o OBV aumenta significativamente, isso pode indicar uma forte continuação da tendência. No entanto, se o OBV estiver caindo enquanto o preço rompe a banda, isso pode sinalizar um rompimento falso. Para uma explicação detalhada sobre como essa combinação pode ser usada, assista ao vídeo na página.

Encontrando Indicadores que se Complementam

A chave para combinar indicadores técnicos é escolher aqueles que se complementam, analisando diferentes aspectos do mercado. Usar dois ou mais indicadores que fornecem o mesmo tipo de informação (por exemplo, dois indicadores de tendência) pode resultar em sinais redundantes e não adicionar valor à sua análise.

Ao combinar indicadores de tendência, momentum, volume e volatilidade, você obtém uma visão mais ampla e confiável do mercado, permitindo tomar decisões mais seguras e informadas.

Exemplo: Combinar a Média Móvel Exponencial (EMA), o RSI e o OBV pode fornecer insights sobre a tendência, o momentum e o volume de um ativo, ajudando a confirmar se o movimento de preço é forte e sustentado. Assista ao vídeo para ver um exemplo prático dessa combinação.

Benefícios e Riscos de Usar Indicadores Técnicos

Os indicadores técnicos são ferramentas poderosas que ajudam os traders a tomar decisões baseadas em dados, eliminando o viés emocional. No entanto, como qualquer ferramenta, o uso de indicadores técnicos apresenta tanto benefícios quanto riscos. Compreender esses aspectos é fundamental para maximizar a eficácia dos indicadores em suas operações de day trading. Vamos explorar esses pontos em mais detalhes.

Benefícios dos Indicadores Técnicos

Os indicadores técnicos oferecem várias vantagens para traders, especialmente no contexto de day trading, onde decisões rápidas e precisas são cruciais.

1. Objetividade Baseada em Dados

Um dos maiores benefícios de usar indicadores técnicos é que eles fornecem uma visão objetiva do mercado. Como são baseados em dados históricos de preço e volume, os indicadores eliminam o fator emocional nas tomadas de decisão, permitindo que os traders sigam uma estratégia mais disciplinada e baseada em evidências.

Exemplo: Ao usar uma Média Móvel Exponencial (EMA) para identificar uma tendência de alta, você pode entrar em uma operação com mais confiança, já que a decisão está baseada em dados concretos e não em suposições ou intuições. Para entender melhor o uso da EMA, assista ao vídeo na página.

2. Simplificação da Análise de Tendências

Os indicadores técnicos ajudam a simplificar a análise do mercado, filtrando o ruído e destacando as tendências dominantes. Isso é especialmente útil no day trading, onde as flutuações de curto prazo podem confundir o trader e levar a decisões erradas.

Exemplo: O MACD facilita a visualização de mudanças de momentum e cruzamentos de tendência, tornando mais fácil identificar oportunidades de compra ou venda. Assista ao vídeo para ver como o MACD pode ser aplicado na prática.

3. Sinais Claros de Entrada e Saída

Outra vantagem significativa dos indicadores técnicos é que eles oferecem sinais claros de quando entrar ou sair de uma operação. Isso é especialmente útil para traders que seguem uma abordagem baseada em regras e procuram eliminar a subjetividade de suas operações.

Exemplo: Um cruzamento do RSI abaixo de 30 indica uma condição de sobrevenda, o que pode sinalizar uma oportunidade de compra. Da mesma forma, um cruzamento acima de 70 pode indicar que é hora de vender. Assista ao vídeo para mais exemplos sobre como o RSI pode ajudar nas suas operações.

Riscos Associados ao Uso de Indicadores Técnicos

Embora os indicadores técnicos ofereçam muitos benefícios, é crucial estar ciente dos riscos envolvidos ao depender demais dessas ferramentas. Abaixo, estão alguns dos principais riscos que os traders devem considerar.

1. Sinais Falsos

Os indicadores técnicos são baseados em dados passados, o que significa que eles podem fornecer sinais falsos, especialmente em mercados voláteis. Sinais falsos podem levar os traders a tomar decisões erradas, resultando em perdas.

Exemplo: Em um mercado altamente volátil, o MACD pode cruzar a linha de sinal várias vezes em um curto período, sugerindo mudanças de tendência que não são sustentadas. Isso pode levar a entradas e saídas prematuras. Para entender como evitar sinais falsos, assista ao vídeo na página.

2. Desconsiderar Fatores Fundamentais

Outro risco é que os indicadores técnicos não levam em consideração fatores fundamentais externos, como eventos noticiosos, relatórios econômicos ou mudanças políticas. Esses eventos podem ter um impacto significativo nos preços de mercado e não são refletidos nos indicadores técnicos.

Exemplo: Um ativo pode apresentar um forte sinal de compra com base em indicadores técnicos, mas uma notícia inesperada pode causar uma mudança brusca no preço, anulando a análise técnica. Para entender a importância de considerar fatores externos, veja o vídeo sobre a combinação de análise técnica e fundamental.

3. Atraso nos Sinais

Muitos indicadores técnicos são lagging indicators, ou seja, eles refletem movimentos de preço passados e podem não responder rapidamente a mudanças repentinas no mercado. Isso pode fazer com que os traders entrem em uma operação tarde demais ou percam oportunidades importantes.

Exemplo: A Média Móvel Simples (SMA), por exemplo, tende a reagir mais lentamente em comparação com a Média Móvel Exponencial (EMA), o que pode resultar em sinais atrasados. Para saber como evitar esse atraso nos sinais, confira o vídeo explicativo.

4. Superotimização

Superotimização ocorre quando os traders ajustam excessivamente os parâmetros de um indicador para se adequar a um conjunto específico de dados históricos. Isso pode gerar uma falsa sensação de segurança, mas o indicador pode falhar quando aplicado em condições de mercado reais e em mudança.

Exemplo: Ajustar um RSI para períodos muito curtos pode resultar em uma maior frequência de sinais, mas também pode aumentar a probabilidade de sinais falsos. Para aprender a evitar superotimização, assista ao vídeo que explica o uso adequado dos parâmetros dos indicadores.

5. Confusão de Sinais ao Usar Muitos Indicadores

Usar muitos indicadores ao mesmo tempo pode gerar sinais conflitantes, levando à indecisão e a possíveis erros de operação. Combinar indicadores de maneira eficiente é essencial para evitar esse problema.

Exemplo: Se você usa indicadores de tendência, volume e momentum simultaneamente, pode acabar recebendo sinais contraditórios, dificultando a decisão sobre a entrada ou saída de uma operação. Para entender como combinar indicadores corretamente, veja o vídeo na página.

Em reusmo

Os indicadores técnicos são ferramentas indispensáveis para traders que desejam tomar decisões baseadas em dados e minimizar o impacto emocional nas operações. No entanto, é fundamental estar ciente dos riscos envolvidos e aprender a utilizar os indicadores de forma equilibrada e cuidadosa. Ao fazer isso, você poderá maximizar os benefícios dos indicadores e reduzir os erros em seu trading.

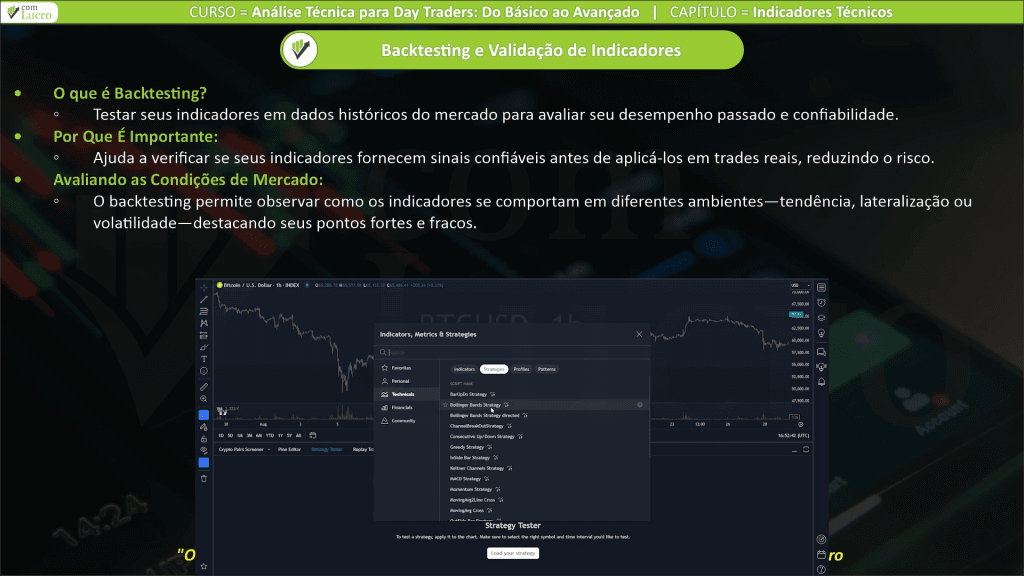

Backtesting e Validação de Indicadores Técnicos

Realizar backtesting é uma etapa crucial para garantir a eficácia dos seus indicadores técnicos. Esse processo permite testar suas estratégias em dados históricos e avaliar como os indicadores teriam se comportado em diferentes cenários de mercado. O backtesting ajuda a identificar pontos fortes e fracos de uma estratégia antes de colocá-la em prática no mercado ao vivo, oferecendo uma camada adicional de confiança e precisão.

O Que é Backtesting?

O backtesting é o processo de aplicar seus indicadores e regras de trading em dados históricos para verificar como eles teriam se comportado em cenários passados. Isso oferece uma visão clara da eficácia de sua estratégia em condições de mercado semelhantes às atuais.

A Importância do Backtesting

O principal benefício do backtesting é que ele permite ao trader validar sua estratégia sem arriscar capital real. Ao testar seus indicadores em diferentes ambientes de mercado — como mercados de tendência, de consolidação ou voláteis — você pode avaliar sua eficácia e fazer os ajustes necessários antes de implementar a estratégia no mercado ao vivo.

Exemplo: Se você utiliza o MACD como seu principal indicador de momentum, realizar um backtesting permitirá ver se ele forneceu sinais confiáveis em mercados de alta ou baixa nos últimos meses ou anos. Assista ao vídeo na página para uma demonstração completa de como realizar backtesting no TradingView.

Como Fazer Backtesting de Indicadores Técnicos

Plataformas como o TradingView tornam o backtesting fácil e acessível para traders de todos os níveis. Com essa plataforma, você pode aplicar os indicadores escolhidos em gráficos históricos e executar simulações sem arriscar dinheiro real. Veja a seguir o processo básico para realizar o backtesting dos seus indicadores.

1. Escolha o Indicador e o Ativo

Primeiro, selecione o indicador técnico que você deseja testar e aplique-o ao gráfico de um ativo específico, como ações, futuros ou criptomoedas. Certifique-se de que os parâmetros do indicador estão ajustados de acordo com sua estratégia.

Exemplo: Ao testar a Média Móvel Exponencial (EMA) em um gráfico de ações, ajuste o período da EMA para 20 dias e observe como ela teria gerado sinais de compra e venda em um período de 6 meses. Para mais detalhes sobre como configurar corretamente seus indicadores no TradingView, assista ao vídeo explicativo.

2. Analise os Sinais Gerados

Depois de aplicar o indicador, observe os sinais que ele teria gerado ao longo do período testado. Isso inclui sinais de compra, venda, e quaisquer momentos em que o indicador sugeriu uma mudança de tendência ou momentum.

Exemplo: Se você está testando o RSI, observe em quais momentos o RSI ultrapassou 70 ou caiu abaixo de 30, e se esses pontos coincidiram com reversões de preço significativas. Isso ajuda a validar se o indicador está fornecendo sinais confiáveis.

3. Avalie o Desempenho em Diferentes Cenários de Mercado

É importante testar o indicador em vários tipos de mercado — tendências de alta, baixa e consolidação — para entender como ele se comporta em diferentes condições. Isso ajudará você a identificar as limitações do indicador e adaptar sua estratégia de acordo.

Exemplo: Se você está testando o MACD, veja como ele se comportou durante um mercado de alta sustentada versus um mercado lateralizado. Assista ao vídeo para uma explicação detalhada de como analisar esses diferentes cenários no TradingView.

Otimizando sua Estratégia com Backtesting

O backtesting não apenas valida sua estratégia, mas também oferece insights sobre como otimizar seus parâmetros. Ajustar os períodos de seus indicadores ou combinar diferentes ferramentas pode melhorar a precisão dos sinais e aumentar suas chances de sucesso no mercado real.

Ajuste de Parâmetros

Durante o processo de backtesting, é possível identificar se os parâmetros dos seus indicadores estão configurados corretamente. Isso pode incluir ajustar o período de uma Média Móvel, o intervalo do RSI, ou a sensibilidade do MACD para se adequar melhor ao comportamento do ativo que você está negociando.

Exemplo: Se o período padrão de 14 dias do RSI está gerando muitos sinais falsos, você pode ajustar o período para 20 dias e testar novamente. Esse ajuste pode resultar em sinais mais precisos para seu estilo de trading. Assista ao vídeo para aprender como fazer esses ajustes no TradingView.

Combinando Indicadores

O backtesting também é uma excelente oportunidade para testar combinações de indicadores e ver como eles funcionam juntos. Combinar indicadores de tendência com indicadores de volume ou momentum pode melhorar a confiabilidade dos sinais e reduzir o número de sinais falsos.

Exemplo: Combine o MACD com as Bandas de Bollinger e veja como essa combinação teria funcionado em dados históricos. Isso pode fornecer uma camada extra de confirmação antes de tomar decisões de trading. Para um tutorial prático sobre como combinar indicadores no TradingView, veja o vídeo na página.

Em resumo

Realizar backtesting é uma etapa indispensável para validar e otimizar sua estratégia de trading. Ao testar seus indicadores técnicos em dados históricos, você pode refinar suas abordagens, entender os pontos fortes e fracos dos seus indicadores, e aumentar sua confiança na execução das operações ao vivo. Lembre-se de que os mercados estão sempre em mudança, e o backtesting regular ajuda a manter suas estratégias atualizadas e eficazes.

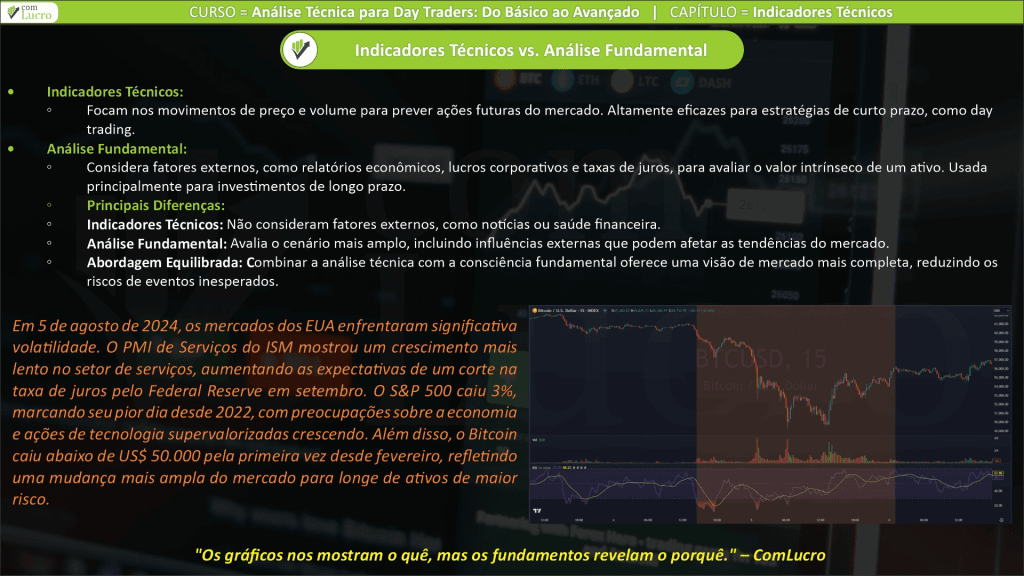

Comparação entre Indicadores Técnicos e Análise Fundamental

Enquanto os indicadores técnicos são amplamente utilizados por traders que buscam identificar padrões de preço e tendências no curto prazo, a análise fundamental oferece uma visão mais ampla ao considerar fatores macroeconômicos e financeiros. Ambos os métodos têm seus méritos, e entender as diferenças entre eles pode ajudar os traders a escolher a abordagem certa ou até mesmo combinar as duas para obter uma visão mais completa do mercado.

O Que São Indicadores Técnicos?

Os indicadores técnicos analisam o comportamento do preço e volume de ativos ao longo do tempo. Eles são usados principalmente em estratégias de day trading e swing trading para prever movimentos de preço com base em padrões históricos. Esses indicadores ajudam os traders a tomar decisões rápidas e informadas sobre entrada e saída de operações, baseando-se exclusivamente no comportamento do mercado.

Foco em Dados Passados

Os indicadores técnicos são baseados inteiramente em dados passados, como preço e volume. Eles ignoram fatores externos, como notícias e dados econômicos, focando apenas na ação do preço. A vantagem é que os indicadores técnicos podem fornecer sinais rápidos e acionáveis, especialmente em mercados voláteis.

Exemplo: Um trader que usa a Média Móvel Simples (SMA) ou o MACD para identificar uma tendência de alta ou baixa está baseando sua análise nos movimentos históricos do preço. Assista ao vídeo na página para entender como os indicadores técnicos são aplicados no day trading.

O Que é Análise Fundamental?

A análise fundamental, por outro lado, envolve a avaliação de fatores externos que podem impactar o valor de um ativo. Isso inclui dados econômicos, balanços financeiros, decisões de política monetária, notícias e eventos globais. Ao contrário dos indicadores técnicos, a análise fundamental é frequentemente usada por investidores de longo prazo que procuram avaliar o valor intrínseco de um ativo.

Foco em Fatores Externos

Enquanto os indicadores técnicos ignoram fatores externos, a análise fundamental se concentra exatamente nesses elementos. Relatórios econômicos, como dados de inflação ou anúncios de lucro de empresas, podem influenciar diretamente o valor de um ativo e, portanto, são de extrema importância para investidores de longo prazo.

Exemplo: Um investidor que compra ações de uma empresa com base em seu crescimento de receita, fluxo de caixa e avaliações de mercado está utilizando a análise fundamental para guiar suas decisões. Esse método geralmente tem um horizonte de investimento mais longo do que as abordagens de trading baseadas em indicadores técnicos.

Diferenças Chave entre Indicadores Técnicos e Análise Fundamental

1. Horizonte Temporal

A análise técnica é predominantemente usada por traders de curto prazo, como day traders e swing traders, que buscam tirar proveito de movimentos rápidos de preço. Já a análise fundamental é mais voltada para investidores de longo prazo que desejam avaliar o valor subjacente de um ativo e manter uma posição por meses ou anos.

Exemplo: Um trader pode usar o RSI ou as Bandas de Bollinger para identificar pontos de entrada e saída durante o dia, enquanto um investidor fundamentalista pode manter uma ação por anos, aguardando o crescimento de sua empresa ou a valorização do mercado. Assista ao vídeo para entender como essas duas abordagens podem ser aplicadas em diferentes contextos.

2. Foco da Análise

A análise técnica é puramente focada em preço e volume, enquanto a análise fundamental se concentra em fatores macroeconômicos, financeiros e corporativos. Indicadores técnicos, como Médias Móveis ou o MACD, olham para o comportamento passado do preço para prever movimentos futuros, enquanto a análise fundamental tenta prever o desempenho futuro de um ativo com base em seus fundamentos.

Exemplo: Um trader técnico que utiliza o MACD para detectar cruzamentos de tendência está buscando sinais rápidos de mudança de direção no mercado, enquanto um analista fundamental pode estar mais interessado em relatórios de ganhos trimestrais para prever o crescimento futuro de uma empresa.

3. Risco e Recompensa

Traders que utilizam indicadores técnicos geralmente buscam ganhos rápidos com base em movimentos de curto prazo. Isso envolve riscos maiores, mas também a possibilidade de lucros rápidos. A análise fundamental, por outro lado, tende a ser menos volátil, já que se concentra em fatores de longo prazo que não mudam tão drasticamente de um dia para o outro.

Exemplo: Um trader que entra em uma operação de compra com base no cruzamento do MACD pode obter lucro em minutos ou horas, mas também corre o risco de sair cedo demais de um movimento. Um investidor fundamental, por outro lado, está disposto a suportar volatilidade no curto prazo, esperando que o valor de longo prazo do ativo seja recompensador.

Como Combinar Análise Técnica e Fundamental

Embora a análise técnica e fundamental sejam frequentemente vistas como abordagens opostas, muitos traders e investidores experientes combinam ambas para obter uma visão mais completa do mercado. A análise técnica pode ajudar a identificar pontos de entrada e saída, enquanto a análise fundamental fornece uma visão de longo prazo sobre o valor subjacente de um ativo.

Combinação para Traders de Curto Prazo

Os day traders podem usar a análise fundamental para monitorar eventos macroeconômicos e notícias que podem causar movimentos rápidos de preço, enquanto os indicadores técnicos os ajudam a identificar os melhores momentos para entrar e sair de uma operação.

Exemplo: Se uma notícia sobre uma mudança na política monetária for anunciada, um trader pode usar os indicadores técnicos para determinar o melhor ponto de entrada, aproveitando o impacto da notícia no preço. Assista ao vídeo para ver exemplos práticos de como combinar ambas as análises.

Combinação para Investidores de Longo Prazo

Os investidores de longo prazo podem usar a análise técnica para encontrar pontos de entrada ideais com base em suporte e resistência, enquanto a análise fundamental os guia em termos de quais ativos comprar e manter ao longo do tempo.

Exemplo: Um investidor que identifica uma boa oportunidade de compra através da análise fundamental pode usar indicadores técnicos como o RSI ou o MACD para cronometrar melhor sua entrada no mercado. Para ver como essa combinação pode ser usada, confira o vídeo na página.

Em reusmo

Tanto os indicadores técnicos quanto a análise fundamental têm seus papéis no mercado financeiro. A análise técnica é ideal para traders de curto prazo que precisam de sinais rápidos, enquanto a análise fundamental é mais adequada para investidores de longo prazo que buscam avaliar o valor intrínseco de um ativo. Compreender as diferenças e saber como combinar ambas as abordagens pode aumentar a eficácia de suas operações, fornecendo uma visão mais abrangente do mercado.

Indicadores Técnicos Mais Importantes

Os indicadores técnicos são ferramentas essenciais para qualquer trader, pois fornecem informações valiosas sobre tendências, momentum, volume e volatilidade. Alguns indicadores se destacam por sua eficiência e aplicabilidade em diversos contextos de mercado. Neste tópico, vamos explorar alguns dos indicadores técnicos mais importantes que você deve conhecer para melhorar suas operações no day trading e no swing trading.

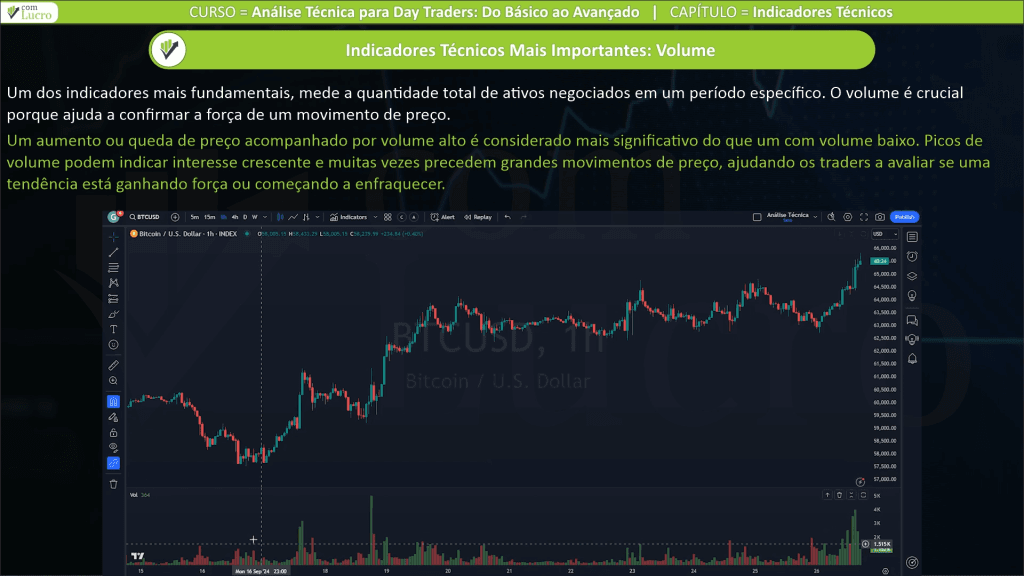

1. Volume

O volume é um dos indicadores mais fundamentais, pois mede a quantidade total de ativos negociados em um determinado período. O volume ajuda a confirmar a força de um movimento de preço, sendo considerado um indicador essencial tanto para iniciantes quanto para traders avançados. Um aumento no volume geralmente indica um maior interesse no ativo, o que pode preceder um movimento significativo no preço.

Como Funciona o Volume

O volume mede a quantidade de negociações ocorrendo em um ativo. Quando o volume está alto, significa que muitos participantes do mercado estão interessados no ativo, o que pode indicar um movimento forte. Por outro lado, um volume baixo pode sugerir falta de interesse e um mercado estagnado.

Exemplo: Se o preço de uma ação está subindo e o volume também aumenta, isso sugere que a tendência de alta é forte e deve continuar. No entanto, se o preço sobe enquanto o volume diminui, isso pode indicar que a alta não é sustentável. Assista ao vídeo na página para ver exemplos práticos de como utilizar o volume para confirmar tendências no day trading.

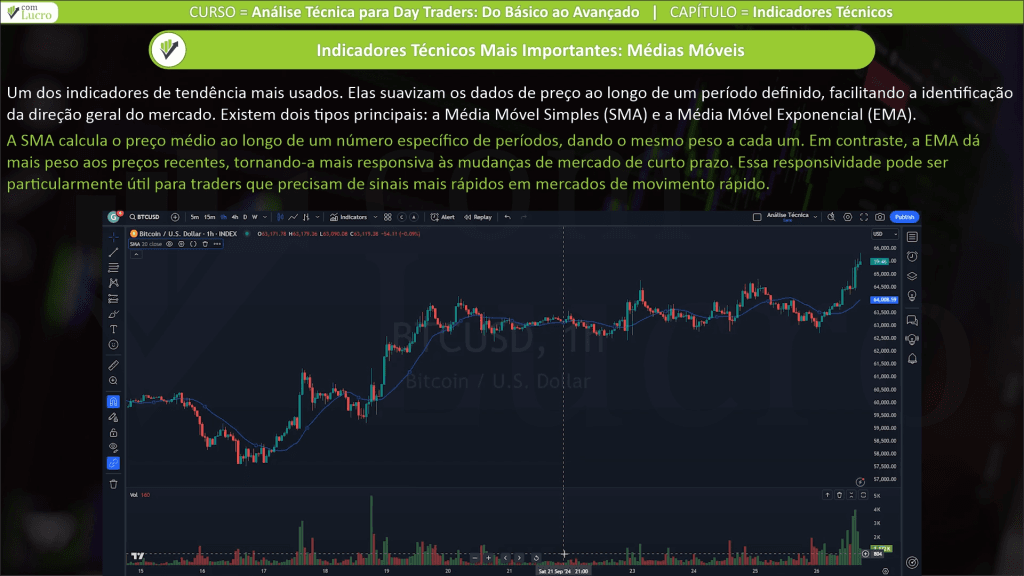

2. Médias Móveis

As Médias Móveis são um dos indicadores de tendência mais populares e utilizados no day trading. Elas suavizam os dados de preço ao longo de um período, tornando mais fácil identificar a direção geral do mercado. Existem dois tipos principais de médias móveis: a Média Móvel Simples (SMA) e a Média Móvel Exponencial (EMA).

Diferença entre SMA e EMA

- A Média Móvel Simples (SMA) calcula o preço médio de um ativo ao longo de um número de períodos definido, dando o mesmo peso a cada ponto de dados.

- A Média Móvel Exponencial (EMA), por sua vez, dá mais peso aos preços recentes, tornando-a mais responsiva a mudanças no mercado.

Exemplo: Se o preço de uma ação está acima da SMA de 200 períodos, isso sugere uma tendência de alta de longo prazo. Já a EMA de 50 períodos pode ser usada para identificar oportunidades de entrada em movimentos de curto prazo. Para mais detalhes sobre como aplicar as Médias Móveis no seu trading, confira o vídeo explicativo.

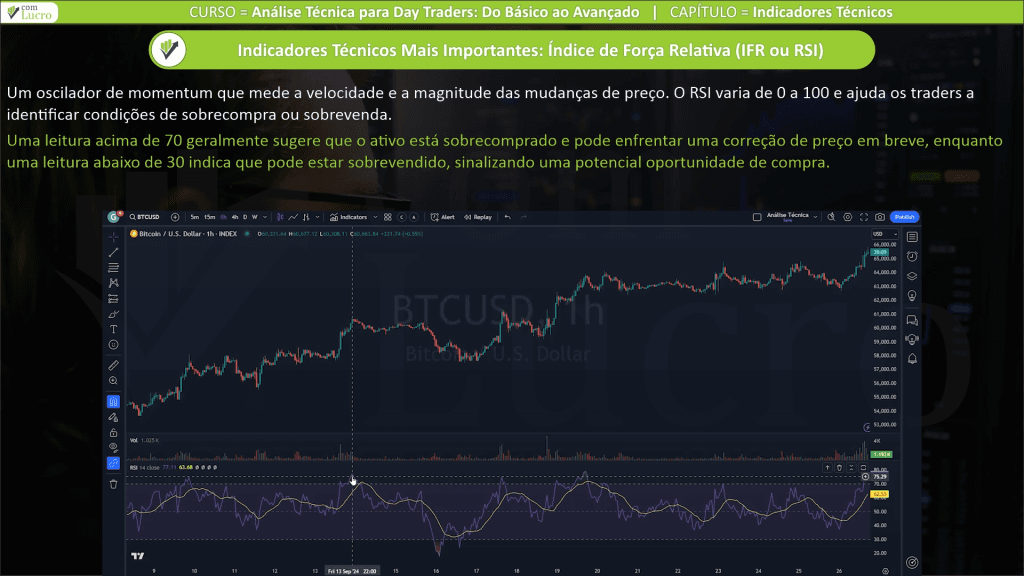

3. Índice de Força Relativa (RSI)

O Índice de Força Relativa (RSI) é um oscilador de momentum que mede a velocidade e a magnitude das mudanças de preço. Ele varia de 0 a 100 e ajuda a identificar condições de sobrecompra e sobrevenda. Quando o RSI está acima de 70, o ativo é considerado sobrecomprado, sugerindo uma possível correção de preço. Quando está abaixo de 30, indica sobrevenda, sugerindo uma oportunidade de compra.

Como Usar o RSI

O RSI é útil para detectar possíveis reversões de preço. Um ativo que esteja sobrecomprado pode estar próximo de uma correção, enquanto um ativo sobrevendido pode estar prestes a subir.

Exemplo: Se o RSI de uma ação atinge 75, isso indica uma condição de sobrecompra, e o trader pode se preparar para uma possível reversão de tendência. Da mesma forma, um RSI abaixo de 30 pode indicar uma oportunidade de compra. Para ver o RSI em ação e como ele pode ser usado em suas operações, assista ao vídeo relacionado.

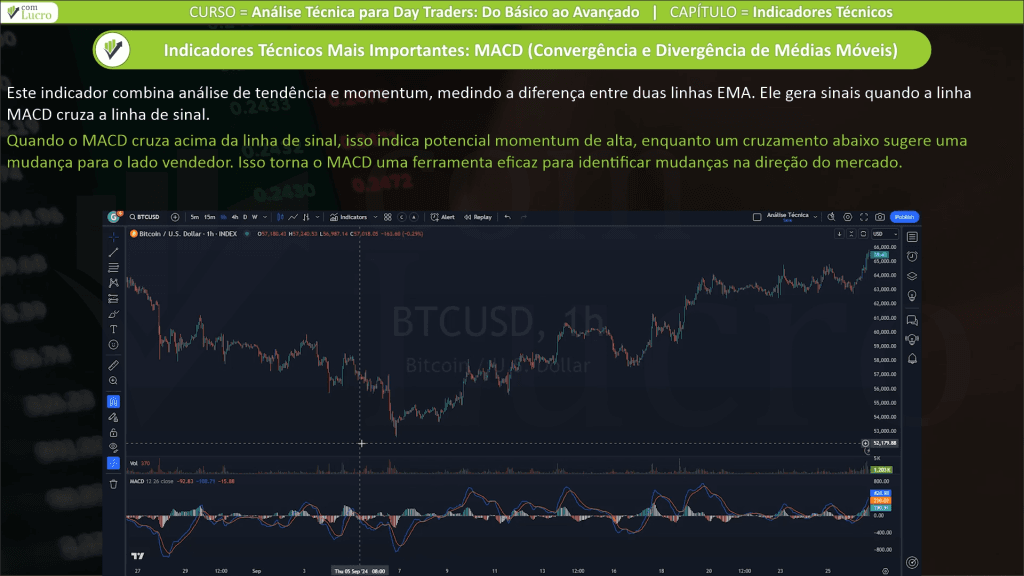

4. MACD (Convergência e Divergência de Médias Móveis)

O MACD é um dos indicadores mais eficazes para combinar análise de tendência e momentum. Ele é composto por duas linhas — a linha MACD e a linha de sinal — que são derivadas de médias móveis. O MACD é usado para identificar mudanças no momentum do preço e pode fornecer sinais claros de compra ou venda quando as linhas cruzam.

Como Funciona o MACD

- Quando a linha MACD cruza acima da linha de sinal, isso indica uma oportunidade de compra.

- Quando a linha MACD cruza abaixo da linha de sinal, isso sugere uma oportunidade de venda.

Exemplo: Se o MACD cruza acima da linha de sinal enquanto o preço está subindo, isso pode indicar que a tendência de alta está ganhando força. Para entender melhor como usar o MACD em suas operações, confira o vídeo explicativo na página.

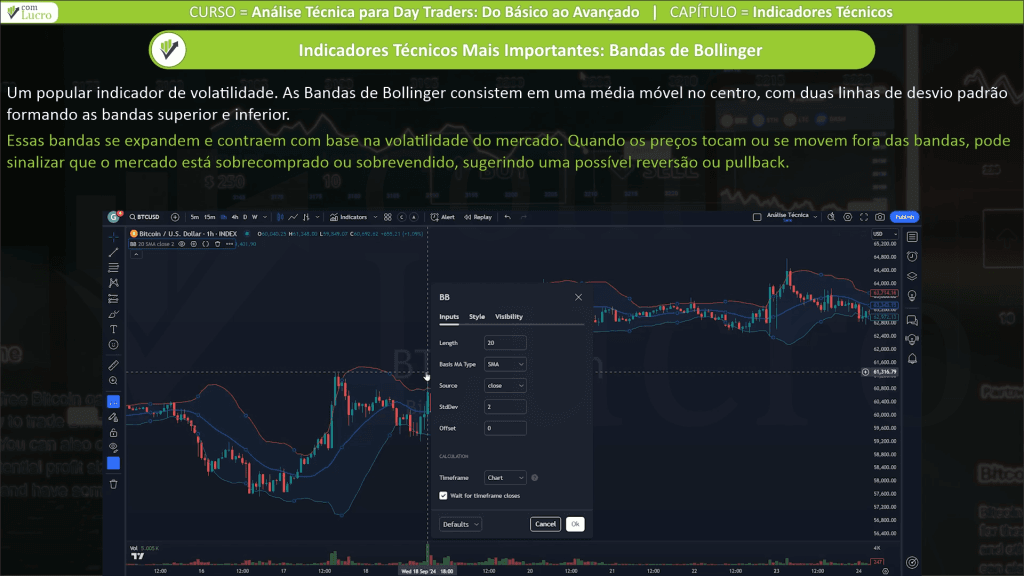

5. Bandas de Bollinger

As Bandas de Bollinger são um indicador de volatilidade que mede a amplitude das flutuações de preço no mercado. Elas consistem em uma média móvel central e duas bandas de desvio padrão que se ajustam com a volatilidade do mercado. Quando o preço se aproxima das bandas superior ou inferior, isso pode indicar que o ativo está sobrecomprado ou sobrevendido, sugerindo uma possível reversão.

Como Usar as Bandas de Bollinger

As Bandas de Bollinger são particularmente úteis para identificar condições de sobrecompra e sobrevenda, além de períodos de alta volatilidade.

Exemplo: Se o preço rompe a banda superior das Bandas de Bollinger, isso pode indicar que o ativo está sobrecomprado e pode ocorrer uma correção de preço. Para mais detalhes e exemplos práticos sobre o uso das Bandas de Bollinger, assista ao vídeo na página.

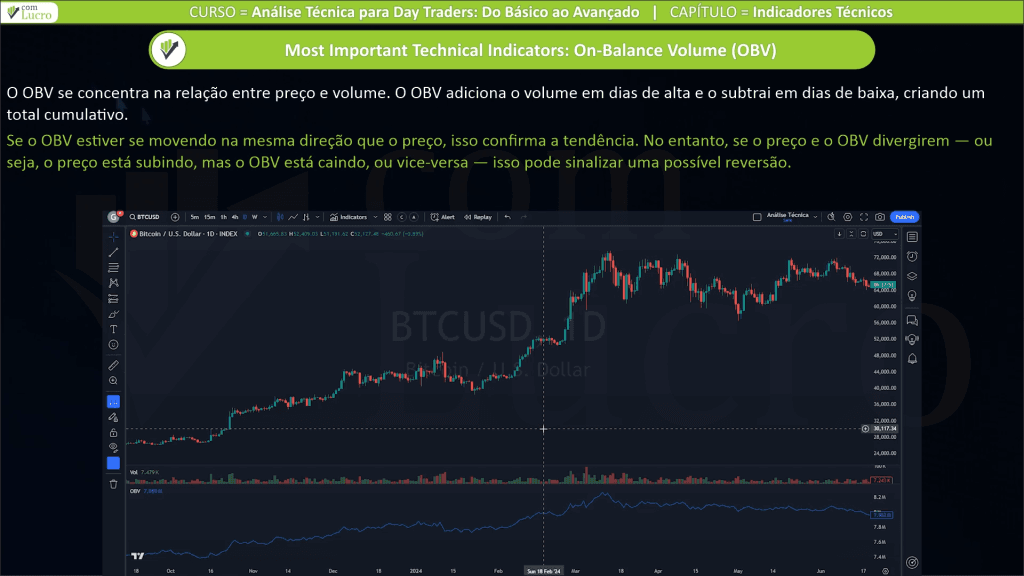

6. On-Balance Volume (OBV)

O On-Balance Volume (OBV) é um indicador de volume que mede o fluxo de volume positivo e negativo em relação ao movimento de preço. Ele adiciona o volume nos dias em que o preço sobe e subtrai o volume nos dias em que o preço cai. O OBV é utilizado para confirmar a força de uma tendência, sendo um excelente indicador para verificar se o volume está apoiando o movimento de preço.

Como Funciona o OBV

O OBV confirma tendências de preço. Se o OBV está subindo junto com o preço, isso sugere que o movimento de alta é forte. Por outro lado, se o preço sobe e o OBV cai, isso pode indicar que o movimento é fraco e uma reversão pode estar a caminho.

Exemplo: Se o preço de uma ação está subindo, mas o OBV está caindo, isso pode sugerir que a tendência de alta não tem suporte suficiente e que uma correção pode ocorrer. Para entender melhor como usar o OBV em seu trading, veja o vídeo demonstrativo.

Em resumo

Os indicadores técnicos descritos acima são algumas das ferramentas mais importantes para traders que desejam tomar decisões informadas e baseadas em dados. Compreender como aplicar corretamente o volume, Médias Móveis, RSI, MACD, Bandas de Bollinger e OBV pode melhorar significativamente suas operações no day trading e no swing trading. Para ver esses indicadores em ação e aprender mais sobre como utilizá-los, assista aos vídeos disponíveis na página.

Erros Comuns ao Usar Indicadores Técnicos e Como Evitá-los

Embora os indicadores técnicos sejam ferramentas poderosas para ajudar os traders a tomar decisões mais informadas, é fácil cometer erros que podem prejudicar os resultados das operações. Neste tópico, abordaremos os erros mais comuns que os traders cometem ao usar indicadores técnicos e como evitá-los para melhorar sua eficácia no day trading e no swing trading.

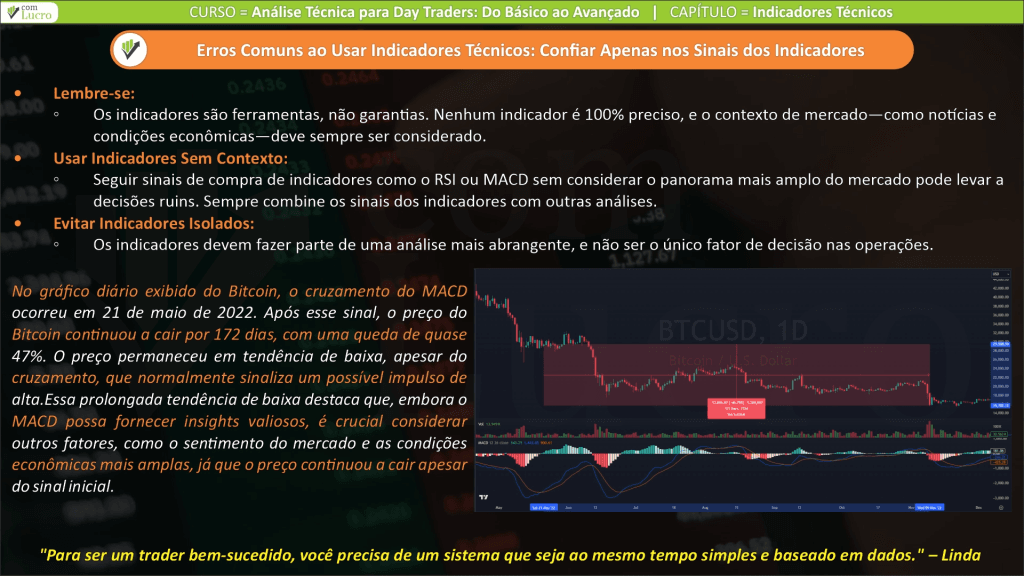

1. Confiar Demais em Indicadores Sem Considerar o Contexto

Um dos erros mais comuns é depender exclusivamente dos sinais fornecidos pelos indicadores técnicos, sem considerar o contexto mais amplo do mercado. Os indicadores podem gerar sinais falsos em mercados voláteis ou durante eventos macroeconômicos importantes.

Como Evitar

Sempre considere o cenário geral, como níveis de suporte e resistência, e fatores externos, como notícias econômicas ou políticas que podem impactar o mercado. Use os indicadores técnicos como parte de uma análise mais abrangente, em vez de confiar cegamente em seus sinais.

Exemplo: Se o RSI indicar uma condição de sobrecompra, mas o ativo está rompendo um nível de resistência significativo devido a uma notícia positiva, pode não ser o momento ideal para vender. Para aprender como analisar o contexto corretamente, assista ao vídeo na página.

2. Sobrecarregar o Gráfico com Muitos Indicadores

Usar muitos indicadores ao mesmo tempo pode causar confusão de sinais, dificultando a tomada de decisões. Isso ocorre porque indicadores que medem o mesmo tipo de informação podem gerar sinais conflitantes ou redundantes, levando a indecisão.

Como Evitar

A chave é a simplicidade. Escolha 2 a 3 indicadores que se complementem, analisando diferentes aspectos do mercado, como tendência, momentum e volume, em vez de usar múltiplos indicadores que fornecem a mesma informação.

Exemplo: Se você já está usando uma Média Móvel Exponencial (EMA) para identificar tendências, adicionar outra média móvel pode não acrescentar muito valor. Em vez disso, combine com um indicador de momentum, como o RSI, para verificar a força da tendência. Veja mais detalhes sobre como escolher os indicadores certos no vídeo da página.

3. Ignorar a Necessidade de Backtesting

Outro erro frequente é não realizar backtesting antes de usar os indicadores em operações ao vivo. Aplicar uma estratégia diretamente nos mercados sem testá-la em dados históricos pode resultar em decisões erradas, levando a perdas.

Como Evitar

Sempre faça backtesting de suas estratégias em dados históricos para verificar sua eficácia antes de aplicá-las em operações reais. O backtesting ajuda a identificar os pontos fracos da estratégia e oferece a oportunidade de otimizá-la.

Exemplo: Testar a combinação de MACD e Bandas de Bollinger em dados históricos pode mostrar onde essas ferramentas funcionaram bem e onde falharam, permitindo que você ajuste a estratégia antes de utilizá-la no mercado real. Para um tutorial detalhado de como fazer backtesting, assista ao vídeo disponível na página.

4. Usar Indicadores Sem Entender Seu Funcionamento

Muitos traders aplicam indicadores sem entender completamente como eles funcionam ou o que medem, o que pode levar a uma interpretação incorreta dos sinais.

Como Evitar

Antes de utilizar qualquer indicador técnico, dedique tempo para estudar sua fórmula, o que ele mede e como ele gera os sinais. Entender as limitações do indicador é tão importante quanto saber como ele funciona.

Exemplo: Aplicar o MACD sem compreender a diferença entre as médias móveis rápidas e lentas pode resultar em sinais equivocados. Para saber mais sobre o funcionamento detalhado do MACD, confira o vídeo explicativo.

5. Superotimização de Parâmetros

A superotimização ocorre quando os traders ajustam excessivamente os parâmetros dos indicadores para maximizar os resultados em um conjunto específico de dados históricos. Embora isso possa parecer eficaz em retrospectiva, geralmente falha quando aplicado em condições de mercado em tempo real.

Como Evitar

Ao ajustar os parâmetros de um indicador, mantenha a simplicidade e evite otimizações excessivas. Teste a estratégia em diferentes condições de mercado para garantir que ela funcione de maneira consistente.

Exemplo: Ajustar o período do RSI para um valor muito curto, como 5 dias, pode gerar muitos sinais, mas também aumenta a probabilidade de falsos positivos. Teste o RSI em diferentes condições de mercado para encontrar o ajuste ideal. Para aprender mais sobre a configuração de parâmetros, veja o vídeo na página.

6. Ignorar o Atraso dos Indicadores (Lagging Indicators)

Muitos indicadores técnicos, como as Médias Móveis, são lagging indicators, ou seja, fornecem sinais baseados em dados passados, o que pode resultar em entradas e saídas tardias.

Como Evitar

Combine lagging indicators com leading indicators (indicadores que projetam movimentos futuros) para equilibrar os sinais. Isso ajudará a identificar mudanças de tendência mais cedo, sem depender exclusivamente de dados históricos.

Exemplo: Usar o RSI junto com uma Média Móvel pode ajudar a identificar pontos de reversão antes que a média móvel sinalize uma mudança de tendência. Para entender como combinar esses tipos de indicadores, assista ao vídeo explicativo na página.

Em resumo

Os indicadores técnicos são ferramentas essenciais no arsenal de qualquer trader, mas é crucial usá-los com cautela e evitar os erros mais comuns. Ao compreender como os indicadores funcionam, aplicar backtesting e evitar o uso excessivo de ferramentas, você poderá melhorar suas decisões de trading e aumentar suas chances de sucesso. Lembre-se, a simplicidade e a disciplina são fundamentais para evitar erros e aprimorar sua estratégia de trading.

Conclusão: A Importância dos Indicadores Técnicos no Trading

Os indicadores técnicos desempenham um papel fundamental no day trading e no swing trading, fornecendo dados e insights valiosos para ajudar os traders a tomar decisões mais informadas. Ao longo deste artigo, exploramos como os indicadores técnicos podem ser usados para analisar tendências, momentum, volume e volatilidade, além de discutirmos os benefícios e riscos associados ao seu uso. Nesta seção de conclusão, revisamos os principais pontos e destacamos a importância de usar indicadores técnicos de forma eficaz.

Indicadores Técnicos: Uma Ferramenta Essencial para Traders

Os indicadores técnicos são ferramentas indispensáveis para traders que desejam basear suas decisões em dados objetivos, evitando a tomada de decisões emocionais. Eles simplificam a análise do mercado, filtrando o “ruído” e destacando as tendências mais claras. Ao usar os indicadores adequados, os traders podem identificar pontos de entrada e saída com maior precisão, melhorando a probabilidade de sucesso em suas operações.

Recapitulando os Principais Indicadores

- Volume: Ajuda a confirmar a força de uma tendência e pode antecipar movimentos de preço significativos.

- Médias Móveis: Indicadores de tendência que suavizam os dados de preço e ajudam a identificar a direção geral do mercado.

- RSI: Um oscilador de momentum que identifica condições de sobrecompra e sobrevenda, útil para prever reversões.

- MACD: Combina análise de tendência e momentum, gerando sinais claros de compra e venda.

- Bandas de Bollinger: Medem a volatilidade do mercado e identificam condições de sobrecompra ou sobrevenda.

- OBV: Confirma a força de uma tendência ao medir o fluxo de volume em relação ao movimento de preço.

Cada um desses indicadores tem suas próprias características e aplicações específicas, mas o verdadeiro valor surge quando eles são usados em combinação, criando sinais mais robustos e confiáveis.

Usar Indicadores com Sabedoria

Embora os indicadores técnicos ofereçam muitos benefícios, é importante usá-los de forma estratégica e consciente. Os erros mais comuns, como confiar cegamente em indicadores ou sobrecarregar gráficos com muitas ferramentas, podem comprometer os resultados do trader. Além disso, a realização de backtesting é essencial para validar a eficácia de uma estratégia antes de aplicá-la em tempo real.

Lembre-se das Práticas Essenciais

- Combinando indicadores: A combinação de diferentes tipos de indicadores pode fornecer uma visão mais completa do mercado e ajudar a evitar sinais falsos.

- Manutenção da simplicidade: Usar um número excessivo de indicadores pode confundir e gerar sinais conflitantes.

- Backtesting: Teste suas estratégias em dados históricos para garantir que funcionem em diferentes condições de mercado.

- Entendimento profundo: Compreenda como cada indicador funciona antes de aplicá-lo em suas operações.

Adapte os Indicadores ao Seu Estilo de Trading

Outro ponto crucial é adaptar os indicadores ao seu estilo específico de trading. Day traders podem preferir indicadores que ofereçam sinais rápidos, como o RSI ou a EMA, enquanto swing traders podem se beneficiar de indicadores que capturam tendências de longo prazo, como o MACD ou as Médias Móveis. A escolha dos indicadores deve sempre estar alinhada à sua estratégia e aos ativos que você está negociando.

Exemplo: Se você é um day trader focado em operações rápidas, pode usar uma combinação de RSI e Bandas de Bollinger para identificar oportunidades de curto prazo. Por outro lado, se for um swing trader, pode preferir usar o MACD em conjunto com as Médias Móveis para detectar mudanças de tendência mais amplas.

Indicadores Técnicos e o Futuro do Seu Trading

Ao utilizar indicadores técnicos de maneira inteligente e estratégica, você poderá melhorar sua precisão no mercado e aumentar suas chances de sucesso a longo prazo. Lembre-se de que nenhum indicador é perfeito, e a chave para o sucesso está em combiná-los com outras formas de análise, como análise fundamental ou o monitoramento de notícias importantes, que também podem influenciar o preço dos ativos.

Próximos Passos no Seu Desenvolvimento como Trader

A jornada no day trading e no swing trading exige aprendizado contínuo e adaptação às condições em constante mudança do mercado. Agora que você já compreende os principais indicadores técnicos e como aplicá-los de forma eficaz, o próximo passo é continuar refinando suas estratégias, realizando backtesting e se mantendo atualizado sobre as novidades do mercado financeiro.

Assista aos vídeos complementares para obter uma compreensão ainda mais aprofundada de como os indicadores técnicos podem ser usados em diferentes cenários de mercado. Continue explorando novos conceitos e estratégias para otimizar seu trading, e lembre-se de que o aprendizado é contínuo — sempre há algo novo para descobrir no mundo do trading.

Conclusão Final

Os indicadores técnicos são ferramentas essenciais para traders de todos os níveis, fornecendo uma base sólida para a tomada de decisões informadas. Usá-los corretamente, em combinação com uma análise detalhada do mercado e estratégias bem testadas, pode elevar significativamente seu nível de trading. Acompanhe nosso canal ComLucro para mais vídeos e conteúdos que irão ajudar você a melhorar ainda mais suas habilidades no mercado financeiro.

Tem Dúvidas Sobre Indicadores Técnicos? Fale com o Canal ComLucro

Se você tem perguntas sobre indicadores técnicos ou deseja aprofundar seus conhecimentos em aspectos essenciais da análise técnica para day trading, entre em contato com o Canal ComLucro através de nossas redes sociais. Estamos prontos para ajudar a esclarecer suas dúvidas e otimizar suas estratégias de trading com o uso de indicadores como Médias Móveis, RSI, MACD e muitos outros. Se o conteúdo foi útil para você, não se esqueça de curtir e compartilhar com sua comunidade de traders. Seu apoio nos permite continuar oferecendo conteúdo técnico de alta qualidade, ajudando você a aprimorar suas estratégias e alcançar consistência nos mercados financeiros.

Palavras-chaves

Indicadores técnicos, análise técnica, traders, Médias Móveis, RSI, MACD, Bandas de Bollinger, On-Balance Volume, volume de negociação, day trading, swing trading, confirmação de tendência, análise de mercado, mercado financeiro, gestão de risco

Hashtags

#IndicadoresTécnicos #AnáliseTécnica #Traders #MACD #RSI #MédiasMóveis #BandasDeBollinger #OBV #MercadoFinanceiro #DayTrading #SwingTrading #ConfirmaçãoDeTendência #AnáliseDeMercado #GestãoDeRisco

Extrema Importância: Não Coloque uma Única Operação no Mercado Antes de Aprender Isso!

Antes de colocar uma única operação no mercado, é absolutamente essencial que você entenda e domine a gestão de risco e o controle emocional. Ignorar esses aspectos críticos pode levar a perdas devastadoras, independentemente da sua estratégia técnica.

Vamos ser claros: sem um sólido gerenciamento de risco e um controle emocional robusto, suas chances de sucesso no trading são praticamente nulas!

No mercado, eventos inesperados, como um “Cisne Negro” ou até mesmo uma notícia relevante, podem destruir toda e qualquer análise técnica ou “certeza” de tendência. Não existe certeza no mercado, apenas a probabilidade de algo acontecer. Por isso, um bom gerenciamento de risco e controle emocional é indispensável para navegar com segurança e eficácia nesse ambiente volátil.

Gerenciamento e Gestão de Risco

Além de compreender as questões técnicas do assunto aqui tratado, é fundamental ter um gerenciamento de risco sólido ao operar no mercado financeiro. O gerenciamento de risco envolve:

- Determinação do Tamanho Adequado das Posições: Ajustar o tamanho das suas posições para minimizar a exposição ao risco.

- Estabelecimento de Stop-Loss: Definir pontos de saída para limitar as perdas potenciais.

- Definição de Metas de Saída com Lucro: Planejar pontos de realização de lucros para assegurar ganhos.

Os mercados são voláteis e perdas fazem parte do processo de aprendizado. Portanto, é necessário estar aberto a novas estratégias, ajustar abordagens conforme necessário e manter-se atualizado com as informações mais recentes. Com disciplina e paciência, é possível aumentar as chances de se tornar um trader bem-sucedido e lucrativo.

Para aprofundar seu conhecimento sobre gestão de risco, explore TODOS os artigos disponíveis no nosso site sobre este tema e outras estratégias eficazes. Lembre-se: aprender a gerenciar o risco é essencial antes de colocar uma única operação no mercado.

Todos os nossos conteúdos, artigos e vídeos sobre Gerenciamento e Gestão de Risco:

- https://www.comlucro.com.br/gestao-de-risco-durante-o-trade-como-se-tornar-um-trader-lucrativo/

- https://www.comlucro.com.br/category/gerenciamento-de-risco/

Controle Emocional

Ter controle emocional ao operar no mercado financeiro é igualmente crucial. Sem uma mentalidade adequada, mesmo as melhores estratégias podem falhar.

- Importância da Psicologia do Trading: Manter a calma e tomar decisões racionais é fundamental para evitar decisões impulsivas e potencialmente desastrosas.

- Técnicas de Controle Emocional: Meditação, mindfulness, pausas regulares e manter um diário de trading são técnicas úteis para melhorar o controle emocional.

É de extrema importância que você explore TODOS os vídeos, artigos e publicações disponíveis no nosso site sobre Psicologia do Trading para obter uma compreensão mais profunda sobre a psicologia do trading e estratégias eficazes. Em particular, sugerimos assistir à nossa playlist de vídeos do renomado especialista Mark Douglas. Seus insights sobre a mentalidade necessária para o sucesso no trading são inestimáveis e podem transformar sua abordagem ao mercado. Confira o Link abaixo!

Atenção: Aprender sobre gestão de risco e controle emocional é absolutamente essencial antes de colocar uma única operação no mercado. Estes elementos são fundamentais para o sucesso a longo prazo no trading.

Perguntas Respondidas por esse Artigo

-

O que são indicadores técnicos e qual a sua importância no day trading?

-

Qual o objetivo principal dos indicadores técnicos?

-

Como funcionam os indicadores técnicos?

-

Por que os indicadores técnicos são importantes para day traders?

-

Quais são os tipos de indicadores técnicos disponíveis para análise de mercado?

-

Como os indicadores de tendência auxiliam na análise técnica?

-

O que são indicadores de momentum e como eles podem ser utilizados?

-

Como os indicadores de volume contribuem para a análise técnica?

-

Qual a função dos indicadores de volatilidade na análise de mercado?

-

Como escolher o indicador técnico certo para o meu estilo de trading?

-

Quais indicadores são mais recomendados para day trading?

-

Quais indicadores são mais adequados para swing trading?

-

Por que é importante entender o funcionamento de cada indicador técnico antes de utilizá-lo?

-

Como posso combinar indicadores técnicos para obter sinais mais confiáveis?

-

Quais são exemplos de combinações eficazes de indicadores técnicos?

-

Quais são os benefícios de usar indicadores técnicos?

-

Quais são os riscos associados ao uso de indicadores técnicos?

-

O que é backtesting e por que é importante para validar indicadores técnicos?

-

Como realizar backtesting de indicadores técnicos?

-

Qual a diferença entre indicadores técnicos e análise fundamental?

-

Como combinar análise técnica e fundamental para melhorar minhas estratégias de trading?

-

Quais são os indicadores técnicos mais importantes que devo conhecer?

-

Quais erros comuns devo evitar ao usar indicadores técnicos?

-

Como posso obter mais informações e suporte sobre indicadores técnicos?