Oferta e Demanda: Estratégias de Trading para Maximizar seus Lucros

Introdução

Olá, traders, sejam bem-vindos ao capítulo “Zonas de Oferta e Demanda”, parte essencial do curso “Análise Técnica para Day Traders: Do Básico ao Avançado” do canal ComLucro. Neste capítulo, vamos explorar um dos pilares fundamentais para entender os movimentos de preço no mercado financeiro: as zonas de oferta e demanda.

Importância de compreender zonas de oferta e demanda

A compreensão das zonas de oferta e demanda é crucial para traders que desejam operar com mais precisão e eficiência. Essas zonas representam regiões no gráfico onde ocorrem desequilíbrios significativos entre compradores e vendedores, muitas vezes causados por grandes instituições financeiras. Ao identificar essas áreas, você pode prever com mais segurança movimentos futuros de preço, obtendo uma vantagem estratégica no mercado.

Por que isso é tão importante? Porque essas zonas são pontos onde ocorrem movimentos expressivos de preços, e aprender a identificá-las permite entrar em trades no momento certo, minimizando riscos e maximizando lucros.

Objetivo do vídeo: explicar como identificar e utilizar essas zonas

Neste vídeo, vamos guiá-lo passo a passo no processo de identificação das principais zonas de oferta e demanda. Além disso, discutiremos como essas áreas impactam suas decisões de trading e como utilizá-las de maneira eficaz para melhorar suas entradas e saídas no mercado. Você aprenderá como aplicar essas zonas em múltiplos períodos gráficos, aproveitando o comportamento do mercado para suas operações de day trade.

Para uma explicação mais detalhada e visual, assista ao vídeo disponível na página e acompanhe os exemplos práticos que demonstram como identificar e marcar essas zonas corretamente.

Contexto do Vídeo

Explicação do conteúdo: criação de zonas, identificação de desequilíbrios e coleta de liquidez

Neste vídeo, vamos nos aprofundar nos elementos centrais da análise de Zonas de Oferta e Demanda. A criação dessas zonas é impulsionada por desequilíbrios entre compradores e vendedores, frequentemente causados por grandes ordens institucionais. Esses desequilíbrios geram movimentos significativos no preço e formam zonas estratégicas de trading.

Além disso, vamos abordar como identificar e interpretar esses desequilíbrios, bem como a coleta de liquidez – um processo no qual o mercado manipula o preço para atrair traders desinformados e, em seguida, se mover na direção oposta. Dominar essa técnica permite reconhecer pontos críticos onde ocorrem reversões de preço, oferecendo oportunidades vantajosas de trade.

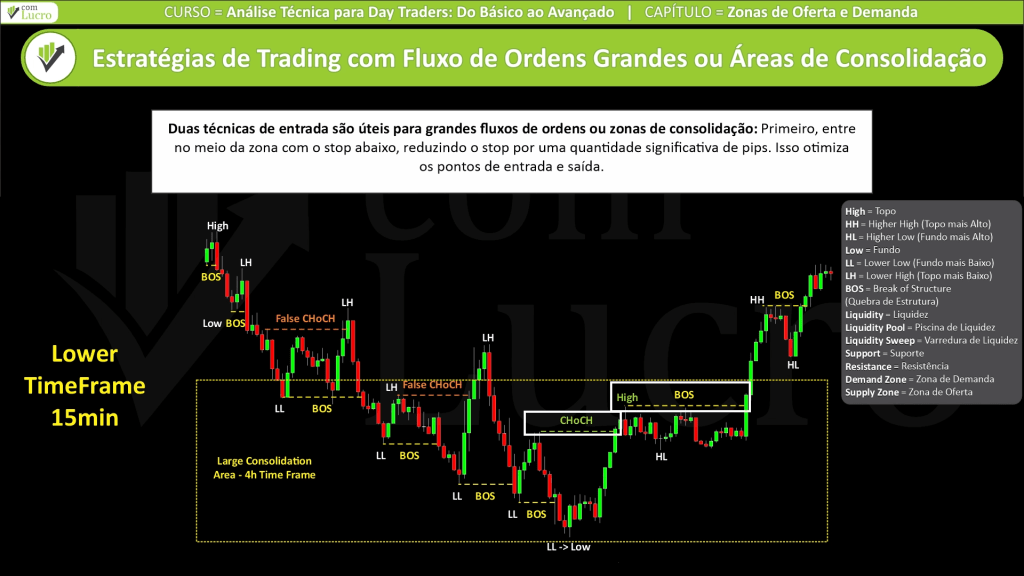

Utilização de múltiplos períodos gráficos para análise

A análise de múltiplos períodos gráficos é fundamental para entender o comportamento do mercado. Neste vídeo, você aprenderá como usar diferentes timeframes para validar zonas de oferta e demanda, desde gráficos maiores como o diário ou de 4 horas, até os menores, como o de 15 minutos.

Essa abordagem oferece uma visão mais clara da tendência predominante em higher timeframes e permite encontrar entradas precisas em lower timeframes. Esse tipo de análise é essencial para confirmar se uma zona é realmente relevante e para evitar entradas falsas.

Estratégias avançadas para melhorar entradas e saídas

Além de identificar zonas de oferta e demanda, o vídeo também aborda estratégias avançadas para otimizar suas entradas e saídas. Você verá como usar essas zonas para definir pontos de entrada com uma relação risco-retorno favorável, ajustando seus stop-loss e take-profits com base nos desequilíbrios observados.

Exploraremos técnicas de confirmação em lower timeframes que ajudam a filtrar zonas mais fracas e focar em áreas com maior probabilidade de sucesso. Esses métodos avançados são desenhados para refinar sua abordagem de trading, aumentando suas chances de capturar movimentos significativos de preço.

Para visualizar melhor essas estratégias, confira o vídeo na página e acompanhe a aplicação prática em gráficos reais.

Importância dos Fundamentos de Mercado

Relatórios econômicos, taxas de juros e notícias globais

Embora a análise técnica, especialmente as Zonas de Oferta e Demanda, seja essencial para identificar pontos de entrada e saída no mercado, é igualmente importante considerar fatores externos que influenciam significativamente os movimentos de preços. Relatórios econômicos, mudanças nas taxas de juros e eventos globais, como decisões políticas e notícias econômicas de impacto, podem criar movimentos bruscos no mercado, afetando diretamente as zonas que você está analisando.

Esses fatores podem distorcer ou reforçar as zonas de oferta e demanda, especialmente no curto prazo. Por exemplo, uma decisão inesperada de aumento das taxas de juros pode gerar uma forte pressão vendedora, alterando as dinâmicas do mercado. Como trader, é fundamental acompanhar esses eventos para evitar surpresas e ajustar suas estratégias em conformidade com as condições econômicas vigentes.

Combinação de análise técnica com fundamentos para uma visão mais equilibrada

No trading, uma abordagem que combina a análise técnica com os fundamentos do mercado oferece uma visão mais abrangente e estratégica. Enquanto a análise técnica foca nos padrões de preços e nas zonas de interesse, a análise fundamental fornece um pano de fundo sobre por que o preço pode estar se movendo de uma certa maneira.

Neste vídeo, enfatizamos a importância de usar essas duas abordagens em conjunto. Se você, por exemplo, identificar uma zona de demanda forte, mas houver um relatório econômico negativo ou uma decisão de política monetária desfavorável, isso pode invalidar a zona ou, ao menos, aumentar o risco envolvido. Entender o impacto desses eventos econômicos permite ajustar suas expectativas e reagir com mais precisão às mudanças no mercado.

Para uma compreensão mais completa de como essas variáveis se integram com a análise técnica, confira o vídeo na página, onde explicamos a relação entre os fundamentos do mercado e a identificação de zonas de oferta e demanda.

Definição de Zonas de Oferta e Demanda

Zonas de demanda: áreas de compra significativa

As zonas de demanda representam áreas no gráfico onde houve um forte volume de compras no passado, fazendo com que o preço subisse. Essas zonas são caracterizadas por grandes ordens de compra que empurram o preço para cima. Ao identificar uma zona de demanda, você está marcando uma área onde há uma expectativa de que o preço encontre suporte e possivelmente reverta para cima.

Essas zonas são criadas quando compradores institucionais entram no mercado de forma agressiva, levando o preço a subir significativamente. Para o trader, identificar essas áreas permite antecipar pontos onde o preço pode voltar a subir, fornecendo oportunidades para abrir posições compradas.

Zonas de oferta: áreas de pressão vendedora

Por outro lado, as zonas de oferta são áreas onde a pressão vendedora foi tão grande que empurrou o preço para baixo. Assim como as zonas de demanda, as zonas de oferta são criadas por ordens institucionais, só que neste caso, são ordens de venda. Essas zonas indicam locais no gráfico onde há uma forte resistência, e o preço tende a cair ao tocar nelas.

Essas zonas são críticas para traders que buscam oportunidades de vender ativos quando o preço atinge níveis elevados, antecipando uma queda. Quando identificadas corretamente, as zonas de oferta funcionam como áreas-chave para abrir trades vendidos, proporcionando entradas em momentos de alta probabilidade de reversão.

Função das zonas como níveis psicológicos de reversão ou continuação

As zonas de oferta e demanda atuam frequentemente como níveis psicológicos no mercado. Traders em todo o mundo observam esses mesmos pontos no gráfico, e muitas vezes, são nesses níveis que o mercado se comporta de maneira previsível. As zonas de demanda, por exemplo, podem funcionar como suporte, onde o preço tem mais probabilidade de reverter para cima, enquanto as zonas de oferta funcionam como resistência, onde o preço pode ser rejeitado e começar a cair.

Além disso, essas zonas também podem funcionar como pontos de continuação. Se o preço ultrapassar uma zona de oferta ou demanda, isso pode indicar a força de uma tendência, seja ela de alta ou de baixa. Reconhecer se uma zona vai atuar como ponto de reversão ou de continuação é uma habilidade crítica para qualquer trader que deseja maximizar seus ganhos e minimizar seus riscos.

Para entender melhor como identificar essas zonas e prever com precisão os movimentos do mercado, assista ao vídeo na página onde exemplificamos como marcar corretamente as zonas de oferta e demanda em gráficos reais.

Classificação das Zonas de Oferta e Demanda no ComLucro

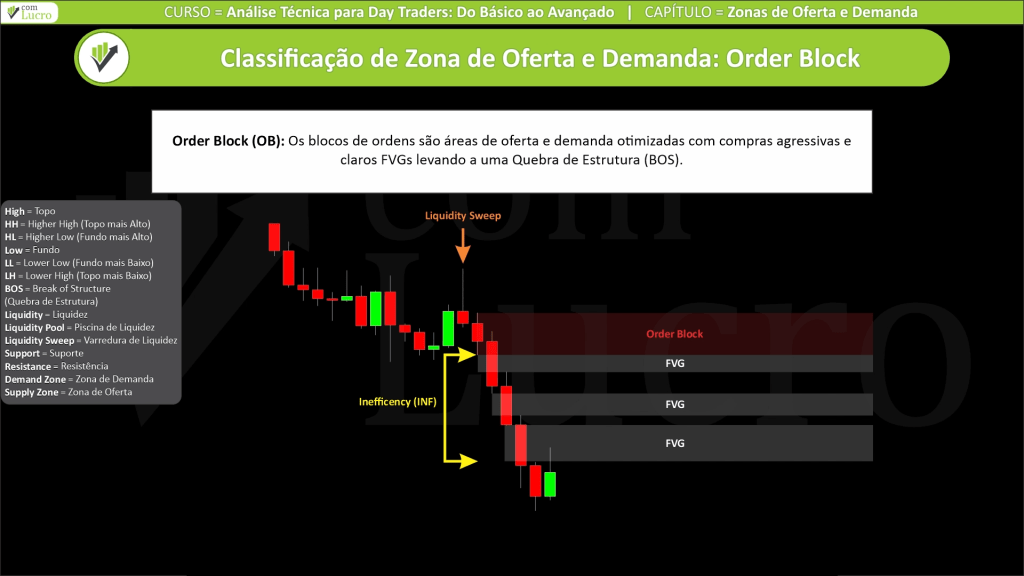

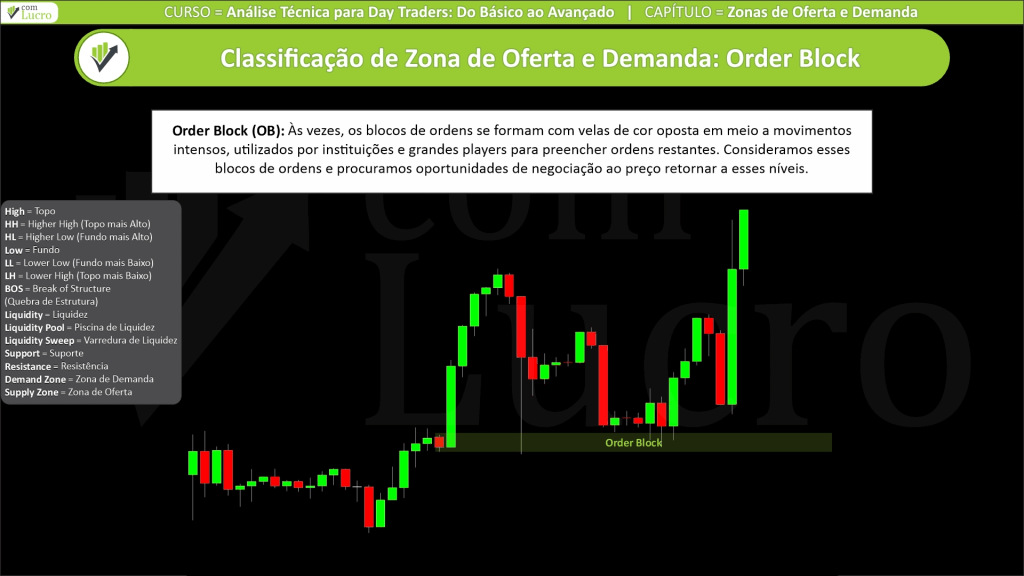

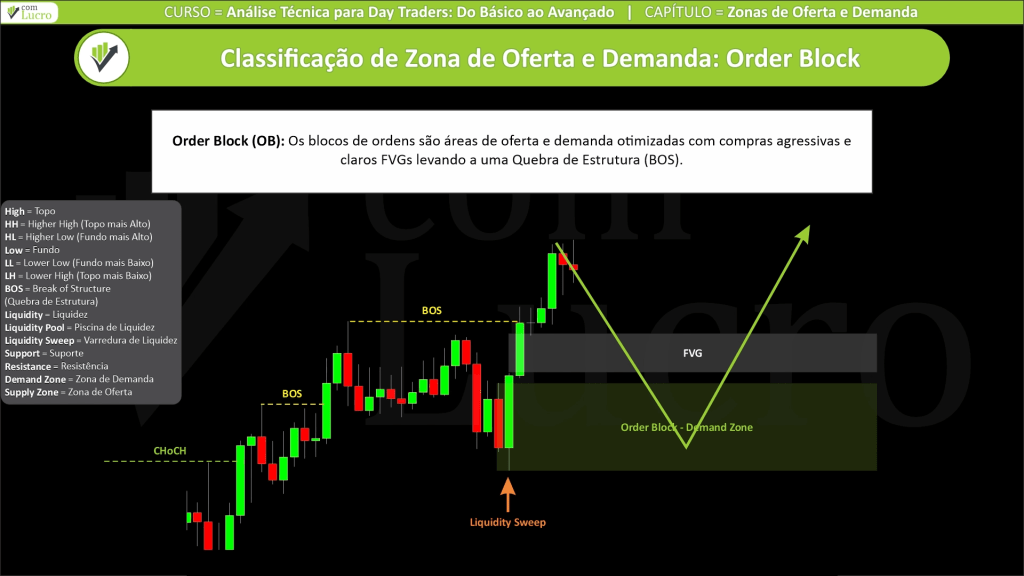

Blocos de Ordens

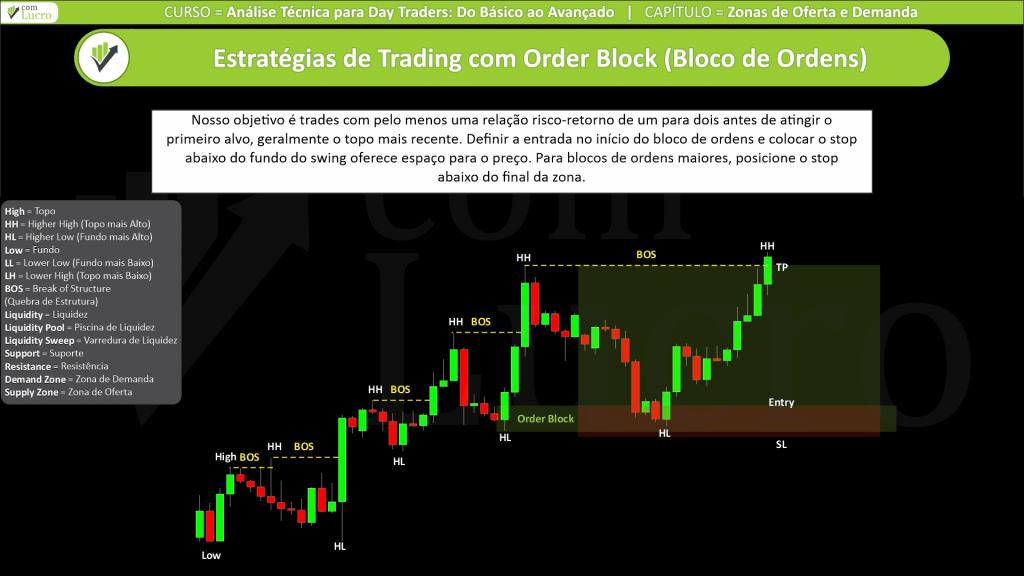

Os Blocos de Ordens representam uma das formas mais otimizadas de identificar zonas de oferta e demanda. Essas áreas são marcadas por ordens de compra ou venda agressivas, geralmente acompanhadas pela criação de Fair Value Gaps (gaps de valor justo) que levam ao rompimento da estrutura do mercado. A última vela que cria o Fair Value Gap é marcada como referência, e a coleta de liquidez abaixo dessa vela é observada antes que o preço dispare.

Uma estratégia comum para operar dentro desses blocos é colocar uma ordem limite de compra ou venda na zona identificada, com o stop-loss posicionado logo abaixo do pavio da vela que iniciou o movimento. Isso permite que o trader entre no mercado durante as correções, aproveitando oportunidades criadas por ineficiências nos preços. Para blocos de ordens maiores, recomenda-se ajustar o stop-loss para reduzir o risco de ser “stoppado” em movimentos menores dentro da mesma zona.

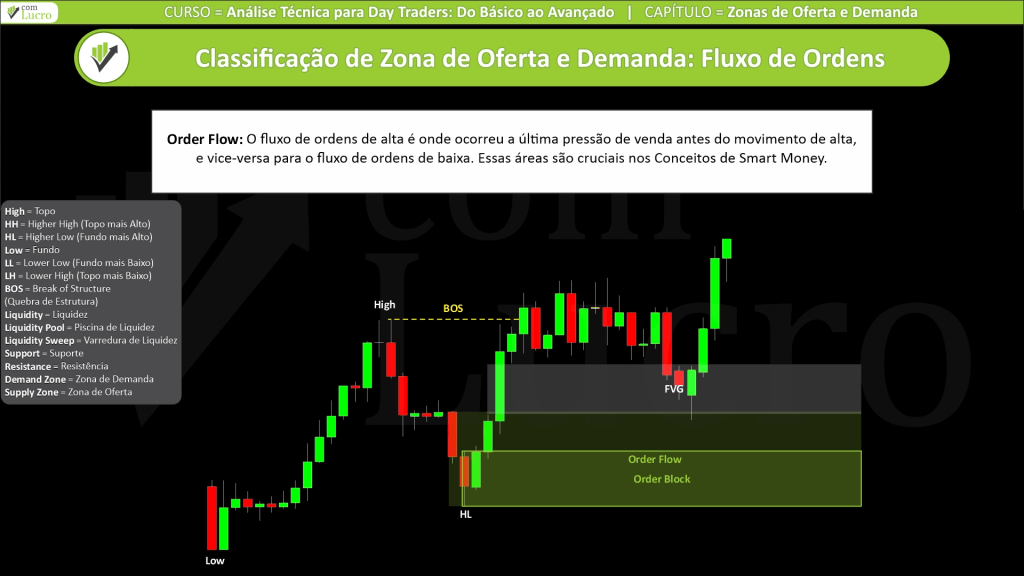

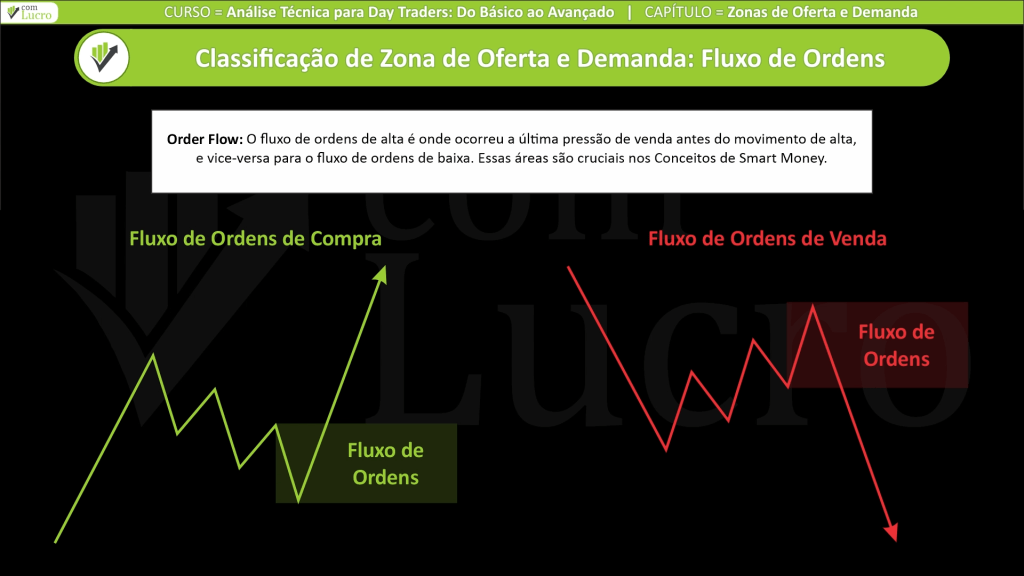

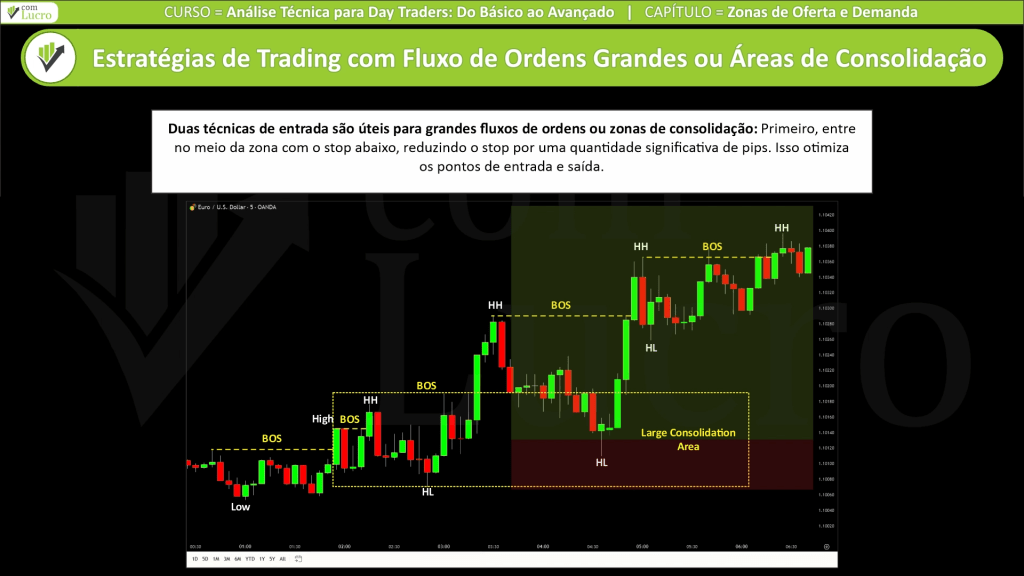

Fluxo de Ordens

O Fluxo de Ordens é outra categoria importante de zonas de oferta e demanda, representando áreas onde uma pressão significativa de compra ou venda se acumulou antes de um movimento agressivo no mercado. Por exemplo, um fluxo de ordens de alta ocorre quando a última pressão vendedora não é suficiente para impedir que o preço suba drasticamente, formando uma zona de demanda. Da mesma forma, um fluxo de ordens de baixa ocorre quando a pressão compradora é superada, levando a uma queda acentuada no preço.

Essas áreas de fluxo de ordens são fundamentais nos conceitos de Smart Money, pois indicam onde grandes players, como instituições financeiras, estão entrando ou saindo do mercado. Traders que monitoram esses fluxos podem identificar potenciais reversões ou rompimentos estruturais que podem levar a oportunidades de trade com alta probabilidade de sucesso.

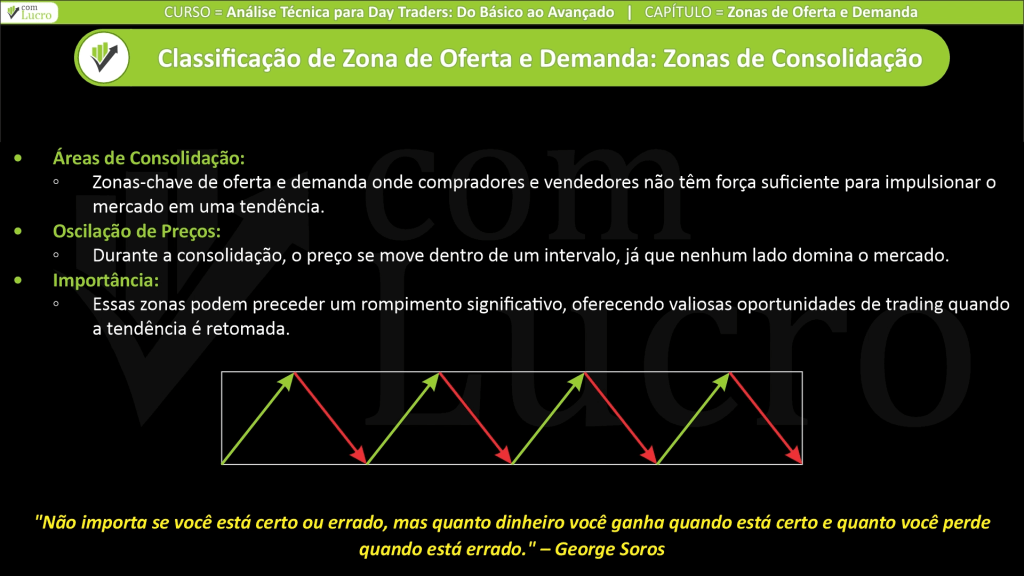

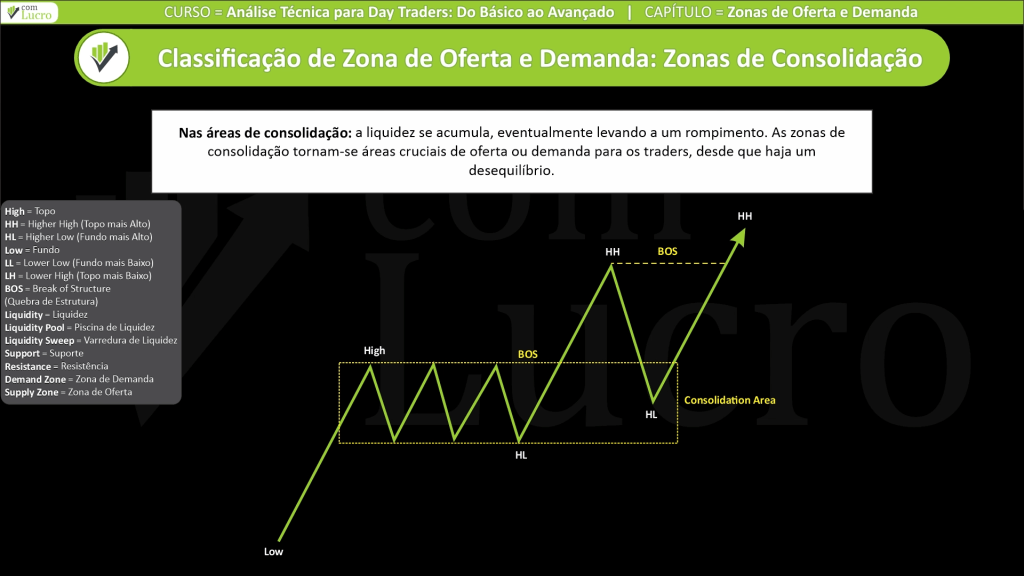

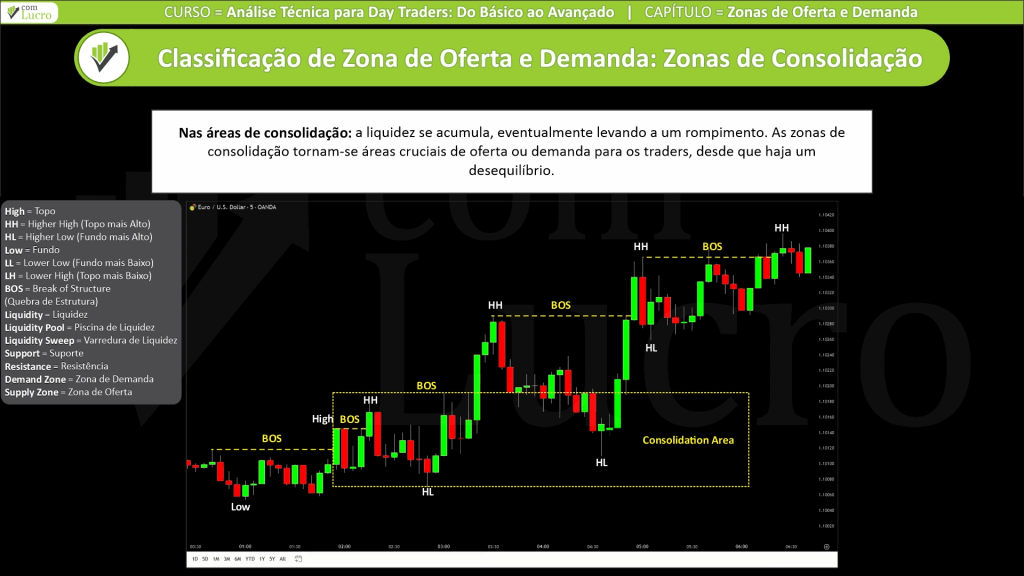

Áreas de Consolidação

As Áreas de Consolidação são zonas onde o mercado está sem direção clara, com o preço oscilando dentro de um intervalo apertado. Essas zonas refletem uma falta de decisão entre compradores e vendedores, e a liquidez se acumula até que um rompimento ocorra. Apesar de serem zonas de lateralidade, elas podem fornecer oportunidades valiosas de trading, especialmente quando o preço rompe essa consolidação.

Por exemplo, se o preço se consolida durante uma sessão de baixa liquidez e, posteriormente, a liquidez entra no mercado em outra sessão mais ativa, como a de Londres, essa área de consolidação pode se transformar em uma zona de demanda ideal. Nesses casos, o stop-loss é colocado acima da zona de consolidação, e múltiplos alvos são definidos para otimizar a relação risco-retorno.

Para entender como aplicar essas classificações na prática e marcar corretamente blocos de ordens, fluxos de ordens e áreas de consolidação, assista ao vídeo disponível na página. Nele, mostramos exemplos reais de gráficos que ilustram como identificar essas zonas em diferentes condições de mercado.

Técnicas para Melhores Entradas

Definindo a relação risco-retorno

A relação risco-retorno é um dos conceitos mais importantes ao definir uma estratégia de entrada em uma zona de oferta ou demanda. O objetivo é sempre entrar em um trade onde o potencial de lucro seja significativamente maior do que o risco assumido. Uma relação risco-retorno de, no mínimo, 1:2 é recomendada, o que significa que para cada R$ 1 arriscado, você deve buscar um retorno de R$ 2.

Ao utilizar zonas de oferta e demanda, você pode otimizar essa relação definindo seu stop-loss logo abaixo (no caso de zonas de demanda) ou acima (no caso de zonas de oferta) do ponto mais extremo da zona. Isso oferece espaço suficiente para o preço se movimentar sem que o seu stop seja atingido facilmente, mas ainda mantendo um risco controlado.

Estratégias de entrada em blocos de ordens maiores

Quando as zonas de oferta e demanda são maiores, como em blocos de ordens, uma técnica eficaz é dividir a entrada em duas partes. A primeira metade pode ser posicionada no meio da zona, enquanto a segunda metade é colocada mais perto do final da zona. Essa abordagem permite uma maior flexibilidade, ajustando o stop-loss para cobrir todo o movimento do preço dentro da zona.

Para essas zonas maiores, ajustar o stop-loss abaixo do fundo do swing ou acima do topo, dependendo se é uma zona de demanda ou oferta, garante uma proteção adicional. Isso evita que você seja pego em movimentos menores dentro da mesma zona, ao mesmo tempo em que maximiza as chances de capturar o movimento completo do preço.

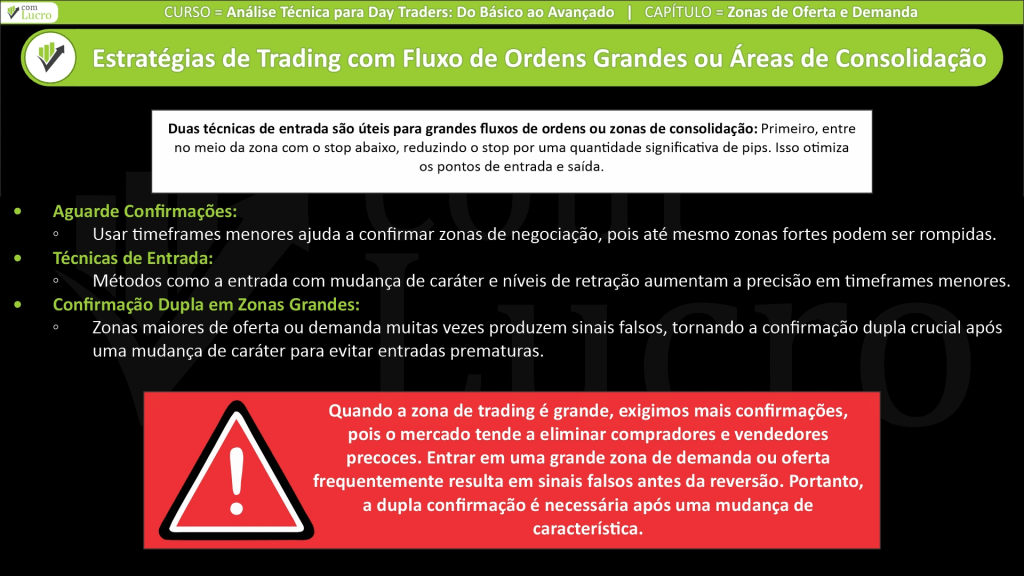

Dupla confirmação para grandes zonas de trading

Em zonas de trading grandes, como as áreas de consolidação, é essencial obter mais confirmações antes de entrar em uma operação. A estratégia de “dupla confirmação” envolve esperar que o preço dê sinais claros de reversão antes de abrir uma posição. Isso pode incluir um rompimento de estrutura em timeframes menores ou a criação de novas zonas de liquidez.

Por exemplo, em uma tendência de baixa, se o preço rompe o topo de uma estrutura anterior e rejeita a área de demanda, esse pode ser o sinal de que a tendência está revertendo. No entanto, se o preço continuar a cair sem respeitar a área de demanda, essa é uma indicação de que o movimento de baixa ainda não terminou. A dupla confirmação ajuda a evitar entradas falsas em zonas grandes, minimizando a chance de ser “stoppado” prematuramente.

Rompimento de estruturas e rejeição de áreas de demanda

Uma das maneiras mais eficazes de identificar uma reversão válida é o rompimento de estruturas anteriores no gráfico. Quando o preço rompe o topo de uma estrutura anterior e, em seguida, rejeita a zona de demanda, isso indica que o mercado está mudando de direção. Essa confirmação aumenta as chances de sucesso ao operar em zonas de oferta e demanda.

No entanto, é importante lembrar que nem todos os rompimentos são válidos. Em muitos casos, o mercado pode dar sinais falsos de rompimento e reverter imediatamente, pegando traders desprevenidos. Por isso, esperar pela rejeição da zona após o rompimento pode ser a chave para garantir uma entrada mais segura.

Para entender melhor como aplicar essas técnicas de entrada, assista ao vídeo na página, onde mostramos exemplos práticos de trades em diferentes condições de mercado e explicamos como definir seu stop-loss e take-profit de forma eficaz.

Critérios para Zonas de Oferta e Demanda

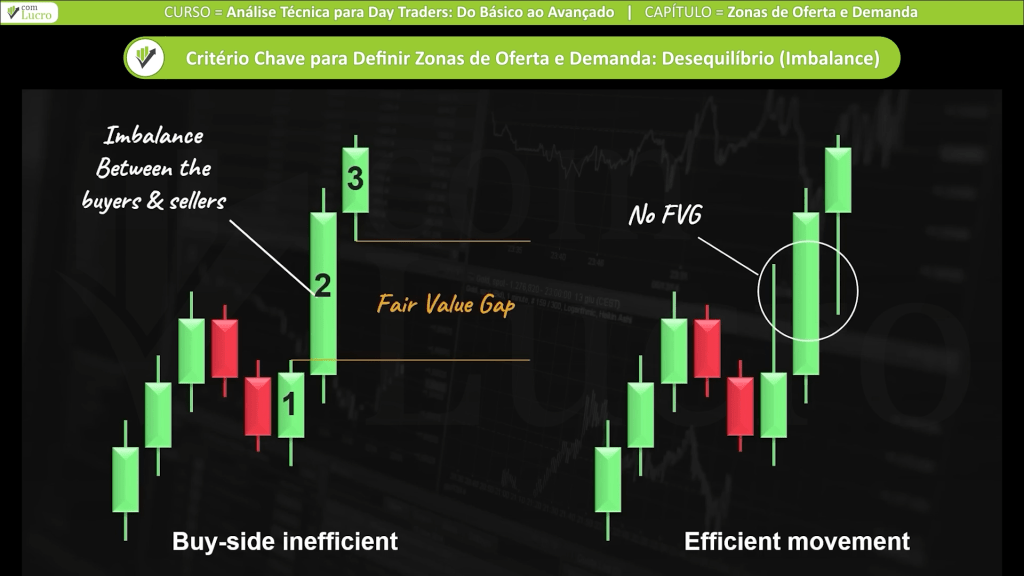

Criação de Desequilíbrio

Um dos principais critérios para identificar zonas de oferta e demanda é a criação de desequilíbrio no mercado. Um desequilíbrio ocorre quando há uma clara desproporção entre compradores e vendedores, resultando em movimentos agressivos de preço em uma direção. Esse movimento pode ser visualizado no gráfico como uma rápida e decisiva quebra de um nível de suporte ou resistência, sem muita interferência entre os wicks (pavios das velas).

Quando o Smart Money (grandes instituições financeiras) entra no mercado, ele cria desequilíbrios, empurrando o preço para cima ou para baixo rapidamente. Essas áreas de desequilíbrio, quando identificadas, fornecem oportunidades de trade altamente favoráveis, pois indicam onde houve uma entrada significativa de grandes players. Identificar esses desequilíbrios é crucial para operar zonas de oferta e demanda com eficácia.

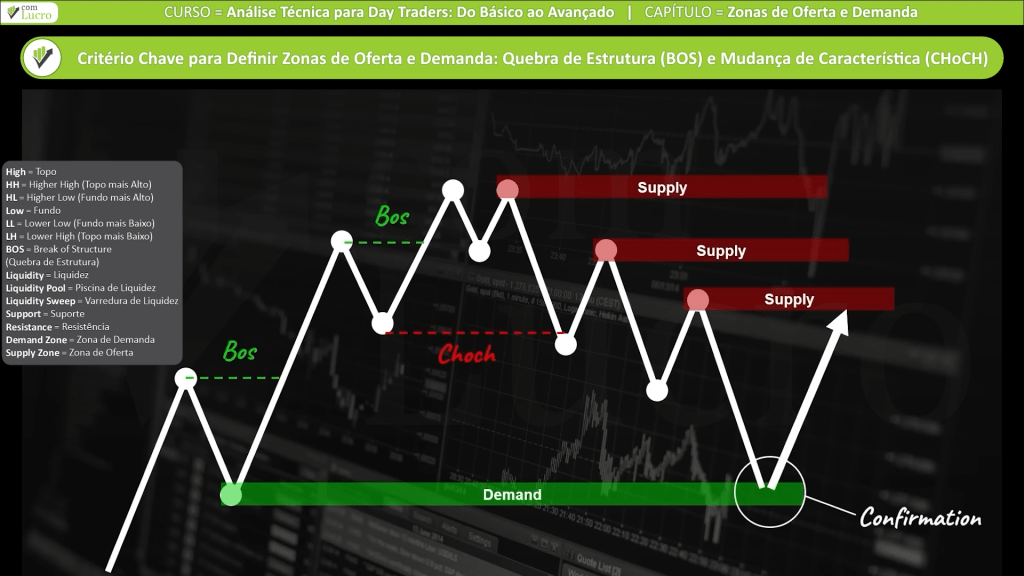

Rompimento de Estrutura

Outro critério essencial para validar uma zona de oferta ou demanda é o rompimento de estrutura. Isso acontece quando o preço rompe um nível anterior de suporte ou resistência, confirmando a força da zona identificada. Um rompimento de estrutura é uma confirmação de que a tendência anterior foi quebrada, e uma nova tendência está se formando.

Por exemplo, quando o preço rompe abaixo de uma zona de demanda, isso pode sinalizar que os vendedores assumiram o controle, invalidando a zona de demanda e criando uma nova zona de oferta. Da mesma forma, se o preço rompe acima de uma zona de oferta, isso confirma que os compradores estão no controle, e o mercado pode continuar a subir. O rompimento de estrutura é um sinal chave para decidir se uma zona de oferta ou demanda ainda é válida ou se deve ser ignorada.

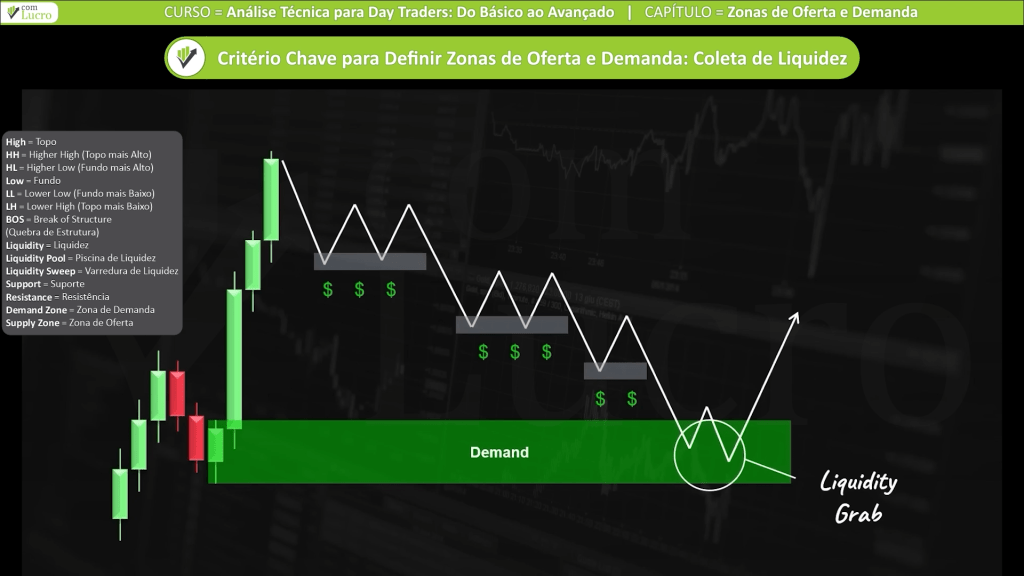

Coleta de Liquidez

A coleta de liquidez é um critério secundário, mas importante, que adiciona uma forte confirmação a uma zona de oferta ou demanda. A liquidez se refere às ordens de stop-loss que ficam acumuladas abaixo dos níveis de suporte ou acima dos níveis de resistência. Quando o preço busca essas áreas de liquidez, ele muitas vezes gera uma falsa quebra desses níveis, seguido de uma rápida reversão.

Essa coleta de liquidez é uma manobra comum usada por grandes players para atrair traders desinformados, apenas para depois mover o preço na direção oposta. Identificar esse padrão dentro de uma zona de oferta ou demanda é uma excelente confirmação de que a reversão está prestes a acontecer, oferecendo uma oportunidade de entrada estratégica.

Por exemplo, se o preço rompe um suporte, coleta a liquidez dos stop-loss abaixo desse nível e, em seguida, rapidamente se move para cima, isso sugere que o mercado absorveu as ordens de venda e está pronto para reverter. Utilizar a coleta de liquidez como um critério adicional ao lado dos desequilíbrios e rompimentos de estrutura pode aumentar significativamente a precisão das suas operações.

Esses três critérios — criação de desequilíbrio, rompimento de estrutura e coleta de liquidez — formam a base para identificar zonas de oferta e demanda que têm maior probabilidade de sucesso em suas estratégias de trading. Para ver exemplos práticos de como aplicar esses critérios, assista ao vídeo na página onde mostramos como identificar e validar essas zonas em diferentes situações de mercado.

Desequilíbrio, Ineficiência e Fair Value Gaps

Definição e identificação de Fair Value Gaps

Fair Value Gaps (gaps de valor justo) são áreas do gráfico onde o preço se move rapidamente em uma direção, sem deixar espaço para uma correção adequada entre as velas. Esse movimento rápido cria um desequilíbrio entre compradores e vendedores, onde uma das partes não teve a oportunidade de negociar a um preço justo.

Esses gaps ocorrem frequentemente quando o Smart Money entra no mercado, movendo o preço de forma decisiva. Eles são formados por um padrão de três velas, onde o pavio da vela do meio não sobrepõe os pavios das velas anterior e seguinte. A ausência de sobreposição é o que gera o Fair Value Gap, indicando uma ineficiência no mercado que, em muitos casos, o preço tende a preencher posteriormente.

Utilização de gaps em múltiplos períodos gráficos

Os Fair Value Gaps não estão restritos a períodos gráficos menores. Eles podem aparecer em qualquer timeframe, desde gráficos de 1 minuto até gráficos diários ou semanais. Contudo, quanto maior o período gráfico em que o Fair Value Gap é identificado, maior a relevância desse gap para a tendência geral do mercado.

Por exemplo, um Fair Value Gap no gráfico de 4 horas ou no gráfico diário pode sinalizar uma ineficiência que pode levar semanas para ser preenchida, mas que oferece uma visão clara das oportunidades de longo prazo. Por outro lado, gaps em períodos menores, como 5 ou 15 minutos, são mais relevantes para operações de scalping ou day trading, onde o trader busca aproveitar movimentos rápidos e curtos.

É importante ajustar sua estratégia com base no timeframe em que o gap foi encontrado, pois o impacto de um Fair Value Gap em gráficos maiores pode ser mais duradouro e significativo do que em gráficos menores.

Exemplo prático: Fair Value Gaps e zona de demanda

Imagine que o preço de um ativo está em tendência de alta, e durante esse movimento, se formam vários Fair Value Gaps entre as velas, sinalizando desequilíbrios no lado comprador. Abaixo desses gaps, há uma zona de demanda que contribuiu para a criação desse desequilíbrio. Agora, suponha que o preço comece a corrigir, formando um pullback.

Se essa correção não preencher todos os gaps, pode ser um sinal de que o preço ainda tem mais espaço para cair até alcançar a zona de demanda original que criou o desequilíbrio. Esse comportamento ocorre porque o preço tende a buscar eficiência, preenchendo os gaps deixados no caminho. Dessa forma, o Fair Value Gap atua como um ímã, atraindo o preço de volta para corrigir a ineficiência e buscar o equilíbrio no mercado.

No entanto, nem todos os gaps são preenchidos imediatamente, e o momento certo de entrada pode variar. Para entender melhor como operar com Fair Value Gaps, assista ao vídeo na página, onde apresentamos exemplos detalhados e explicamos como identificar essas zonas em tempo real.

Rompimento de Estrutura e Mudança de Característica

Validação de zonas de oferta e demanda com rompimento de estrutura

O rompimento de estrutura é um dos sinais mais claros de que uma zona de oferta ou demanda é válida e pode ser usada para planejar trades. Esse rompimento ocorre quando o preço rompe um nível de suporte ou resistência anterior, sinalizando uma mudança na dinâmica de mercado.

Por exemplo, em uma tendência de alta, se o preço rompe uma resistência anterior, isso confirma que a pressão compradora está no controle e que a zona de demanda identificada é forte o suficiente para sustentar novos movimentos de alta. O oposto é válido em uma tendência de baixa: se o preço rompe um suporte, a pressão vendedora prevalece, e a zona de oferta se torna uma área crucial para identificar pontos de venda.

Essa técnica de validar zonas de oferta e demanda com base no rompimento de estrutura permite que traders entrem no mercado com mais confiança, sabendo que a zona tem suporte dos players institucionais e que o movimento do preço provavelmente seguirá a nova tendência.

Análise de tendências e zonas de demanda

Uma parte vital do rompimento de estrutura é a análise de tendências. Uma tendência é formada por uma série de topos e fundos ascendentes (no caso de uma tendência de alta) ou descendentes (em uma tendência de baixa). Ao analisar essas estruturas, é possível identificar quando a tendência está perdendo força ou quando uma possível reversão está se formando.

Por exemplo, em uma tendência de alta, a identificação de uma zona de demanda combinada com o rompimento de um topo anterior indica que os compradores estão dispostos a continuar pressionando o mercado para cima. Esse é um sinal de que a zona de demanda é forte e pode ser usada para abrir uma posição comprada. Da mesma forma, em uma tendência de baixa, o rompimento de um fundo sugere que a pressão vendedora é dominante, validando a zona de oferta.

Mudança de tendência com rompimento de zonas de demanda

Quando o preço rompe uma zona de demanda, isso pode sinalizar uma mudança de tendência. Por exemplo, se o preço estiver em uma tendência de alta e romper uma zona de demanda significativa, isso indica que os compradores perderam força, e os vendedores assumiram o controle. Esse rompimento é frequentemente acompanhado por uma queda rápida do preço, validando uma nova zona de oferta.

Da mesma forma, o rompimento de uma zona de oferta em uma tendência de baixa sinaliza que os vendedores estão perdendo o controle, e o preço pode reverter para uma tendência de alta. Nessas situações, os traders precisam estar atentos ao surgimento de novas zonas de demanda, pois essas zonas representarão os novos pontos de suporte no mercado.

Exemplo prático: Rompimento de estrutura e mudança de característica

Imagine um mercado em tendência de baixa. O preço continua fazendo topos e fundos mais baixos, respeitando as zonas de oferta. No entanto, em um determinado momento, o preço rompe acima do topo anterior, invalidando a última zona de oferta. Esse rompimento de estrutura indica que o mercado pode estar revertendo para uma tendência de alta. A mudança de característica (de baixa para alta) é confirmada quando o preço forma um novo topo acima da estrutura anterior, sugerindo que os compradores agora estão no controle.

Neste cenário, você pode usar essa informação para procurar uma nova zona de demanda onde o preço possa recuar e, então, entrar em uma posição comprada. No entanto, é sempre importante aguardar confirmações adicionais, como a rejeição de uma zona de oferta previamente rompida, antes de entrar no trade.

Para uma análise mais detalhada de como o rompimento de estrutura e a mudança de característica impactam suas operações, assista ao vídeo na página, onde mostramos exemplos práticos no gráfico e explicamos como identificar essas mudanças em diferentes timeframes.

Coleta de Liquidez

Formação de padrões de coleta de liquidez

A coleta de liquidez é uma técnica avançada usada para validar zonas de oferta e demanda. Ela ocorre quando o preço atinge um nível onde traders colocaram suas ordens de stop-loss, geralmente abaixo de um suporte ou acima de uma resistência. Esse movimento busca atrair liquidez no mercado, ou seja, executar as ordens de stop-loss de traders que estavam posicionados incorretamente.

Quando o preço “varre” esses níveis de suporte ou resistência, ele coleta as ordens de stop, criando um movimento que pode parecer um rompimento falso. Logo após essa coleta de liquidez, o preço reverte e retoma sua tendência original. Identificar esse padrão é essencial para evitar ser “stoppado” em trades prematuros e pode fornecer pontos de entrada estratégicos.

A coleta de liquidez também funciona como uma confirmação adicional ao operar dentro de zonas de oferta e demanda. Em muitos casos, o mercado irá coletar liquidez antes de fazer um movimento decisivo, tornando esses momentos ideais para a execução de trades bem fundamentados.

Coleta de liquidez como confirmação adicional

Embora a criação de desequilíbrio e o rompimento de estrutura sejam os principais critérios para validar uma zona de oferta ou demanda, a coleta de liquidez oferece uma confirmação adicional que pode fortalecer ainda mais sua confiança em uma operação.

Quando o preço faz uma coleta de liquidez, ele absorve as ordens de traders desinformados, deixando o caminho livre para o Smart Money entrar no mercado sem grandes resistências. Essa absorção de liquidez é um sinal de que o mercado está pronto para um movimento significativo na direção oposta.

Por exemplo, em uma tendência de alta, o preço pode romper um suporte importante, coletar a liquidez dos stops posicionados logo abaixo e, em seguida, voltar a subir. Isso geralmente sinaliza uma reversão temporária, ou até mesmo o início de um movimento de continuação forte na direção de alta. Utilizar a coleta de liquidez como confirmação pode ajudá-lo a evitar ser pego em um rompimento falso e posicionar-se para um trade mais seguro.

Evitando rompimentos falsos

Rompimentos falsos são uma armadilha comum no mercado financeiro, onde o preço parece romper um nível importante apenas para reverter logo em seguida. Esses movimentos são frequentemente acompanhados pela coleta de liquidez, em que os traders desinformados têm suas ordens de stop-loss ativadas antes de o preço voltar à direção esperada.

Para evitar ser pego em rompimentos falsos, é importante observar se o movimento do preço está realmente rompendo a estrutura ou se ele está simplesmente coletando liquidez. A diferença está na forma como o preço reage após a coleta. Se o preço romper uma zona de suporte ou resistência e, em seguida, rapidamente retornar acima ou abaixo do nível rompido, isso é um forte indício de que o rompimento foi falso e de que o mercado está preparado para se mover na direção oposta.

Ao entender o comportamento do mercado durante a coleta de liquidez, você pode filtrar melhor suas operações, evitando entradas em rompimentos falsos e aumentando suas chances de sucesso em trades reais.

Exemplo prático: Coleta de liquidez e reversão

Imagine que o preço está em uma tendência de alta e atinge um nível de resistência importante. Muitos traders colocaram ordens de venda com stop-loss acima desse nível. O preço rompe brevemente essa resistência, ativa os stops e coleta a liquidez dessas ordens. Logo em seguida, o preço reverte rapidamente, indicando que o rompimento foi falso e que a coleta de liquidez ocorreu.

Agora, com a liquidez absorvida, o preço tem o caminho livre para continuar seu movimento original de alta, possivelmente criando novas oportunidades de trade.

Nesse cenário, a coleta de liquidez forneceu uma confirmação clara de que o rompimento foi falso, permitindo ao trader que aguardou a reversão entrar em uma posição comprada com maior segurança.

Para entender melhor como identificar e operar durante a coleta de liquidez, assista ao vídeo disponível na página, onde discutimos exemplos práticos e mostramos como aplicar essa técnica em diferentes condições de mercado.

Curso sobre Smart Money Concepts

Conteúdos do curso: Fair Value Gap, Bloco de Ordens, Rompimento de Estrutura, etc.

No canal ComLucro, oferecemos um curso completo focado nos conceitos essenciais do Smart Money, abordando como as grandes instituições financeiras movem o mercado e como você, como trader, pode se beneficiar ao identificar e seguir esses movimentos. No curso, exploramos tópicos fundamentais como Fair Value Gaps, Blocos de Ordens, Rompimento de Estrutura e Coleta de Liquidez, todos conceitos indispensáveis para quem deseja operar com mais precisão e conhecimento.

Esses tópicos são apresentados em detalhes, com explicações teóricas e exemplos práticos em gráficos reais. O objetivo é fornecer uma base sólida sobre como o Smart Money opera no mercado, permitindo que você adapte suas estratégias para seguir os movimentos das grandes instituições e melhorar seus resultados.

Incentivo ao aprendizado contínuo sobre Smart Money

Dominar os conceitos de Smart Money é um processo contínuo e fundamental para qualquer trader que deseja se destacar no mercado financeiro. À medida que você progride em seu aprendizado, é importante testar constantemente as técnicas ensinadas e adaptá-las às suas próprias estratégias e condições de mercado.

A chave para o sucesso no trading está em entender como o Smart Money manipula os preços e, mais importante, em antecipar seus movimentos antes que eles aconteçam. Isso exige não apenas o domínio da análise técnica, mas também um compromisso com o aprendizado contínuo, aprimorando suas habilidades com base em novos dados e insights do mercado.

Fair Value Gap, Bloco de Ordens e Rompimento de Estrutura

Cada conceito coberto no curso tem um impacto direto na forma como o preço se comporta e oferece oportunidades de trade com maior probabilidade de sucesso.

- Fair Value Gap: Identificar Fair Value Gaps é essencial para reconhecer áreas de ineficiência no mercado, onde o preço pode revisitar para preencher gaps e equilibrar compradores e vendedores. Esses gaps frequentemente atuam como ímãs que atraem o preço de volta, fornecendo ótimos pontos de entrada ou saída.

- Bloco de Ordens: São áreas onde as instituições financeiras posicionam grandes ordens de compra ou venda, provocando desequilíbrios no preço. Saber identificar e operar dentro de Blocos de Ordens permite que você entre no mercado nos mesmos níveis que os grandes players, com menor risco e maior potencial de lucro.

- Rompimento de Estrutura: Esse conceito envolve a quebra de níveis importantes de suporte ou resistência, sinalizando uma mudança na direção do mercado. Entender quando o rompimento é legítimo e quando é apenas uma coleta de liquidez é crucial para evitar ser stoppado em rompimentos falsos e para aproveitar o momentum real do mercado.

Melhorando suas estratégias de trading

Se você deseja levar suas habilidades de trading para o próximo nível, dominar esses conceitos é imprescindível. A cada vídeo do curso, você será guiado passo a passo por essas técnicas, sempre com foco em exemplos práticos e aplicação real no mercado financeiro. O curso foi criado para ajudá-lo a aprimorar suas operações e aumentar sua confiança ao tomar decisões de trade.

Recomendamos que você acompanhe o curso completo para entender não apenas a teoria, mas como esses conceitos interagem entre si para criar oportunidades de alta probabilidade no mercado. Ao aplicar os princípios do Smart Money com precisão, você terá uma vantagem significativa sobre outros traders, aumentando suas chances de sucesso.

Se você está sério sobre dominar as técnicas de Smart Money, não deixe de assistir a este vídeo e explorar nosso curso completo para levar suas habilidades de trading ao próximo nível.

Exemplo Prático: Coleta de Liquidez e Mudança de Estrutura

Como a coleta de liquidez se desenrola no gráfico

Para entender como a coleta de liquidez ocorre na prática, imagine o seguinte cenário: o preço de um ativo está em uma tendência de baixa, criando topos e fundos descendentes. Durante essa tendência, muitos traders colocam ordens de venda com stop-loss logo acima dos últimos topos, esperando que a queda continue. Esses stops representam liquidez que o mercado pode coletar antes de fazer um movimento mais significativo.

Em algum momento, o preço sobe brevemente, ultrapassando os últimos topos e ativando os stops dos traders. Essa ação é conhecida como coleta de liquidez. Logo após esse movimento, o preço reverte rapidamente e volta a cair, demonstrando que o mercado usou a liquidez das ordens de stop-loss para criar um ponto de entrada mais favorável para o Smart Money.

Essa coleta de liquidez pode ser vista como um rompimento falso, mas é essencial entender que ela faz parte de uma estratégia comum usada por grandes instituições para manipular o mercado e atrair ordens de venda. O trader que entende esse conceito pode evitar ser “stoppado” durante essa fase e se posicionar para capturar o movimento subsequente.

Mudança de estrutura após a coleta de liquidez

Depois que o preço coleta a liquidez, muitas vezes ocorre uma mudança de estrutura, sinalizando uma possível reversão de tendência. Isso acontece quando o preço, após coletar a liquidez, rompe uma estrutura anterior, indicando que a direção do mercado pode estar mudando.

Por exemplo, no caso de uma tendência de baixa, o preço pode romper o topo anterior, sugerindo que a pressão vendedora está perdendo força e que os compradores estão assumindo o controle. Essa mudança de estrutura é confirmada quando o preço rompe um novo nível de resistência, estabelecendo uma nova tendência de alta.

Traders experientes sabem que a coleta de liquidez, combinada com uma mudança de estrutura, é um dos sinais mais confiáveis de uma reversão no mercado. Isso oferece uma oportunidade clara para entrar em um trade na direção oposta ao movimento inicial, com maior confiança de que o mercado irá continuar na nova direção.

Aplicando a coleta de liquidez e a mudança de estrutura no seu trading

Para aplicar essas técnicas de forma eficaz, é crucial aguardar a confirmação de que a coleta de liquidez ocorreu e que o mercado está pronto para reverter. Isso geralmente envolve esperar por sinais de rejeição após a coleta de liquidez e pelo rompimento da estrutura que confirma a nova tendência.

Por exemplo, após a coleta de liquidez em uma zona de demanda, você deve observar se o preço forma um novo swing high acima do anterior, indicando que os compradores estão em controle. Da mesma forma, em uma zona de oferta, a coleta de liquidez seguida de um rompimento de um nível de suporte pode indicar que os vendedores dominaram o mercado e que o preço continuará a cair.

Ao combinar esses dois elementos — coleta de liquidez e mudança de estrutura — você pode aumentar suas chances de sucesso e evitar entrar em trades baseados em falsos rompimentos.

Para ver como esses conceitos se aplicam na prática, assista ao vídeo disponível na página. Nele, mostramos exemplos detalhados de como identificar e operar com base na coleta de liquidez e na mudança de estrutura, usando gráficos reais para ilustrar os movimentos do mercado.

Exemplo prático: Coleta de Liquidez e Rompimentos Falsos

Padrões de coleta de liquidez dentro de zonas de oferta e demanda

A coleta de liquidez é um fenômeno comum dentro das zonas de oferta e demanda, e entender como ela se forma pode oferecer uma vantagem decisiva para o trader. Muitas vezes, o mercado criará uma falsa quebra de um nível importante, atraindo ordens de stop-loss de traders desinformados, apenas para reverter logo em seguida.

Um exemplo típico ocorre quando o preço está em uma zona de demanda, e o mercado brevemente perfura essa zona, ativando ordens de stop-loss abaixo dos últimos fundos, antes de rapidamente reverter e continuar na direção de alta. Essa falsa quebra é conhecida como uma coleta de liquidez, pois o mercado “varre” os stops dos traders, gerando a liquidez necessária para que o Smart Money entre no mercado e mova o preço na direção oposta.

A chave para reconhecer esse padrão é observar a reação do preço logo após a quebra. Se o mercado rapidamente reverter e formar um novo movimento de alta, isso é um forte indício de que a coleta de liquidez foi concluída, e a zona de demanda permanece válida para uma possível entrada de compra.

Evitando rompimentos falsos em zonas de oferta e demanda

Rompimentos falsos são uma armadilha comum no mercado, especialmente para traders menos experientes. Frequentemente, o preço parece romper uma zona de suporte ou resistência importante, atraindo traders que acreditam que o movimento continuará. No entanto, muitas vezes esses rompimentos são breves e seguidos por uma rápida reversão, deixando aqueles traders “stoppados” e fora do mercado.

Para evitar ser pego em um rompimento falso, é importante observar o comportamento do preço em torno da zona de oferta ou demanda. A coleta de liquidez é um sinal de que o mercado pode estar prestes a fazer um movimento contrário ao rompimento. Se o preço perfura uma zona de suporte ou resistência, ativa os stops e, em seguida, rapidamente volta para dentro da zona, isso é uma indicação de que o rompimento foi falso.

Traders que aguardam pela confirmação de que o rompimento foi legítimo – ou que identificam uma coleta de liquidez – podem evitar a armadilha dos rompimentos falsos e entrar em trades com uma maior probabilidade de sucesso.

Como identificar rompimentos falsos e coletar liquidez

A identificação de rompimentos falsos e a coleta de liquidez exigem uma combinação de paciência e observação cuidadosa dos movimentos do preço. Um dos métodos mais eficazes é usar timeframes menores para buscar sinais de reversão logo após a quebra de uma zona de suporte ou resistência.

Por exemplo, em uma tendência de alta, se o preço romper abaixo de uma zona de demanda e ativar os stops dos traders que estavam comprados, você deve observar se o preço forma um pavio longo e fecha rapidamente acima da zona. Esse comportamento indica que a liquidez foi coletada e que o mercado está pronto para reverter e continuar subindo. A confirmação desse padrão em timeframes menores pode fornecer uma entrada precisa e segura.

Da mesma forma, em uma tendência de baixa, se o preço romper uma zona de oferta para cima e ativar stops de vendedores, aguarde para ver se o preço rapidamente volta abaixo da zona rompida. Se isso ocorrer, é um sinal claro de que o rompimento foi falso e de que o preço pode continuar a cair.

Exemplo prático de coleta de liquidez e rompimento falso

Imagine que o preço de um ativo está em uma tendência de baixa e atinge uma zona de oferta. O mercado brevemente rompe a zona, ativando ordens de stop-loss de traders que estavam vendidos. Logo após a quebra, o preço reverte rapidamente e fecha novamente abaixo da zona de oferta, sinalizando que a liquidez foi coletada.

Essa falsa quebra indica que o mercado está preparado para continuar na direção de baixa. Neste momento, o trader que aguardou por essa confirmação pode abrir uma posição vendida com maior segurança, sabendo que a coleta de liquidez e o rompimento falso oferecem uma oportunidade sólida de trade.

Para uma explicação mais detalhada de como aplicar esses conceitos em gráficos reais, assista ao vídeo na página. Nele, você verá exemplos práticos de como identificar e operar com base na coleta de liquidez e em rompimentos falsos, aumentando suas chances de sucesso nos trades.

Exemplo Prático: Estrutura de Mercado e Cadeia de Ofertas

Definição da estrutura de mercado e zonas de oferta

A estrutura de mercado é um dos conceitos fundamentais para entender o comportamento do preço. Em uma tendência, o mercado cria topos e fundos que indicam a direção predominante – ascendente em uma tendência de alta e descendente em uma tendência de baixa. Com base nessa estrutura, identificamos as zonas de oferta e demanda, que são áreas críticas onde o preço tende a reverter ou continuar sua trajetória.

No exemplo de uma tendência de baixa, o preço forma sucessivos topos e fundos mais baixos. Esses topos representam as zonas de oferta, onde a pressão vendedora é forte o suficiente para manter o mercado em queda. Marcar esses pontos é crucial para traders que buscam oportunidades de venda, já que essas zonas tendem a ser respeitadas até que haja uma mudança significativa na estrutura do mercado.

Rompimento de estrutura e identificação de novas zonas de oferta

Um dos sinais mais importantes de que o mercado está em transição é o rompimento de estrutura. Isso ocorre quando o preço rompe um fundo ou topo significativo, sinalizando que a tendência pode estar prestes a mudar. Quando a estrutura de mercado é rompida para o lado negativo em uma tendência de baixa, novas zonas de oferta surgem, e o mercado se alinha para continuar a cair.

No exemplo de uma cadeia de oferta em um mercado de baixa, o preço se move continuamente dentro de um intervalo descendente, respeitando as zonas de oferta previamente formadas. Quando o preço atinge uma dessas zonas e é rejeitado, isso reforça a validade da tendência de baixa. Entretanto, se o preço romper essa zona, isso indica que a estrutura foi rompida e que uma nova zona de oferta precisa ser identificada mais acima no gráfico.

Cadeia de oferta em tendência de baixa

A cadeia de oferta é um conceito que descreve como o preço se move de uma zona de oferta para outra em uma tendência de baixa. À medida que o preço cai, ele cria novas zonas de oferta em níveis mais baixos, enquanto testa e respeita zonas de oferta previamente estabelecidas. Esse ciclo se repete até que o mercado demonstre sinais de reversão ou até que um rompimento de estrutura ocorra, sinalizando o fim da tendência de baixa.

Por exemplo, imagine um gráfico onde o preço rompe consistentemente abaixo dos fundos anteriores, confirmando a força da tendência de baixa. A cada novo movimento, o mercado estabelece uma nova zona de oferta acima do preço atual. Traders que identificam essa cadeia de oferta podem aproveitar essas oportunidades para entrar em posições de venda, sabendo que a pressão vendedora continua forte.

Exemplo prático: Estrutura de mercado e cadeia de oferta

Em um cenário de mercado de baixa, o preço se move dentro de um padrão bem definido de topos e fundos descendentes. Cada vez que o preço sobe e atinge uma nova zona de oferta, ele é rejeitado e volta a cair, criando uma cadeia de oferta. Nesse exemplo, o trader pode esperar até que o preço retorne a uma dessas zonas de oferta e, ao ver a rejeição, entrar em uma posição de venda com um stop-loss acima da zona de oferta.

Caso o preço rompa abaixo do fundo anterior, uma nova zona de oferta é criada, e o processo continua, proporcionando múltiplas oportunidades de entrada para o trader que entende como identificar e operar essas cadeias de oferta em uma tendência de baixa.

Se você quer entender melhor como operar dentro de uma estrutura de mercado em queda e usar a cadeia de oferta a seu favor, assista ao vídeo disponível na página. Lá, mostramos gráficos reais e exemplos práticos de como identificar essas zonas de oferta e aproveitar as melhores oportunidades de venda durante uma tendência de baixa.

Identificação de Zonas de Oferta e Demanda em Diferentes Cenários

Marcando áreas de demanda para trades de alta probabilidade

Identificar corretamente uma zona de demanda pode aumentar significativamente as chances de sucesso de um trade, especialmente em mercados com tendências claras. Uma zona de demanda é formada quando há um movimento de alta impulsionado por uma forte pressão compradora, que empurra o preço para cima. Essa área se torna um ponto crucial para futuras entradas de compra, já que o preço tende a respeitar essas zonas ao retornar.

A maneira correta de marcar uma zona de demanda é identificar o ponto exato onde ocorreu o início do movimento agressivo de alta. Isso geralmente acontece em uma área de acúmulo, onde grandes players entraram no mercado, criando um desequilíbrio entre compradores e vendedores. Ao marcar essa área, você está essencialmente destacando um ponto onde o preço, ao retornar, pode encontrar suporte e continuar subindo.

Para maximizar suas chances de sucesso, ao operar em zonas de demanda, o trader deve sempre posicionar seu stop-loss abaixo da zona identificada. Isso garante proteção contra oscilações temporárias que possam ocorrer antes do movimento esperado. Além disso, é essencial considerar o timeframe utilizado: zonas de demanda em timeframes maiores tendem a ser mais confiáveis do que em timeframes menores, pois refletem movimentos de maior relevância no mercado.

Estratégias de expansão de zonas de demanda

Em alguns casos, a zona de demanda pode ser maior do que o esperado, cobrindo uma área ampla no gráfico. Nessas situações, uma estratégia eficiente é expandir a zona de demanda para incluir múltiplas velas que contribuíram para o movimento de alta. Embora isso possa aumentar o tamanho do seu stop-loss, ele também oferece uma zona de suporte mais robusta, garantindo que pequenos pullbacks ou retrações não o “stopem” prematuramente.

Uma técnica útil para grandes zonas de demanda é dividir a entrada em partes, colocando uma metade no início da zona e a outra metade mais perto do final. Isso otimiza o ponto de entrada e reduz o risco de ser stoppado logo após a entrada. Além disso, se o preço retornar à zona e for rejeitado de maneira clara, você pode confirmar que a demanda ainda está presente e que o mercado provavelmente continuará subindo.

Para trades de longo prazo, expandir a zona de demanda em timeframes maiores, como o gráfico diário ou semanal, pode fornecer uma visão mais clara de onde o preço provavelmente encontrará suporte. Nessas zonas, o trader pode aguardar sinais de confirmação, como price action em timeframes menores, antes de abrir uma posição.

Zonas de oferta em mercados em alta

Assim como as zonas de demanda, as zonas de oferta desempenham um papel crucial em mercados de alta. Identificar uma zona de oferta é importante para traders que buscam oportunidades de venda ou proteção contra reversões de tendência. Em um mercado de alta, a zona de oferta é formada quando o preço atinge um ponto onde grandes vendedores entram no mercado, forçando o preço a recuar.

Marcar uma zona de oferta em um mercado em alta envolve observar o ponto mais alto antes de uma retração significativa. Esses pontos costumam ser topos anteriores, onde a pressão vendedora superou a compradora. Uma vez que o preço retorna a essa zona de oferta, ele pode enfrentar resistência, criando uma oportunidade de venda ou, no mínimo, uma área de alerta para traders de compra.

Estratégias como a utilização de stop-loss acima da zona de oferta e a definição de múltiplos alvos são essenciais para operar com sucesso em zonas de oferta. Dependendo da força da tendência, o preço pode romper essas zonas e continuar subindo, ou pode ser rejeitado, criando um ponto de reversão.

Exemplo prático: Marcação de áreas de demanda e oferta

Imagine um mercado de alta em que o preço, após uma subida acentuada, recua para uma zona de demanda previamente identificada. Nessa área, houve um acúmulo de compras que empurrou o preço para cima anteriormente. Ao retornar a essa zona, o preço é rejeitado novamente, fornecendo uma confirmação de que a demanda ainda está forte. Nesse ponto, o trader pode entrar em uma posição de compra, com stop-loss abaixo da zona de demanda e múltiplos alvos definidos para capturar o movimento de alta.

Agora, imagine que o preço suba novamente e atinja uma zona de oferta identificada em um topo anterior. Nessa zona, o preço encontra resistência, pois os vendedores começam a entrar no mercado. Essa rejeição oferece uma oportunidade para traders de venda abrirem posições curtas ou para traders de compra realizarem lucros, protegendo-se contra uma possível reversão.

Para ver uma explicação mais detalhada de como marcar corretamente zonas de oferta e demanda e operar em diferentes cenários de mercado, assista ao vídeo na página. Nele, mostramos exemplos práticos de como identificar e usar essas zonas para melhorar suas estratégias de trading.

Zonas de Pavio

Marcando zonas de pavio para capturar liquidez

As zonas de pavio são uma ferramenta valiosa para traders que buscam maximizar suas oportunidades de trading. O pavio de uma vela representa o ponto onde o preço alcançou, mas não se sustentou, antes de ser rejeitado. Em muitos casos, esses pavios indicam áreas onde o mercado coletou liquidez, ativando stop-loss de traders, antes de reverter e seguir na direção oposta.

Marcar zonas de pavio é particularmente útil quando o mercado está em uma fase de correção ou consolidando. Nessas situações, os pavios frequentemente revelam onde houve uma tentativa falhada de romper um nível importante, oferecendo uma pista de onde a liquidez foi coletada. Ao marcar essas zonas, você está destacando áreas críticas onde o preço pode retornar para buscar mais liquidez antes de continuar na tendência predominante.

Ao usar zonas de pavio, o trader deve prestar atenção ao comprimento do pavio e à rapidez com que o preço reverte após o pavio ser formado. Pavios longos, seguidos por uma rápida reversão, são um forte sinal de que o mercado buscou liquidez naquele ponto e que, muito provavelmente, o preço não voltará a ultrapassar essa área em breve.

Expansão de zonas de pavio para melhorar a relação risco-retorno

Para melhorar suas oportunidades de entrada e aumentar a probabilidade de sucesso, uma estratégia eficaz é expandir as zonas de pavio. Ao incluir tanto o pavio quanto parte do corpo da vela que criou o pavio, você pode construir uma área mais ampla que cubra tanto a coleta de liquidez quanto a ineficiência do preço.

Essa expansão da zona permite ao trader ajustar seu stop-loss de forma mais segura, protegendo-se contra pequenas oscilações que podem ocorrer antes de o preço seguir na direção esperada. Embora isso possa aumentar o tamanho do stop, ele melhora a relação risco-retorno ao reduzir as chances de ser “stoppado” prematuramente. A expansão das zonas de pavio é particularmente útil em mercados voláteis, onde os preços tendem a oscilar significativamente antes de estabelecer uma direção clara.

Por exemplo, se o mercado formou um pavio longo abaixo de uma zona de demanda, você pode expandir essa área para incluir o corpo da vela que formou o pavio. Isso oferece um buffer adicional, permitindo que o preço flutue dentro dessa zona antes de fazer o movimento principal de alta.

Zonas de pavio em mercados com forte liquidez

Zonas de pavio são especialmente eficazes em mercados com alta liquidez, como pares de moedas principais ou grandes índices. Nesses mercados, os pavios frequentemente indicam momentos de coleta de ordens institucionais, onde grandes players estão entrando no mercado para absorver a liquidez disponível. Esses pavios podem ser formados durante eventos econômicos ou em momentos de alta volatilidade, como aberturas de sessões importantes.

Ao marcar e expandir zonas de pavio em mercados líquidos, você está basicamente identificando áreas de alta probabilidade para reversões ou continuidades de tendência. O preço pode retornar a essas zonas para buscar mais liquidez, oferecendo múltiplas oportunidades de trading para aqueles que entenderem o comportamento do mercado em torno dessas áreas.

Para operar essas zonas com sucesso, é essencial observar o comportamento do preço logo após a formação do pavio. Se o mercado formar um pavio longo e reverter rapidamente, essa pode ser a confirmação de que a zona de pavio será respeitada e de que o preço está prestes a seguir na direção oposta.

Exemplo prático: Zonas de pavio e relação risco-retorno

Imagine que o preço de um ativo formou um longo pavio abaixo de uma zona de demanda em um gráfico de 4 horas. O preço atingiu essa área, coletou liquidez e, em seguida, foi rapidamente rejeitado para cima. O trader que observa essa ação pode expandir a zona de pavio para incluir parte do corpo da vela, estabelecendo uma área mais ampla de suporte. Ao entrar em uma posição de compra dentro dessa zona, o trader pode definir o stop-loss logo abaixo do pavio, protegendo-se contra um possível retorno à zona de liquidez.

Essa estratégia não apenas melhora a relação risco-retorno, mas também aumenta a confiança na operação, já que a formação do pavio indicou uma forte rejeição do preço, sugerindo que o mercado está pronto para continuar na direção de alta.

Para entender melhor como marcar corretamente zonas de pavio e ajustar sua estratégia de trading com base nesse conceito, assista ao vídeo na página. Nele, mostramos exemplos práticos de como utilizar zonas de pavio para melhorar a relação risco-retorno e capturar movimentos significativos de preço em diferentes condições de mercado.

Conclusão

Zonas de oferta e demanda revelam áreas críticas de atuação institucional

As zonas de oferta e demanda são elementos cruciais no day trading, pois representam áreas onde grandes players institucionais fazem suas movimentações mais impactantes no mercado. Essas zonas mostram onde há desequilíbrios significativos entre compradores e vendedores, e é justamente nesses pontos que ocorrem as maiores oportunidades de reversão ou continuação de tendência. Ao aprender a identificar e operar dentro dessas zonas, você estará alinhando suas estratégias com os movimentos do Smart Money.

Para traders de varejo, essas zonas oferecem uma vantagem crítica: a possibilidade de prever com mais precisão os próximos movimentos do mercado e entrar em trades com maior probabilidade de sucesso. Operar nessas zonas permite que você se beneficie das áreas de maior liquidez, onde os grandes players estão entrando e saindo de posições.

Integração de conceitos como desequilíbrio, rompimento de estrutura e coleta de liquidez

Ao longo do curso, você foi apresentado a diversos conceitos inter-relacionados que complementam a análise de oferta e demanda. Termos como desequilíbrio, rompimento de estrutura e coleta de liquidez são partes integradas de uma abordagem sofisticada de análise técnica. Eles ajudam a validar as zonas de oferta e demanda, garantindo que você esteja operando em pontos onde o mercado está pronto para fazer movimentos significativos.

- Desequilíbrio: Indica uma clara predominância de ordens de compra ou venda, criando movimentos rápidos de preço que tendem a buscar eficiência posteriormente.

- Rompimento de Estrutura: Sinaliza mudanças no comportamento do mercado, confirmando reversões de tendência ou continuações.

- Coleta de Liquidez: Um movimento que busca stop-loss de traders desinformados, seguido por uma reversão que indica uma entrada de grandes instituições.

Esses conceitos, aplicados em conjunto com a análise de oferta e demanda, permitem que você refine suas estratégias de trading, identificando os momentos exatos em que o mercado está pronto para oferecer uma oportunidade de alta probabilidade.

Identificação de Fair Value Gaps e Zonas de Pavio para otimização de estratégias

A identificação de Fair Value Gaps e Zonas de Pavio é outro aspecto essencial para operar com precisão nas zonas de oferta e demanda. Os Fair Value Gaps indicam áreas de ineficiência, onde o preço tende a retornar para preencher lacunas criadas por movimentos rápidos. Já as Zonas de Pavio revelam pontos de rejeição de preço, onde o mercado busca liquidez antes de seguir na direção oposta.

Ao incorporar esses dois conceitos em sua análise, você será capaz de ajustar seus trades de maneira mais eficaz, utilizando essas áreas para otimizar pontos de entrada e saída, melhorar a relação risco-retorno, e garantir que suas operações estejam alinhadas com as condições reais do mercado.

Teste constante e adaptação das estratégias

Identificar zonas de oferta e demanda é uma habilidade que requer prática e refinamento constante. O mercado é dinâmico, e as condições mudam rapidamente, exigindo que você adapte suas estratégias de acordo com as novas informações. Um trader bem-sucedido é aquele que está disposto a testar suas teorias, ajustar suas abordagens e aprender com cada operação, sempre buscando melhorar seus resultados.

Manter-se disciplinado e fiel aos princípios apresentados ao longo do curso é essencial para operar com sucesso a longo prazo. Utilize esses conceitos em conjunto, sempre validando suas zonas de entrada com múltiplos critérios, como desequilíbrio, rompimento de estrutura e coleta de liquidez. Dessa forma, você maximizará suas chances de sucesso, operando com confiança nas zonas de maior probabilidade.

Eleve seu trading ao próximo nível

Agora que você compreendeu a importância e o funcionamento das zonas de oferta e demanda, é hora de colocar esse conhecimento em prática. Continue testando essas estratégias em diferentes condições de mercado, ajustando suas entradas e saídas conforme você ganha mais experiência e confiança.

Se você deseja aprofundar ainda mais o seu conhecimento, lembre-se de que o canal ComLucro oferece um curso completo sobre Smart Money Concepts, onde exploramos em profundidade cada um dos conceitos mencionados aqui. Acompanhe os vídeos e use esses insights para elevar suas habilidades de trading ao próximo nível.

Para uma explicação mais detalhada de como essas técnicas se aplicam no mercado real, não se esqueça de assistir ao vídeo final do curso, disponível na página, onde apresentamos exemplos práticos e discussões detalhadas sobre cada um dos tópicos abordados.

Dúvidas Sobre Zonas de Oferta e Demanda? Fale com o Canal ComLucro

Se você tiver qualquer dúvida sobre Zonas de Oferta e Demanda ou outros aspectos fundamentais do day trading, entre em contato conosco através das redes sociais do Canal ComLucro. E se você achou o conteúdo útil, não se esqueça de curtir e compartilhar com seus amigos. Isso nos ajuda a crescer e a continuar oferecendo conteúdos valiosos para quem busca alcançar consistência e sucesso no day trading.

Palavras-chaves

zonas de oferta e demanda, day trading, Smart Money, desequilíbrio, rompimento de estrutura, coleta de liquidez, Fair Value Gaps, zonas de pavio, traders institucionais, liquidez no mercado, estratégia de trading, análise técnica, relação risco-retorno, cadeia de oferta, tendências de mercado, zonas de suporte, resistência no mercado

Hashtags

#zonasdeofertaeDemanda #daytrading #SmartMoney #desequilíbrio #rompimentodeestrutura #coletadeliquidez #FairValueGaps #zonasdepavio #tradersinstitucionais #liquideznomercado #estratégiadetrading #análisetécnica #relaçãoRiscoRetorno #cadeiadeoferta #tendênciasdemercado #zonasdesuporte #resistêncianomercado

Extrema Importância: Não Coloque uma Única Operação no Mercado Antes de Aprender Isso!

Antes de colocar uma única operação no mercado, é absolutamente essencial que você entenda e domine a gestão de risco e o controle emocional. Ignorar esses aspectos críticos pode levar a perdas devastadoras, independentemente da sua estratégia técnica.

Vamos ser claros: sem um sólido gerenciamento de risco e um controle emocional robusto, suas chances de sucesso no trading são praticamente nulas!

No mercado, eventos inesperados, como um “Cisne Negro” ou até mesmo uma notícia relevante, podem destruir toda e qualquer análise técnica ou “certeza” de tendência. Não existe certeza no mercado, apenas a probabilidade de algo acontecer. Por isso, um bom gerenciamento de risco e controle emocional é indispensável para navegar com segurança e eficácia nesse ambiente volátil.

Gerenciamento e Gestão de Risco

Além de compreender as questões técnicas do assunto aqui tratado, é fundamental ter um gerenciamento de risco sólido ao operar no mercado financeiro. O gerenciamento de risco envolve:

- Determinação do Tamanho Adequado das Posições: Ajustar o tamanho das suas posições para minimizar a exposição ao risco.

- Estabelecimento de Stop-Loss: Definir pontos de saída para limitar as perdas potenciais.

- Definição de Metas de Saída com Lucro: Planejar pontos de realização de lucros para assegurar ganhos.

Os mercados são voláteis e perdas fazem parte do processo de aprendizado. Portanto, é necessário estar aberto a novas estratégias, ajustar abordagens conforme necessário e manter-se atualizado com as informações mais recentes. Com disciplina e paciência, é possível aumentar as chances de se tornar um trader bem-sucedido e lucrativo.

Para aprofundar seu conhecimento sobre gestão de risco, explore TODOS os artigos disponíveis no nosso site sobre este tema e outras estratégias eficazes. Lembre-se: aprender a gerenciar o risco é essencial antes de colocar uma única operação no mercado.

Todos os nossos conteúdos, artigos e vídeos sobre Gerenciamento e Gestão de Risco:

- https://www.comlucro.com.br/gestao-de-risco-durante-o-trade-como-se-tornar-um-trader-lucrativo/

- https://www.comlucro.com.br/category/gerenciamento-de-risco/

Controle Emocional

Ter controle emocional ao operar no mercado financeiro é igualmente crucial. Sem uma mentalidade adequada, mesmo as melhores estratégias podem falhar.

- Importância da Psicologia do Trading: Manter a calma e tomar decisões racionais é fundamental para evitar decisões impulsivas e potencialmente desastrosas.

- Técnicas de Controle Emocional: Meditação, mindfulness, pausas regulares e manter um diário de trading são técnicas úteis para melhorar o controle emocional.

É de extrema importância que você explore TODOS os vídeos, artigos e publicações disponíveis no nosso site sobre Psicologia do Trading para obter uma compreensão mais profunda sobre a psicologia do trading e estratégias eficazes. Em particular, sugerimos assistir à nossa playlist de vídeos do renomado especialista Mark Douglas. Seus insights sobre a mentalidade necessária para o sucesso no trading são inestimáveis e podem transformar sua abordagem ao mercado. Confira o Link abaixo!

Atenção: Aprender sobre gestão de risco e controle emocional é absolutamente essencial antes de colocar uma única operação no mercado. Estes elementos são fundamentais para o sucesso a longo prazo no trading.

Perguntas Respondidas por esse Artigo

-

O que são zonas de oferta e demanda no trading?

-

Por que é importante entender as zonas de oferta e demanda?

-

Como posso identificar desequilíbrios no mercado para encontrar zonas de oferta e demanda?

-

Qual é a importância de usar múltiplos períodos gráficos na análise de zonas de oferta e demanda?

-

Como posso otimizar minhas entradas e saídas utilizando zonas de oferta e demanda?

-

Qual a importância dos fundamentos do mercado na análise técnica de zonas de oferta e demanda?

-

Como os relatórios econômicos e as taxas de juros afetam as zonas de oferta e demanda?

-

Como posso combinar análise técnica e fundamentos para uma visão de trading mais equilibrada?

-

O que são zonas de demanda e como identificá-las?

-

O que são zonas de oferta e como podem ser utilizadas no trading?

-

Como as zonas de oferta e demanda funcionam como níveis psicológicos?

-

Quais são os principais tipos de zonas de oferta e demanda e como identificá-los?

-

O que são Blocos de Ordens e como posso usá-los nas minhas negociações?

-

Como identificar e usar o Fluxo de Ordens para melhorar minhas estratégias de trading?

-

Como posso usar Áreas de Consolidação para encontrar boas oportunidades de trading?

-

Como definir uma relação risco-retorno adequada ao entrar em zonas de oferta e demanda?

-

Qual estratégia posso usar para entrar em blocos de ordens maiores?

-

Quando devo utilizar a dupla confirmação ao operar em grandes zonas de trading?

-

O que significa o rompimento de estruturas e como posso usá-lo para melhorar minhas entradas?

-

Quais são os critérios chave para definir zonas de oferta e demanda eficazes?

-

O que é um desequilíbrio no mercado e como ele ajuda a identificar zonas de oferta e demanda?

-

Como o rompimento de estrutura confirma a validade de uma zona de oferta ou demanda?

-

Como a coleta de liquidez pode fortalecer a confirmação de uma zona de oferta ou demanda?

-

O que são Fair Value Gaps (FVG) e como identificá-los nos gráficos?

-

Como posso usar Fair Value Gaps em diferentes períodos gráficos para melhorar minhas negociações?

-

O que são blocos de ordens?

-

O que são rompimentos de estrutura?

-

O que é coleta de liquidez?

-

O que são zonas de pavio?

-

O que são rompimentos falsos?

-

O que é Smart Money?

-

Como entender a estrutura de mercado?

-

O que são cadeias de oferta?

-

Onde posso aprender mais sobre Smart Money Concepts?