Principais Conceitos de Smart Money que Todo Trader Deve Conhecer

Introdução

Olá, traders! Bem-vindos de volta ao canal ComLucro. No vídeo de hoje, vamos explorar uma poderosa estratégia de trading baseada nos conceitos de Desconto e Prêmio, fundamentais para qualquer trader que busca lucratividade no mercado financeiro. Dominar esses conceitos não só aprimora sua capacidade de identificar trades de alta qualidade, mas também te ajuda a navegar pelas complexidades do mercado com confiança.

Este artigo é especialmente para você que quer entender como esses conceitos podem ser aplicados de forma prática e eficaz. Vamos abordar desde a definição básica de Desconto e Prêmio, até a aplicação deles no gráfico, fornecendo insights que podem transformar sua abordagem ao trading.

Estrutura do Mercado

A estrutura do mercado é o alicerce sobre o qual todas as estratégias de trading, incluindo as baseadas em Desconto e Prêmio, são construídas. Compreender a estrutura do mercado te permite identificar a direção predominante dos preços e localizar pontos chave onde oportunidades de trading podem surgir.

Definição e Fundamentos

A estrutura do mercado abrange os conceitos de swing highs e swing lows, zonas de oferta e demanda, e o fluxo de ordens no mercado. Esses elementos ajudam a determinar se o mercado está em uma tendência de alta, de baixa, ou em consolidação.

- Swing Highs e Lows: São os pontos mais altos e mais baixos que o preço atinge antes de reverter. Eles são essenciais para identificar a direção da tendência.

- Zonas de Oferta e Demanda: Zonas onde o preço historicamente encontrou resistência (oferta) ou suporte (demanda), resultando em reversões de tendência ou correções significativas.

- Fluxo de Ordens: Refere-se ao movimento de compra e venda no mercado, que influencia diretamente a direção dos preços.

Comportamento do Mercado: Tendência e Consolidação

Existem dois tipos principais de comportamento de mercado: mercados em tendência e mercados em consolidação.

- Mercado em Tendência: Caracterizado por uma sequência de topos e fundos ascendentes em uma tendência de alta, ou descendentes em uma tendência de baixa. Em uma tendência de alta, o mercado tende a formar topos mais altos e fundos mais altos, enquanto em uma tendência de baixa, o oposto é verdadeiro.

- Mercado em Consolidação: Ocorre quando o preço se move lateralmente, sem uma direção clara. Isso geralmente acontece entre zonas de oferta e demanda, onde o preço está se “preparando” para o próximo grande movimento.

Rompimentos de Estrutura

Um dos conceitos mais importantes na estrutura do mercado é o rompimento de estrutura. Isso ocorre quando o preço rompe decisivamente um nível chave, como um swing high ou low, sugerindo uma mudança na direção da tendência.

- Confirmação de Rompimento: Para que um rompimento seja considerado válido, o preço deve fechar claramente acima (em uma tendência de alta) ou abaixo (em uma tendência de baixa) do nível anterior. Isso indica que o mercado está pronto para continuar na nova direção.

Entender e dominar esses aspectos da estrutura do mercado é crucial para aplicar a estratégia de Desconto e Prêmio com eficácia. No próximo tópico, vamos nos aprofundar em como identificar a direção do mercado e determinar quem está no controle: os compradores ou vendedores.

Assista ao vídeo em nosso canal ComLucro para uma explicação detalhada e visual desses conceitos, onde mostramos como identificar a estrutura do mercado em tempo real.

Direção do Mercado: Quem Está no Controle?

Identificar a direção do mercado é uma das etapas mais cruciais no processo de análise de gráficos e tomada de decisões de trading. Saber quem está no controle—se são os compradores ou vendedores—pode fazer toda a diferença entre um trade lucrativo e uma perda.

Identificando a Tendência

O primeiro passo na análise de um gráfico é determinar se o mercado está em uma tendência de alta, de baixa, ou em consolidação. Isso é feito observando os movimentos de preço e identificando padrões de topos e fundos.

- Tendência de Alta: Caracterizada por topos e fundos ascendentes. O mercado está em uma tendência de alta quando os compradores estão no controle, empurrando os preços consistentemente para níveis mais altos.

- Tendência de Baixa: Caracterizada por topos e fundos descendentes. O mercado está em uma tendência de baixa quando os vendedores dominam, forçando os preços a caírem.

- Mercado em Consolidação: Ocorre quando o preço se move lateralmente, sem formar novos topos ou fundos significativos. Nesse cenário, nem os compradores nem os vendedores estão claramente no controle.

O Conceito de Mitigações

No contexto de determinar quem está no controle, o conceito de mitigações é fundamental. A mitigação acontece quando o preço retorna a uma zona de oferta ou demanda para “corrigir” a ineficiência de preços anteriores.

- Mitigação de Demanda: Ocorre quando o preço retorna a uma zona de demanda, onde anteriormente houve uma forte pressão compradora. Isso sugere que os compradores estão ganhando controle sobre os vendedores.

- Mitigação de Oferta: Acontece quando o preço volta a uma zona de oferta, indicando que os vendedores estão dominando e superando os compradores.

Mudança de Característica (Shift in Market Structure)

Uma Mudança de Característica ocorre quando o mercado passa de uma tendência de alta para uma de baixa, ou vice-versa. Isso geralmente é sinalizado por um rompimento de uma zona de demanda ou oferta significativa, indicando uma possível reversão de tendência.

- Rompimento de Zona de Demanda: Sinaliza que a oferta superou a demanda, resultando em uma mudança para uma tendência de baixa.

- Rompimento de Zona de Oferta: Indica que a demanda agora está no controle, potencialmente iniciando uma tendência de alta.

Aplicação Prática: Determinando Quem Está no Controle

Vamos considerar um cenário onde o mercado está em uma tendência de alta. Você observa que o preço rompe consistentemente níveis de estrutura ascendentes, formando novas zonas de demanda. Isso sugere que os compradores estão claramente no controle. No entanto, se o preço romper abaixo de uma dessas zonas de demanda, isso poderia sinalizar uma Mudança de Característica, indicando que os vendedores estão começando a assumir o controle.

Por outro lado, em uma tendência de baixa, se o preço começar a romper acima das zonas de oferta, isso pode indicar que os compradores estão retomando o controle, e uma reversão para uma tendência de alta pode estar em andamento.

Para uma compreensão mais profunda de como identificar e confirmar quem está no controle do mercado, não deixe de assistir ao vídeo no canal ComLucro. Lá, você verá exemplos práticos e como aplicar esses conceitos diretamente em seus gráficos de trading.

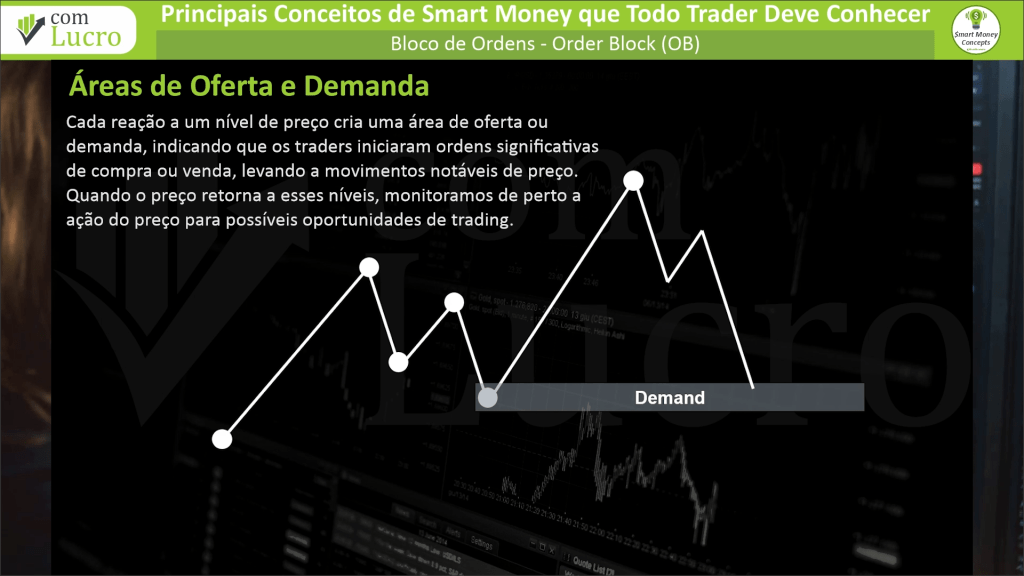

Blocos de Ordem

Os blocos de ordem são uma ferramenta poderosa e essencial dentro do arsenal de qualquer trader que utilize os conceitos de Smart Money. Eles representam áreas otimizadas de oferta e demanda, onde grandes ordens institucionais são colocadas, causando movimentos significativos no preço quando revisitadas.

O que são Blocos de Ordem?

Blocos de ordem são regiões no gráfico onde ocorreu uma grande atividade de compra ou venda por parte das instituições financeiras ou do “smart money”. Essas áreas, quando revisitadas pelo preço, tendem a provocar reações similares, oferecendo oportunidades de entrada ou saída com alto potencial de sucesso.

- Bloco de Ordem de Demanda: É uma área onde uma grande quantidade de ordens de compra foi executada, impulsionando o preço para cima. Quando o preço retorna a essa área, é provável que haja uma nova pressão de compra.

- Bloco de Ordem de Oferta: É uma área onde uma grande quantidade de ordens de venda foi executada, fazendo o preço cair. Quando o preço revisita essa área, é comum que ocorra nova pressão de venda.

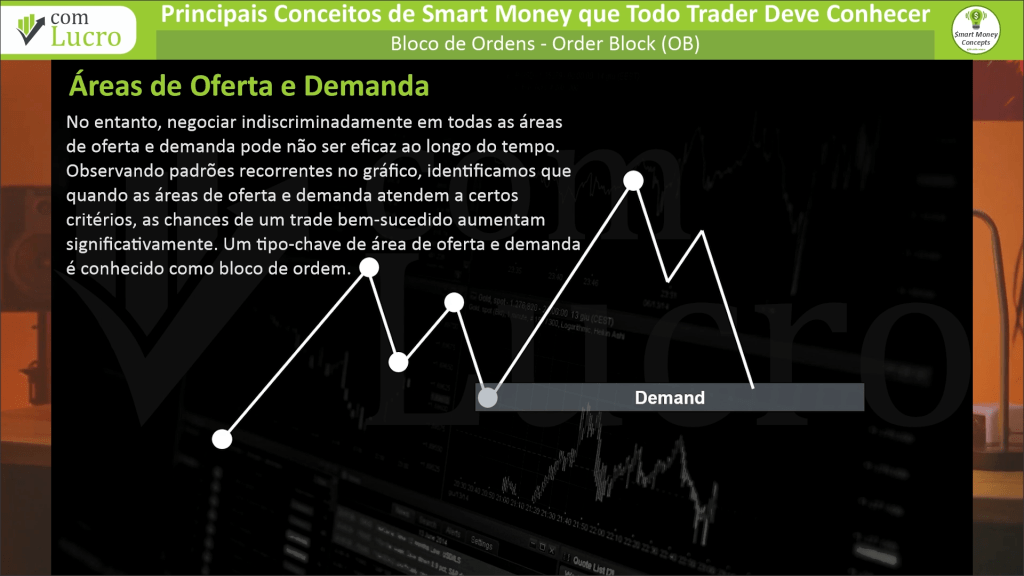

Condições para um Bloco de Ordem Válido

Nem toda área de oferta ou demanda qualifica-se como um bloco de ordem. Para que uma área seja considerada um bloco de ordem válido para trading, ela deve atender a certos critérios específicos:

- Ineficiência no Mercado: O bloco de ordem deve ter sido responsável por um movimento significativo no preço, criando um desequilíbrio entre compradores e vendedores. Esse movimento geralmente deixa uma lacuna ou ineficiência, conhecida como Fair Value Gap.

- Rompimento de Estrutura: Para que um bloco de ordem seja válido, ele deve ter levado a um rompimento claro de um nível de estrutura importante no gráfico. Isso confirma que a área tem significância dentro da estrutura de mercado e não é apenas uma reação temporária.

- Coleta de Liquidez: Antes de o bloco de ordem se formar, o preço geralmente “varre” áreas de liquidez, capturando stop losses de traders de varejo. Isso cria a condição ideal para que o smart money entre no mercado com grandes ordens.

Como Identificar e Marcar Blocos de Ordem no Gráfico

A identificação precisa de blocos de ordem no gráfico é crucial para aplicar essa estratégia com sucesso. Aqui está como você pode fazer isso:

- Procure por Movimentos Significativos: Identifique áreas onde o preço fez um movimento acentuado, deixando para trás uma lacuna ou um Fair Value Gap. Isso é um bom indicativo de que há um bloco de ordem na origem desse movimento.

- Verifique o Rompimento de Estrutura: Confirme se o movimento originado do bloco de ordem causou um rompimento significativo de um nível de estrutura, como um swing high ou low. Isso adiciona validade ao bloco de ordem.

- Observe a Reação do Preço: Quando o preço retorna à área do bloco de ordem, observe como ele reage. Uma forte reação, com aumento de volume e direção oposta, é um sinal de que o bloco de ordem está sendo respeitado.

Estratégia de Trading com Blocos de Ordem

Negociar utilizando blocos de ordem requer disciplina e uma gestão de risco eficaz. Aqui estão algumas dicas para integrar essa estratégia ao seu trading:

- Use Riscos Reduzidos: Embora blocos de ordem ofereçam alto potencial de sucesso, nem todos os trades serão vencedores. Utilize um risco reduzido em cada trade para proteger seu capital.

- Combine com Outros Fatores: Não confie exclusivamente em blocos de ordem. Combine essa estratégia com outras ferramentas de análise técnica, como padrões de velas, volume, e outros indicadores de mercado, para aumentar as chances de sucesso.

- Backtesting: Antes de aplicar a estratégia com dinheiro real, teste-a em dados históricos. Isso ajudará a construir confiança e a entender melhor como os blocos de ordem funcionam em diferentes condições de mercado.

Para uma explicação visual detalhada de como identificar e utilizar blocos de ordem em seu trading, assista ao vídeo no canal ComLucro. No vídeo, mostramos exemplos práticos e como aplicar essas estratégias de maneira eficaz nos seus gráficos.

Modelo de Market Maker

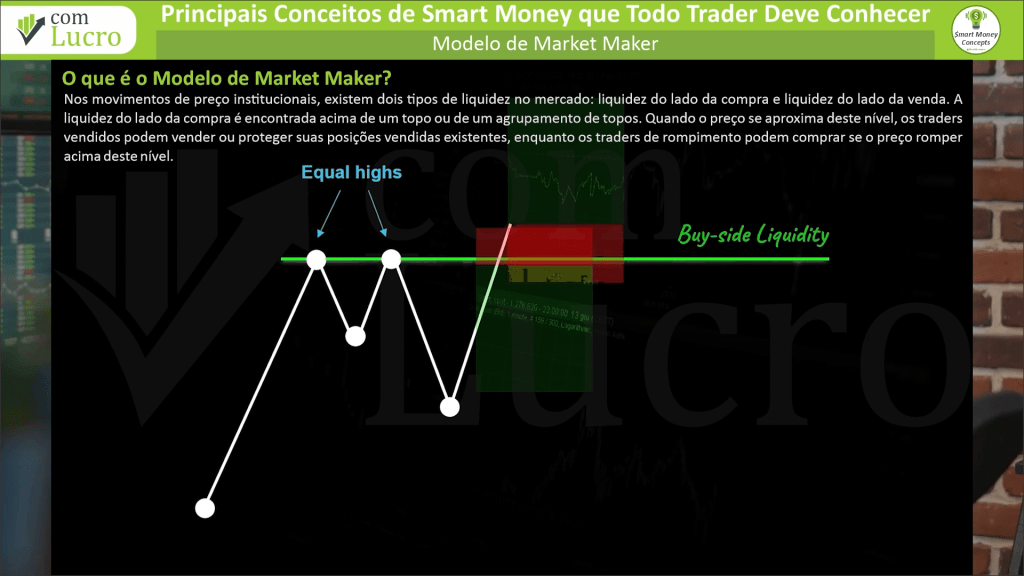

No mundo do trading, o conceito de Market Maker é essencial para entender como as grandes instituições operam para manipular o mercado e capturar a liquidez. O modelo de Market Maker explica como essas entidades criam armadilhas para traders de varejo, usando a liquidez para gerar movimentos significativos no mercado a seu favor.

Liquidez do Mercado

No mercado financeiro, a liquidez se refere à disponibilidade de ordens de compra e venda em torno de certos níveis de preço. No contexto do Market Maker, a liquidez é crucial, pois essas instituições buscam capturar a liquidez dos traders de varejo para facilitar suas próprias operações.

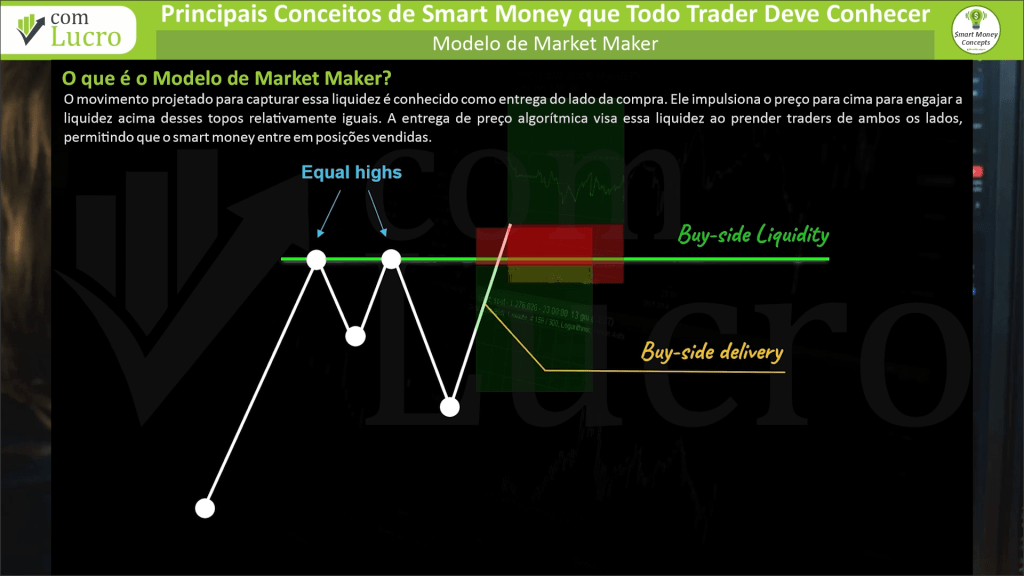

- Liquidez do Lado da Compra: Localiza-se acima dos topos ou agrupamentos de topos no gráfico. Quando o preço se aproxima desses níveis, há uma alta probabilidade de ordens de compra serem acionadas, muitas vezes por traders de rompimento ou traders que estão protegendo suas posições vendidas.

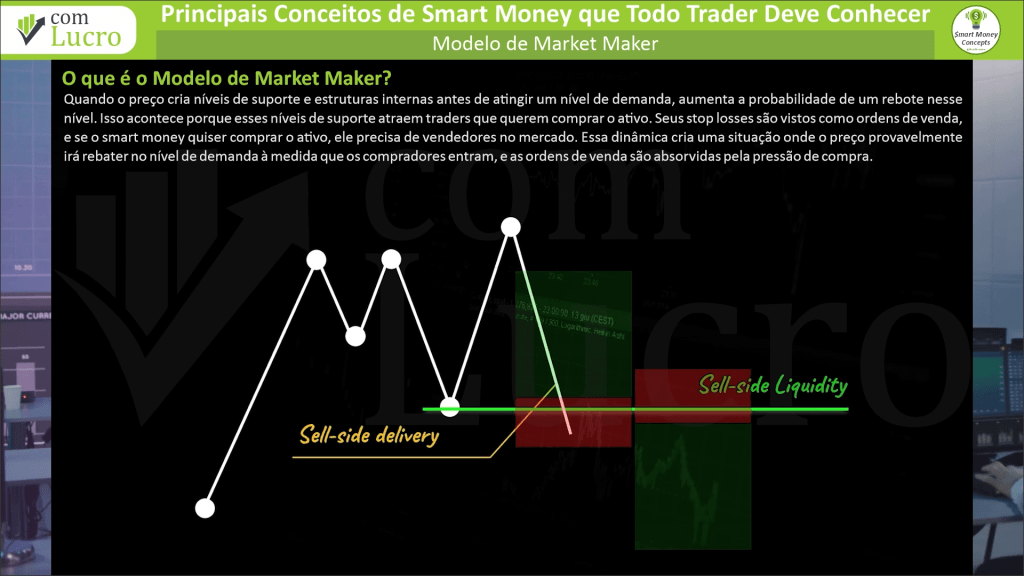

- Liquidez do Lado da Venda: Encontra-se abaixo dos fundos ou agrupamentos de fundos. Quando o preço se aproxima desses níveis, as ordens de venda são acionadas, principalmente por traders que querem proteger suas posições compradas ou que estão esperando uma quebra de suporte.

Captura de Liquidez e Entrega de Preço

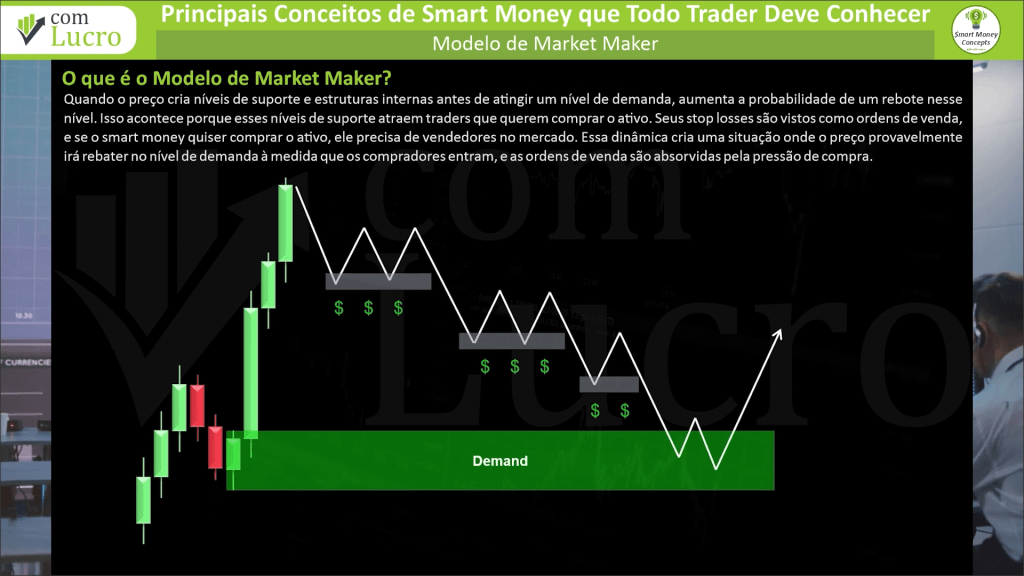

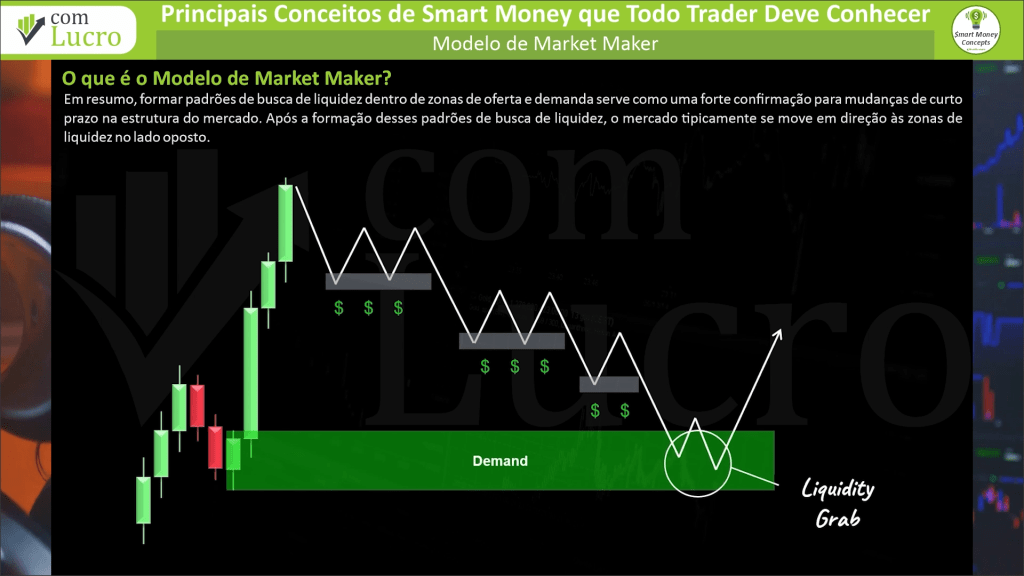

Os Market Makers utilizam a captura de liquidez como uma ferramenta para mover o mercado na direção desejada. Eles fazem isso direcionando o preço para níveis onde há uma acumulação significativa de ordens de stop-loss, tanto do lado da compra quanto do lado da venda.

- Entrega do Lado da Compra: Quando o preço se aproxima de um nível onde há liquidez do lado da compra, o Market Maker pode impulsionar o preço para cima, capturando essas ordens. Isso permite que o smart money entre em posições vendidas a preços mais altos, antes de reverter o mercado para baixo.

- Entrega do Lado da Venda: O processo oposto ocorre no lado da venda. O preço é direcionado para baixo, capturando a liquidez dos stops de compra, permitindo que o smart money entre em posições compradas a preços mais baixos.

Aplicação Prática: Como Usar o Modelo de Market Maker

Entender o modelo de Market Maker pode ajudar os traders a evitar as armadilhas comuns que pegam muitos traders de surpresa. A chave é identificar onde a liquidez está acumulada no gráfico e prever como o Market Maker pode manipular o preço para capturá-la.

- Identificando Níveis de Liquidez: Procure por topos e fundos iguais ou agrupamentos de topos e fundos no gráfico. Estes são pontos onde a liquidez provavelmente está concentrada.

- Antecipando Movimentos do Market Maker: Quando o preço se aproxima desses níveis, esteja atento para movimentos rápidos e decisivos. Se você notar um movimento que captura a liquidez e logo em seguida o preço reverte, isso pode ser uma indicação de que o Market Maker está no controle.

- Estratégias de Entrada e Saída: Use esses insights para planejar suas entradas e saídas. Evite entrar em posições logo após o preço alcançar um nível de liquidez, pois isso pode ser uma armadilha do Market Maker. Em vez disso, aguarde uma confirmação de que o preço está revertendo, o que pode indicar que o Market Maker já capturou a liquidez desejada.

Para uma análise detalhada de como o Market Maker opera e como você pode aplicar esses conceitos no seu trading, confira o vídeo no canal ComLucro. Nele, exploramos exemplos práticos e mostramos como identificar e se proteger contra as armadilhas do mercado.

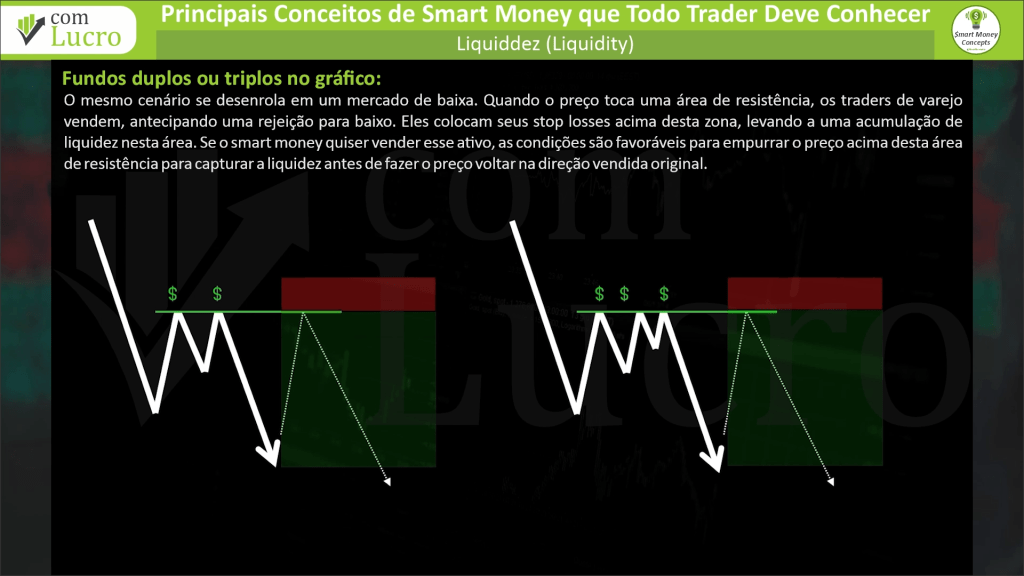

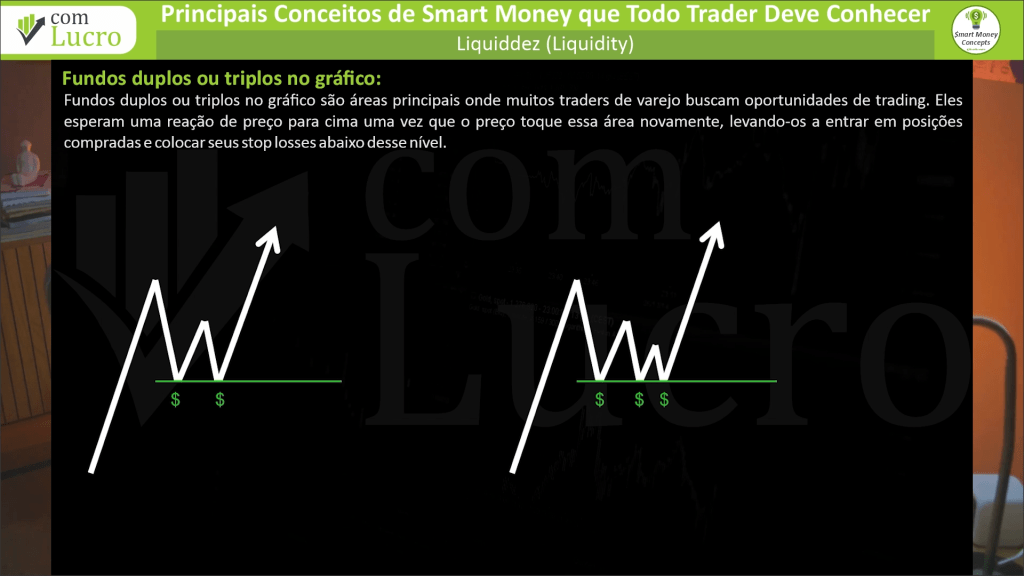

Liquidez

A liquidez é um dos conceitos mais fundamentais no trading, especialmente quando se trata de estratégias baseadas nos Smart Money Concepts. Compreender onde a liquidez está localizada no mercado e como ela influencia os movimentos de preço pode dar aos traders uma vantagem significativa na identificação de oportunidades de trading e na proteção contra armadilhas comuns.

Definição de Liquidez

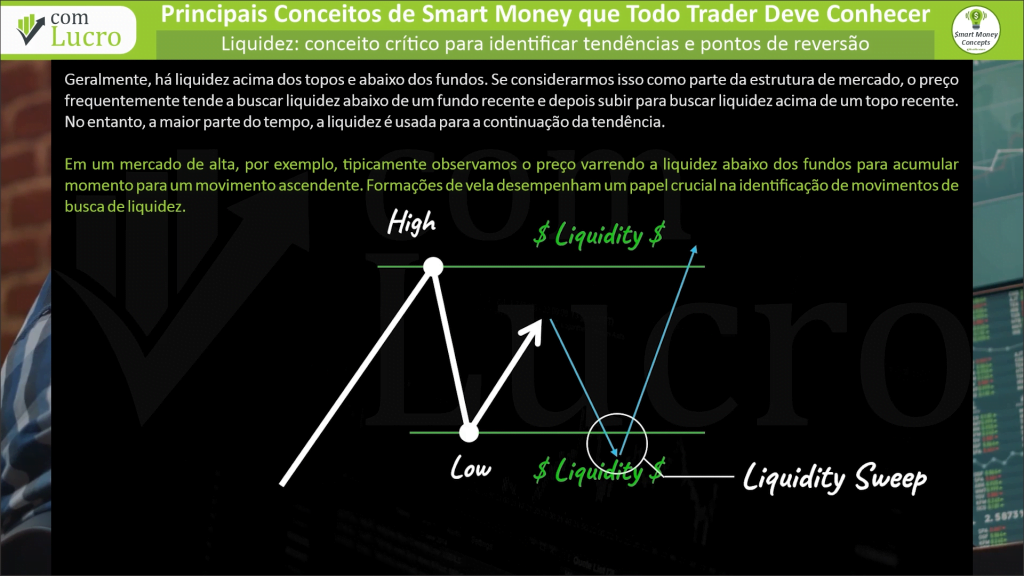

Liquidez no mercado financeiro refere-se à facilidade com que um ativo pode ser comprado ou vendido sem causar grandes variações no seu preço. Em termos de Smart Money Concepts, a liquidez está diretamente ligada ao posicionamento dos stop losses dos traders.

- Liquidez Acima dos Topos: Sempre que o preço se aproxima de um topo recente, muitos traders de varejo tendem a colocar ordens de venda ou stop losses logo acima desse nível. Isso cria um “pote de ouro” de liquidez que o smart money pode visar para impulsionar o preço em uma direção contrária.

- Liquidez Abaixo dos Fundos: De forma similar, quando o preço se aproxima de um fundo recente, muitos traders posicionam ordens de compra ou stop losses logo abaixo desse nível. Essa concentração de liquidez pode ser usada pelo smart money para criar movimentos de preço significativos.

Como a Liquidez é Usada pelo Smart Money

O smart money, composto por grandes instituições financeiras e traders institucionais, utiliza a liquidez como uma ferramenta para entrar e sair de grandes posições sem mover o mercado contra eles. Eles fazem isso acionando os stop losses de traders de varejo, o que cria uma onda de ordens de venda ou compra que facilita a entrada ou saída das suas próprias posições.

- Captura de Liquidez: Quando o smart money decide entrar em uma posição comprada, por exemplo, ele pode primeiro empurrar o preço para baixo, capturando a liquidez abaixo dos fundos. Ao fazer isso, eles acionam os stop losses dos traders de varejo, o que cria uma pressão de venda. O smart money então compra, aproveitando essa pressão de venda para obter uma posição a um preço favorável.

- Busca por Liquidez: Frequentemente, o preço busca níveis onde há uma acumulação de liquidez antes de continuar em sua direção predominante. Em uma tendência de alta, por exemplo, o preço pode recuar para varrer a liquidez abaixo dos fundos antes de continuar subindo.

Estratégias Baseadas em Liquidez

Para aplicar o conceito de liquidez no seu trading, é essencial saber identificar onde essa liquidez está acumulada no gráfico e como o preço tende a reagir a esses níveis.

- Identificando Zonas de Liquidez: Procure por topos e fundos recentes que provavelmente tenham atraído ordens de stop-loss. Essas são áreas onde a liquidez está concentrada e onde o preço pode se mover de forma significativa.

- Operando em Zonas de Liquidez: Em vez de entrar em uma posição diretamente em um rompimento de topo ou fundo, considere esperar para ver se o preço varre a liquidez e depois retorna ao nível anterior. Isso pode indicar que o smart money já capturou a liquidez e está pronto para mover o preço na direção desejada.

A Importância da Liquidez no Trading

A compreensão da liquidez não apenas ajuda a identificar oportunidades de trading, mas também a evitar armadilhas comuns. Muitos traders de varejo caem na armadilha de entrar em posições justamente quando o preço está varrendo a liquidez, apenas para ver o mercado se mover contra eles logo em seguida. Ao entender como a liquidez funciona e como ela é usada pelo smart money, você pode alinhar suas estratégias com os movimentos do mercado, aumentando suas chances de sucesso.

Para uma explicação mais visual e prática de como a liquidez opera nos mercados, não deixe de assistir ao vídeo no canal ComLucro. Lá, mostramos exemplos de como identificar e operar com base em liquidez para otimizar seus resultados de trading.

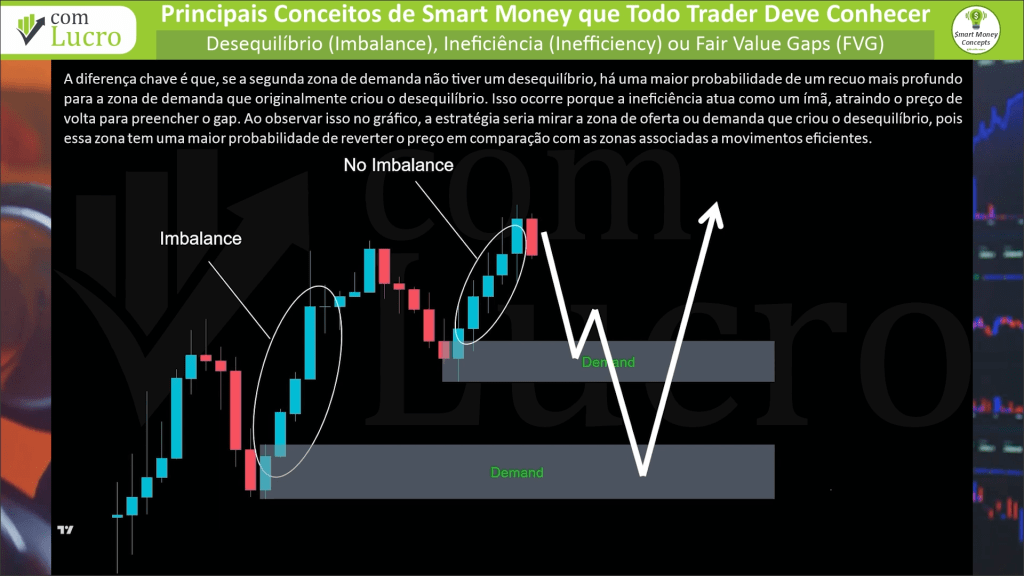

Desequilíbrio, Ineficiência ou Fair Value Gaps

O conceito de Desequilíbrio, também conhecido como Ineficiência ou Fair Value Gaps (FVG), é uma ferramenta poderosa para traders que desejam identificar áreas-chave no gráfico onde o preço pode reagir de forma significativa. Esses gaps ou lacunas ocorrem quando há uma discrepância entre compradores e vendedores, resultando em movimentos de preço rápidos e desequilibrados que, eventualmente, o mercado tende a corrigir.

O Que é Desequilíbrio?

Desequilíbrio no mercado ocorre quando há uma forte pressão de compra ou venda, criando um movimento de preço significativo que deixa para trás uma lacuna entre as velas, conhecida como Fair Value Gap (FVG). Essa lacuna representa uma área onde o preço não foi negociado de forma equilibrada, o que frequentemente resulta em uma correção quando o mercado volta para preencher esse gap.

- Fair Value Gaps (FVG): Um Fair Value Gap é identificado quando, em um movimento de preço rápido, o corpo da vela atual não sobrepõe o corpo da vela anterior, deixando uma lacuna visível. Isso geralmente ocorre em movimentos impulsivos causados por grandes ordens institucionais.

Importância dos Fair Value Gaps

Os Fair Value Gaps são importantes porque o mercado tende a preencher essas lacunas ao longo do tempo, retornando ao ponto de desequilíbrio para restaurar o equilíbrio entre compradores e vendedores. Essas áreas tornam-se zonas de interesse para traders que buscam oportunidades de entrada ou saída.

- Preenchimento do Gap: Quando o preço retorna a um Fair Value Gap, é comum ver uma reação significativa, seja para continuar na direção original do movimento ou para reverter temporariamente. Essa reação ocorre porque o mercado está tentando corrigir a ineficiência deixada pelo movimento inicial.

Identificando Fair Value Gaps no Gráfico

Para aplicar essa estratégia, é crucial saber como identificar e marcar Fair Value Gaps no gráfico:

- Movimentos Impulsivos: Procure por movimentos de preço rápidos e significativos que deixam para trás lacunas entre as velas. Estes são sinais de que um Fair Value Gap pode estar presente.

- Verificação do Gap: Verifique se o corpo da vela atual não se sobrepõe ao corpo da vela anterior. Se houver uma lacuna clara, você identificou um Fair Value Gap.

- Zonas de Interesse: Marque essas lacunas como zonas de interesse. Quando o preço retornar a essas áreas, observe a ação do preço para determinar se há uma oportunidade de trading.

Estratégia de Trading com Fair Value Gaps

Negociar utilizando Fair Value Gaps envolve esperar que o preço retorne a essas áreas para potencialmente preencher a lacuna. Aqui estão algumas maneiras de integrar esse conceito em sua estratégia de trading:

- Entrada em Zonas de Demanda/Oportunidade: Quando o preço retorna a um Fair Value Gap que está localizado em uma zona de demanda ou oferta, isso pode oferecer uma oportunidade de entrada com baixo risco. Você pode usar essas áreas como pontos de entrada para seguir a tendência dominante ou buscar uma reversão.

- Gestão de Risco: Como sempre, é crucial utilizar uma gestão de risco adequada. Mesmo que Fair Value Gaps sejam áreas de alta probabilidade, nenhum trade é garantido. Defina seus stop losses de maneira que você proteja seu capital, caso o mercado não reaja conforme o esperado.

Aplicação Prática: Fair Value Gaps em Ação

Por exemplo, se você identificar um Fair Value Gap em uma tendência de alta, onde o preço rapidamente se moveu para cima, deixando uma lacuna entre as velas, pode esperar que o preço retorne a esse nível. Quando o preço volta, você pode procurar por sinais de confirmação de que a demanda está entrando novamente no mercado, indicando uma potencial continuação da tendência de alta.

Da mesma forma, em uma tendência de baixa, um Fair Value Gap pode servir como uma zona de oferta onde os vendedores podem entrar novamente no mercado, empurrando o preço para baixo.

Para ver como esses conceitos se aplicam em gráficos reais e para obter uma explicação mais detalhada, confira o vídeo no canal ComLucro. Nele, mostramos exemplos práticos de como identificar e operar com base em Fair Value Gaps para otimizar suas operações no mercado financeiro.

Breaker Blocks

Os Breaker Blocks são uma parte fundamental dos Smart Money Concepts e podem ser extremamente eficazes na identificação de reversões de tendência e oportunidades de trading de alta probabilidade. Um Breaker Block se forma quando um bloco de ordem, que inicialmente foi uma zona de oferta ou demanda, falha em segurar o preço e se transforma em uma nova zona de interesse—seja como suporte ou resistência.

O Que é um Breaker Block?

Um Breaker Block ocorre quando um bloco de ordem válido, seja de demanda ou de oferta, não consegue sustentar a pressão do mercado e é rompido. Quando isso acontece, o bloco de ordem original “falha” e a área em torno desse bloco se transforma em uma nova zona de suporte ou resistência. Essencialmente, um Breaker Block é uma área que, em vez de rejeitar o preço, acaba servindo como ponto de inversão, mudando o papel de suporte para resistência ou vice-versa.

- Falha do Bloco de Ordem: O ponto chave de um Breaker Block é a falha de um bloco de ordem original em segurar o preço. Isso geralmente ocorre devido a uma mudança significativa na estrutura do mercado, como uma inversão de tendência.

- Transformação em Nova Zona de Oferta ou Demanda: Após a falha, a zona anteriormente considerada como oferta (em uma tendência de alta) ou demanda (em uma tendência de baixa) agora age como resistência ou suporte, respectivamente.

Como Identificar um Breaker Block

Identificar um Breaker Block no gráfico é essencial para tirar proveito dessas zonas de inversão. Aqui estão os passos para localizar e usar Breaker Blocks em sua estratégia de trading:

- Identifique um Bloco de Ordem Original: Primeiro, encontre um bloco de ordem que tenha sido responsável por um movimento significativo no preço. Esse bloco de ordem pode ser uma zona de demanda ou oferta.

- Observe a Falha do Bloco de Ordem: Se o preço rompe essa zona com força e não volta a respeitar o nível como suporte ou resistência, você pode começar a considerar a possibilidade de um Breaker Block.

- Confirme a Mudança de Característica: Para que um Breaker Block seja válido, deve haver uma mudança clara na estrutura do mercado—como uma tendência de alta que se inverte para uma tendência de baixa, ou vice-versa.

- Marque a Nova Zona: Após a falha, marque a área do Breaker Block no gráfico. Esta área agora será um ponto de interesse, onde o preço pode retornar para testar como nova resistência (se era uma zona de demanda) ou suporte (se era uma zona de oferta).

Exemplo de Breaker Block em Ação

Imagine que o mercado está em uma tendência de alta, e você identifica um bloco de ordem de demanda que impulsiona o preço para cima, rompendo um nível de estrutura. No entanto, em um movimento posterior, o preço retorna, rompe essa zona de demanda e continua a cair, invalidando o bloco de ordem original. Essa área agora se transforma em um Breaker Block, atuando como uma nova zona de resistência, onde o preço pode encontrar dificuldades para subir novamente.

Da mesma forma, em uma tendência de baixa, se um bloco de ordem de oferta falha ao segurar o preço e o mercado sobe, essa zona pode se transformar em um suporte, criando uma nova oportunidade de compra ao invés de venda.

Estratégia de Trading com Breaker Blocks

Negociar com base em Breaker Blocks requer uma abordagem disciplinada e uma boa compreensão da estrutura do mercado. Aqui estão algumas estratégias para utilizar Breaker Blocks de forma eficaz:

- Aguardando a Confirmação: Em vez de entrar em um trade logo após a falha de um bloco de ordem, aguarde uma confirmação adicional, como um reteste da área do Breaker Block. Isso pode aumentar a probabilidade de sucesso.

- Utilização com Outros Conceitos: Combine o uso de Breaker Blocks com outros conceitos de Smart Money, como Fair Value Gaps ou Liquidez, para fortalecer sua análise e melhorar a qualidade de suas entradas.

- Gestão de Risco: Sempre use uma gestão de risco adequada, definindo seus stops com base na estrutura do mercado e no comportamento do preço em torno do Breaker Block.

Para uma explicação mais detalhada e visual sobre como identificar e operar com Breaker Blocks, confira o vídeo no canal ComLucro. No vídeo, mostramos exemplos reais e como você pode integrar esses conceitos em sua estratégia de trading para melhorar seus resultados.

Reversões

Identificar reversões no mercado é uma habilidade crucial para qualquer trader que busca maximizar seus lucros e minimizar as perdas. As reversões sinalizam uma mudança na direção da tendência, e saber quando uma tendência de alta está prestes a se transformar em uma tendência de baixa (ou vice-versa) pode oferecer oportunidades de trading extremamente lucrativas.

Comportamento do Mercado: Tendência vs. Consolidação

Antes de entrar nas reversões, é importante entender os dois principais comportamentos do mercado: tendência e consolidação.

- Mercados em Tendência: O mercado está em tendência quando os preços estão consistentemente formando topos e fundos mais altos (em uma tendência de alta) ou topos e fundos mais baixos (em uma tendência de baixa). Durante uma tendência, o mercado segue uma direção clara, seja ascendendo ou descendendo.

- Mercados em Consolidação: Ocorre quando o preço está preso em uma faixa lateral, sem formar novos topos ou fundos significativos. Neste cenário, o mercado está “descansando” e acumulando força antes de fazer seu próximo movimento significativo.

Mudança de Característica (Shift in Market Structure)

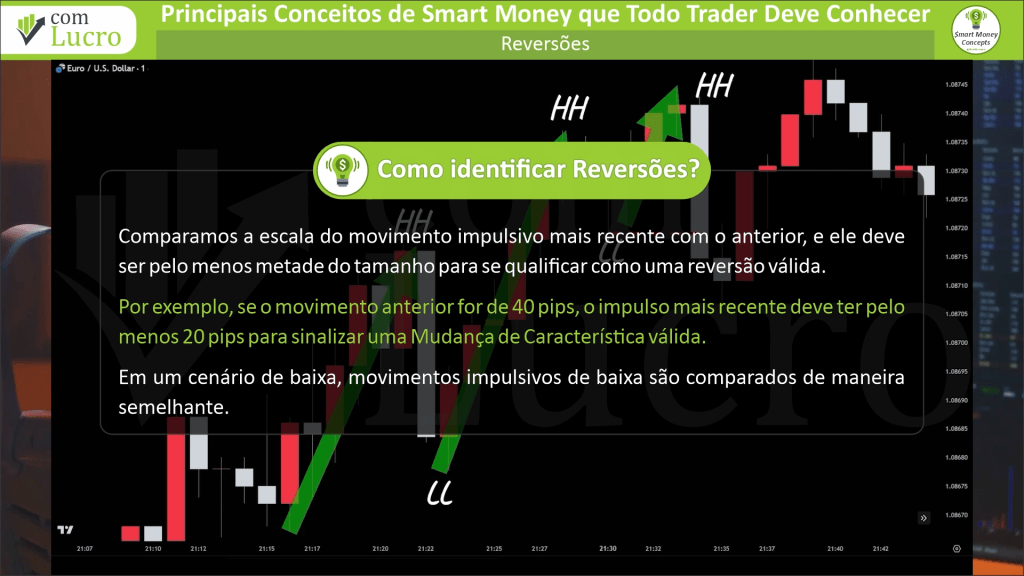

Uma das maneiras mais eficazes de identificar uma reversão é através da observação de uma Mudança de Característica (ou Shift in Market Structure). Isso acontece quando o preço rompe uma zona crítica de estrutura de mercado, sinalizando uma potencial mudança na direção da tendência.

- Rompimento de Origem: Um rompimento de origem é o primeiro sinal de uma mudança de característica. Ele ocorre quando o preço rompe um nível de suporte em uma tendência de alta, ou um nível de resistência em uma tendência de baixa.

- Comparação de Movimentos Impulsivos: Ao comparar o tamanho do movimento impulsivo atual com o movimento anterior, se o novo impulso for significativamente menor, isso pode indicar que a força da tendência está diminuindo, aumentando a probabilidade de uma reversão.

Estratégias para Identificar Reversões

Saber como identificar reversões pode ajudar a evitar trades arriscados e aproveitar novas oportunidades no início de uma nova tendência. Aqui estão algumas estratégias para ajudar a identificar potenciais reversões:

- Observe o Tamanho dos Movimentos: Compare o tamanho dos últimos movimentos impulsivos. Se o movimento mais recente for significativamente menor, isso pode indicar uma perda de força na tendência atual e a possibilidade de uma reversão.

- Procure por Padrões de Reversão: Padrões como topos duplos, fundos duplos, ombro-cabeça-ombro, e outros padrões de reversão podem fornecer sinais visuais de que o mercado está prestes a mudar de direção.

- Confirme com a Ação do Preço: Espere uma confirmação antes de entrar em um trade. Isso pode ser um rompimento claro e decisivo de um nível de suporte ou resistência, seguido por um reteste desse nível como nova resistência ou suporte, respectivamente.

Aplicação Prática: Exemplo de Reversão

Vamos considerar um cenário onde o mercado está em uma tendência de alta. Você observa que o preço começa a formar topos mais baixos e fundos mais baixos, indicando que a força dos compradores está diminuindo. Em seguida, o preço rompe abaixo de um nível de suporte crítico, confirmando uma mudança de característica. Nesse ponto, você pode considerar que a tendência de alta acabou e que o mercado está prestes a entrar em uma nova tendência de baixa.

Ao comparar os movimentos impulsivos, se o impulso descendente for pelo menos metade do tamanho do movimento ascendente anterior, isso fortalece a indicação de que uma reversão está em andamento.

O Papel da Liquidez nas Reversões

A liquidez desempenha um papel crucial nas reversões. Muitas vezes, o mercado busca liquidez abaixo dos fundos em uma tendência de alta antes de reverter. Da mesma forma, em uma tendência de baixa, o mercado pode buscar liquidez acima dos topos antes de mudar de direção.

- Busca de Liquidez em Reversões: Quando o preço varre a liquidez abaixo de um fundo recente, mas não consegue criar um novo fundo, isso pode sinalizar uma reversão iminente. O mercado pode então romper acima do nível de origem, confirmando a reversão.

Conclusão sobre Reversões

Entender como identificar e confirmar reversões pode melhorar significativamente a precisão de suas operações de trading. Ao combinar a análise da estrutura do mercado com a observação de padrões de reversão e a consideração da liquidez, você pode aumentar suas chances de capturar o início de novas tendências.

Para uma explicação mais aprofundada sobre como identificar e operar reversões de tendência, não deixe de assistir ao vídeo no canal ComLucro. Nele, exploramos exemplos práticos e detalhados que ajudarão você a aplicar esses conceitos diretamente em seus gráficos de trading.

Conclusão

Dominar os Smart Money Concepts, como Desconto, Prêmio, Liquidez, Breaker Blocks e Reversões, é crucial para qualquer trader que busca lucratividade e consistência no mercado financeiro. Esses conceitos, quando integrados, oferecem uma visão completa do mercado e permitem que você opere ao lado dos grandes players, aumentando suas chances de sucesso.

Integração dos Conceitos

A eficácia dos Smart Money Concepts se manifesta quando usados em conjunto. Compreender onde a liquidez está concentrada, como identificar Breaker Blocks e reconhecer Fair Value Gaps são habilidades que, combinadas, ajudam a antecipar movimentos de mercado e a posicionar suas operações de forma estratégica.

Gestão de Risco: A Base para a Sustentabilidade

Nenhuma estratégia é infalível, por isso a gestão de risco é essencial. Use stop losses adequados, ajuste o tamanho das suas posições e diversifique suas operações para proteger seu capital e garantir a sustentabilidade a longo prazo.

Aperfeiçoamento Contínuo

O mercado está em constante mudança, e sua abordagem ao trading deve evoluir junto. Realize backtesting regularmente, revise suas operações e busque continuamente novos conhecimentos para manter-se competitivo.

Fortalecendo a Comunidade de Traders

Compartilhar conhecimento e aprender com outros traders fortalece a comunidade e aprimora suas próprias habilidades. Participe de fóruns, grupos de discussão e mantenha-se conectado com outros traders para um crescimento mútuo.

Bons negócios!

Extrema Importância: Não Coloque uma Única Operação no Mercado Antes de Aprender Isso!

Antes de colocar uma única operação no mercado, é absolutamente essencial que você entenda e domine a gestão de risco e o controle emocional. Ignorar esses aspectos críticos pode levar a perdas devastadoras, independentemente da sua estratégia técnica.

Vamos ser claros: sem um sólido gerenciamento de risco e um controle emocional robusto, suas chances de sucesso no trading são praticamente nulas!

No mercado, eventos inesperados, como um “Cisne Negro” ou até mesmo uma notícia relevante, podem destruir toda e qualquer análise técnica ou “certeza” de tendência. Não existe certeza no mercado, apenas a probabilidade de algo acontecer. Por isso, um bom gerenciamento de risco e controle emocional é indispensável para navegar com segurança e eficácia nesse ambiente volátil.

Gerenciamento e Gestão de Risco

Além de compreender as questões técnicas do assunto aqui tratado, é fundamental ter um gerenciamento de risco sólido ao operar no mercado financeiro. O gerenciamento de risco envolve:

- Determinação do Tamanho Adequado das Posições: Ajustar o tamanho das suas posições para minimizar a exposição ao risco.

- Estabelecimento de Stop-Loss: Definir pontos de saída para limitar as perdas potenciais.

- Definição de Metas de Saída com Lucro: Planejar pontos de realização de lucros para assegurar ganhos.

Os mercados são voláteis e perdas fazem parte do processo de aprendizado. Portanto, é necessário estar aberto a novas estratégias, ajustar abordagens conforme necessário e manter-se atualizado com as informações mais recentes. Com disciplina e paciência, é possível aumentar as chances de se tornar um trader bem-sucedido e lucrativo.

Para aprofundar seu conhecimento sobre gestão de risco, explore TODOS os artigos disponíveis no nosso site sobre este tema e outras estratégias eficazes. Lembre-se: aprender a gerenciar o risco é essencial antes de colocar uma única operação no mercado.

Todos os nossos conteúdos, artigos e vídeos sobre Gerenciamento e Gestão de Risco:

- https://www.comlucro.com.br/gestao-de-risco-durante-o-trade-como-se-tornar-um-trader-lucrativo/

- https://www.comlucro.com.br/category/gerenciamento-de-risco/

Controle Emocional

Ter controle emocional ao operar no mercado financeiro é igualmente crucial. Sem uma mentalidade adequada, mesmo as melhores estratégias podem falhar.

- Importância da Psicologia do Trading: Manter a calma e tomar decisões racionais é fundamental para evitar decisões impulsivas e potencialmente desastrosas.

- Técnicas de Controle Emocional: Meditação, mindfulness, pausas regulares e manter um diário de trading são técnicas úteis para melhorar o controle emocional.

É de extrema importância que você explore TODOS os vídeos, artigos e publicações disponíveis no nosso site sobre Psicologia do Trading para obter uma compreensão mais profunda sobre a psicologia do trading e estratégias eficazes. Em particular, sugerimos assistir à nossa playlist de vídeos do renomado especialista Mark Douglas. Seus insights sobre a mentalidade necessária para o sucesso no trading são inestimáveis e podem transformar sua abordagem ao mercado. Confira o Link abaixo!

Atenção: Aprender sobre gestão de risco e controle emocional é absolutamente essencial antes de colocar uma única operação no mercado. Estes elementos são fundamentais para o sucesso a longo prazo no trading.

Curso de Smart Money Concepts – SMC

Esse conteúdo faz parte do curso de Smart Money Concepts – SMC, uma iniciativa exclusiva do Canal Com Lucro. Aqui, você terá a oportunidade de se aprofundar em conceitos financeiros inovadores e aprender estratégias de investimento que irão transformar sua forma de gerenciar e multiplicar seu dinheiro. À medida que avança pelo curso, você perceberá que algumas informações são exploradas de forma mais detalhada em seções específicas do nosso site.

Entendemos a importância de fornecer um aprendizado contínuo e integrado para nossos alunos. Por isso, ao longo do conteúdo apresentado, sempre disponibilizaremos links que te direcionarão para materiais complementares e aprofundamentos. Assim, garantimos que você tenha uma experiência completa e possa extrair o máximo de conhecimento do nosso curso. Junte-se a nós e comece hoje mesmo sua jornada rumo à maestria em Smart Money Concepts!

Dúvidas Sobre o Plano Completo de Trading com Conceitos de Smart Money? Entre em Contato com o Canal Com Lucro

Se você tiver qualquer dúvida sobre o Plano Completo de Trading com Conceitos de Smart Money, entre em contato conosco através das redes sociais do Canal Com Lucro. E se você gostou do conteúdo, não esqueça de curtir e compartilhar com seus amigos. Isso nos ajuda a crescer e a continuar fornecendo conteúdos e informações valiosas para quem deseja se tornar um trader lucrativo.

Palavras-chaves

Smart Money Concepts, Desconto, Prêmio, Liquidez, Breaker Blocks, Reversões, gestão de risco, estrutura do mercado, Fair Value Gaps, análise de mercado, trading, traders institucionais, stop loss, mercado financeiro, oportunidades de trading, estratégia de trading, sustentabilidade no trading, backtesting, comunidade de traders, Com Lucro, Canal Com Lucro

Hashtags

SmartMoneyConcepts #Desconto #Prêmio #Liquidez #BreakerBlocks #Reversões #GestãoDeRisco #EstruturaDoMercado #FairValueGaps #AnáliseDeMercado #Trading #TradersInstitucionais #StopLoss #MercadoFinanceiro #OportunidadesDeTrading #EstratégiaDeTrading #SustentabilidadeNoTrading #Backtesting #ComunidadeDeTraders #comlucro #canalcomlucro

Perguntas Respondidas por esse Artigo

-

O que é a estrutura do mercado no contexto de trading?

-

O que são swing highs e swing lows?

-

Como identificar se o mercado está em tendência de alta?

-

O que é uma mitigação no mercado financeiro?

-

O que é uma Mudança de Característica (Shift in Market Structure)?

-

O que são blocos de ordem?

-

Quais são as condições para um bloco de ordem ser considerado válido?

-

O que é o Modelo de Market Maker?

-

O que é liquidez do lado da compra e do lado da venda?

-

O que é desequilíbrio ou ineficiência no contexto do Smart Money?

-

Como identificar um Fair Value Gap (FVG) no gráfico?

-

O que são Breaker Blocks?

-

Como identificar uma reversão de tendência no mercado?

-

Como identificar um rompimento de origem?